Трансформация банковских процессов в России началась в 1991 году. Какой путь прошел российский банковский сектор за это время? Каким будет следующий этап? В этой статье изложу ретроспективу развития банковской отрасли и сформулирую прогноз.

Российский банковский сектор: характерные черты

Коммерческие банки существуют в состоянии постоянной динамики: обновляется кадровый состав (качественно и количественно), вводятся новые регламенты, меняется круг клиентов и контрагентов. Все эти изменения взаимосвязаны, влияют на различные элементы системы. Их природа разнообразна: часть – осознанный результат управленческих решений, часть – ответ на внешние воздействия, часть – латентные процессы. Однако неизменным остается факт: любые преобразования, независимо от их инициатора (руководство или персонал), порождают последствия, которые воспринимаются неоднозначно сотрудниками и внешней средой, вызывая поддержку или сопротивление.

Банковская система РФ имеет два уровня. Первый представлен Центральным Банком. На втором уровне функционируют коммерческие банки, кредитные организации и представительства иностранных банков. Именно эти организации предоставляют банковские услуги юридическим и физическим лицам на основании универсальной или базовой лицензии.

Для российской банковской системы характерна высокая насыщенность рынка финансовыми продуктами и услугами, что усилило конкуренцию в секторе. В данных обстоятельствах преимущество имеют те банки, которые разрабатывают и проводят изменения в своей финансовой деятельности. Рост объемов информации и клиентской базы требует осмысления ключевых банковских тенденций, чтобы определить стратегию внедрения цифровых технологий. Стремясь к максимальному удобству клиентов, банки сначала трансформировали внутренние процессы, что привело к эволюции технологий и форматов обслуживания.

Трансформация банковских процессов в России: анализ

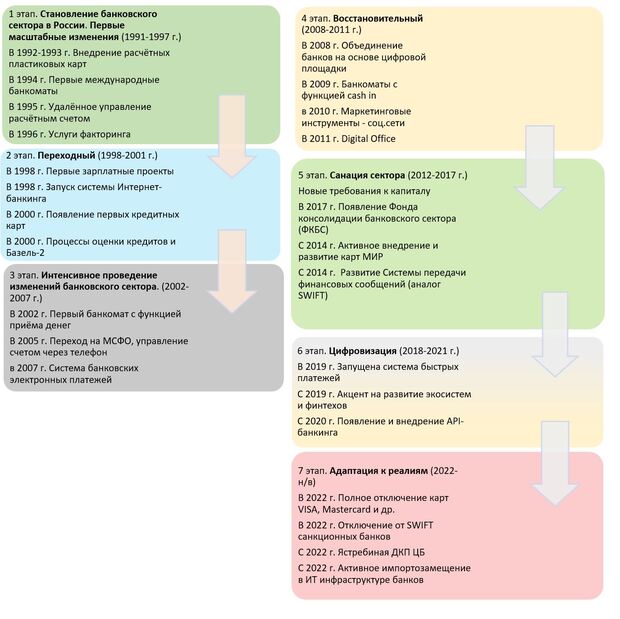

Основная направленность развития банковского сектора – перестройка существующих технологий под потребности рынка. Чтобы оценить значение изменений для отечественных коммерческих банков, следует изучить эволюцию банковской системы в части внедрения финансовых новшеств, охватывающую семь последовательных этапов.

Первый этап: становление банковской сферы (1991-1997)

Начальный этап реформирования характеризовался преобладанием валютных и расчетных операций для юридических лиц, включая участников ВЭД. Нестабильная экономика и гиперинфляция создавали условия для получения банками сверхприбылей без значительных вложений в капитал и инфраструктуру. Как следствие, стимулы для проведения глубоких изменений в банковской деятельности начали проявляться все активнее.

Этот период стал первым этапом глубоких преобразований в банковском деле. В 1992 году началось обращение пластиковых карт, открыв путь безналичным расчетам, но первый банкомат для их обслуживания был установлен лишь в 1994-м. Новые услуги, такие как факторинг (1996), впервые внедрили практики товарного кредитования и отсрочек платежей, ранее не свойственные отечественным банкам. Первый этап развития банковской сферы был связан с улучшением условий для потребителей и внедрением новых услуг.

Второй этап: переломный (1998-2001)

Экономический кризис этого переходного периода нанес сектору значительный ущерб и замедлил инновационную активность. В сложившихся условиях дальнейший прогресс пошел по пути масштабного внедрения платежных инструментов, прежде всего пластиковых карт, чему активно способствовали зарплатные проекты. Внедрение технологий в банковскую сферу началось постепенно, и знаковым событием стал запуск первого онлайн-банкинга в 1998 году.

Параллельно развивалось программное обеспечение: банки активно внедряли новые IT-решения для оптимизации внутренних процессов, обеспечивая бесперебойность информационных потоков и повышая эффективность анализа данных.

Третий этап: интенсивное проведение изменений (2002-2007)

Период расцвета банковской деятельности. Смена стратегического вектора в сторону клиенториентированности и фокуса на розничном сегменте потребовала расширения линейки кредитных продуктов. Это достигалось за счет внедрения новых удобных способов оформления и повышения доступности услуг.

Четвертый этап: восстановительный (2008-2011)

Чтобы выжить в сложной экономической ситуации мирового финансового кризиса, банки стали формировать партнерства по отдельным направлениям услуг. Такая кооперация участников снижала затраты и позволяла предлагать клиентам выгодные условия. Но уже в 2010-2011 годах конкуренция усилилась, борьба за клиента перешла в острую фазу, вынуждая банки искать новые маркетинговые подходы.

Пятый этап: масштабная санация сектора (2012-2017)

ЦБ начал агрессивную кампанию по оздоровлению банковского рынка. Были отозваны лицензии у сотен ненадежных банков и «мыльных пузырей». Введены новые, более жесткие требования к капиталу, ликвидности, риск-менеджменту и прозрачности собственников. С более 1000 банков в 2012 году сектор сократился до 500 к концу 2017.

Шестой этап: фокус на стабильность и цифровизацию (2018-2021)

В 2019 году была запущена система быстрых платежей. Услуга стала массовым и популярным инструментом мгновенных переводов. Осуществлен мощный рывок в онлайн-банкинге, мобильных приложениях, развитии финтеха. Начиная с 2014 года вводятся санкции против отдельных банков и начинается этап работы отрасли в условиях ограничений.

Седьмой этап: адаптация к реалиям (2022-2025)

Российский банковский сектор сталкивается с беспрецедентными санкциями. Отключение от SWIFT, заморозка ЗВР, уход международных игроков, блокировка карт Visa, Mastercard и др. ЦБ принимает экстренные меры, которые останавливают панику: валютный контроль, ключевая ставка, поддержка ликвидности. Происходит ускоренное импортозамещение: повсеместное использование карты «МИР», интенсивное подключение банков к СПФС (в альтернативу SWIFT), развитие национальной инфраструктуры. Кроме того, необходимо отметить доминирование госсектора. Доля государства в банковских активах резко выросла до 75-80% за счет санации ФКБС и ухода иностранцев.

Каким будет следующий этап: будущее

История банковского сектора – это история постоянной трансформации. Каждый этап, как можно было заметить, был ответом на вызовы времени. И сейчас мы стоим на пороге чего-то принципиально нового. Порассуждаем вместе. Восьмой этап стартует после 2025 года, его можно смело назвать эрой «Персональных финансовых экосистем».

Что это будет означать на практике:

- Банк – «невидимка». Банковские услуги окончательно перестанут быть «услугами», которые нужно получать. А бесшовно вплетутся в повседневную жизнь. Не нужно будет ехать и оформлять кредит на машину – алгоритм в приложении автодилера, зная финансовый профиль потенциального покупателя, предложит персональные условия в один клик прямо в момент выбора автомобиля. Банк будет работать в фоновом режиме, как операционная система в смартфоне, параллельно собирая, анализируя жизненные потребности и желания клиента, предлагая наилучшие решения и выбор, где эти решения можно получить.

- ИИ – главный финансовый советник. Искусственный интеллект превратится из скучного инструмента в лучшего личного ассистента. Будет не просто показывать траты, а предугадывать желания: «Привет! Вижу, ты часто ездишь в отпуск в сентябре, давай я автоматически отложу 5% от твоих доходов на специальный накопительный счет с повышенным процентом, в общем, сделаю все, как ты любишь, и заработаешь. Согласен?». ИИ-ассистент будет следить за рынком, находить лучшие страховки и даже торговать акциями по персональной стратегии. Разумеется, банки будут взимать плату за пользование такими услугами, но разработка подобного «помощника» обойдется в итоге дешевле.

- «Зеленые» и социальные финансы. Это станет не просто трендом, а новой нормой. Банки начнут активно предлагать продукты, связанные с ESG-повесткой. Можно будет получить льготный кредит на электрокар или энергоэффективный ремонт, а в приложении будет наглядная статистика: «В этом месяце твои платежи помогли сократить выбросы CO2 на 100 кг». Финансы станут инструментом осознанного потребления.

- Углубленная кооперация и борьба за данные. Партнерства выйдут на новый уровень. Банки, ритейл, телекомы, государственные сервисы создадут единые платформы. Главным активом будут не деньги, а данные (при строжайшем соблюдении безопасности). В таком случае, чем точнее банк понимает привычки клиента, тем более выгодные и релевантные предложения может сделать.

- Новый виток технологического суверенитета. Работа в условиях санкционных ограничений заложила мощный фундамент. Дальше нас ждет не просто адаптация, а создание собственных, еще более устойчивых технологических цепочек – от процессоров до программного обеспечения. Это вопрос не только безопасности, но и развития в долгосрочной перспективе.

Конечно, на этом пути будут и вызовы: вопросы кибербезопасности встанут еще острее, как и этика использования больших данных. Но история, как мы видим, циклична: за каждым кризисом и этапом стабилизации следует резкий скачок развития.

Так что готовьтесь! Скоро ваш банк станет не просто приложением на телефоне, а настоящим цифровым компаньоном, который понимает вас с полуслова и помогает принимать выгодные финансовые решения на опережение.

Также читайте:

Анатолий!))) Банк России пасёт банки так, как никакой другой регулятор! Банки просто ОБЯЗАНЫ регулярно принимать и пересматривать Стратегию развития. Защищать свою Бизнес-модель, думать о будущем. Никак по-другому

А Вы как-нибудь свои цифры про 60-65%, 50% как-то обосновать можете? А в отрасли Вашей деятельности как дела с цифровизацией и роботизацией? На какой процент растёт производительность труда?))

Не могу сказать за те банки, что на виду и со всяким "поддержками", но про тех, кто пережил "чистку" и кризисы могу сказать точно. Лишних людей там нет. Обезжирили всех!

так уже Банк России ввёл макропруденциальные лимиты, когда человеку с низким остатком собственных средств взять кредит сложнее. А про "финансовую грамотность"... Ну, нельзя никого научить! Можно только научиться! Ещё лет 7-8 назад я был в этой части оптимистом. Ходил в школы, в ВУЗы, просвещал. Куда там?! Люди с Высшим экономическим обраованием весьма далеки от понимания банковского процента. Такая вот Экономика впечатлений!

Удивительно, но когда мне пришла эта идея анализировать расходы клиентов физлиц, меня обвинили в посягательстве на некую тайну)) Это было очень давно. ТЕма не пошла!))

Впечатление такое, что уже давно настоящее. Только банки здесь не "первая скрипка". Вот небольшая зарисовка о попытке снять жилье (не участвовал - так, знакомые) в одной из англоязачных стан. В день Ч к менеджеру по сдаче квартиры явилось 12 (!) семей в попытке снять это жилье (конкурс!). Нет кредитной истории - сразу "до свидания" - хотя готовы внести депозит и есть рекомендации (это "там" необходимо, чтобы просто снять жилище по средней цене, почувствуйте разницу). Нет кредитной истории - это повышенный риск для арендодателя! А нет договора об аренде (это - аналог нашей регистрации, а то некоторые тут стонали от "несвободы" - так они еще "свободы" не вкусили) - под вопросам права на авто, получение уведомлений ( в.ч. от банка - да да, именно по почте и не электронной!) , да и вообще - "вас нет"! Вы - человек без адреса! Вот что значит для физлица не иметь кредитной истории - даже первый кредит ставка будет выше. Такие дела.

Безусловно вы правы! Мы уже с вами как-то обсуждали банковский бизнес. Кто-то пасет ЦБ, например, МВФ, ЦБ пасет другие банки. Я и не спорю с этим. И они защищают свою бизнес модель - тут тоже спора нет. И они думают о своем будущем. Другое дело, что современная банковская система порочна в своем базисе развитого растовщичества. Современной банковской системе нужна, как воздух, инфляция. Пока существует доллар - царь всех валют , так и будет.

Ох, древняя тема. Где же взять (источники) дешевых и длинных денег? Нет их в большом количестве. Тут все каждый квартал меняется, откуда же на длинные горизонты деньги безотзывные и дешевые?

У нас законодательсво разве об этом? Лимит по АСВ - 1.4 млн. - это была некоторая сумма лет 15 назад, а сейчас даже не всякие жигули можно купить! Это толкает людей к тройке самых больших банков, в надежде, что там не "сгорят". А почему не поднять страховой лимит хотя бы до 5-6 млн.? Понятно почему - тогда опять деньги могут "утечь" в плохо контролируемые банки, а не в гигантские. Вот недавно отозвали лицензию у банка "Таврический" - менеджмент сего банка все песни пел, что они на санации до 2035 года, типа это контролирует АСВ. Ну народ и превысил лимитик в 1.4 на суммы более 56 ярдов! Общий привет! А "ларчик" совсем не сложен, если учесть, что первый кредит на санацию выдан в 2015 и сроки таких кредитов - как правило - 10 лет...Напоролись, наверное, на попытку пролонгации...

А что насчет безотзывных вкладов? Ведь у нас основная масса депозитов - это и де юре и де факто - онкольные средства! Так откуда же банкам взять "длинные деньги", "с полки"?

Она уже более тысячи лет "порочна", но заменить ее нечем, т.к. это механизм распределения временно свободных средств экономических агентов. Не хотите "ростовщичества" - тогда добро пожаловать в исламский банкинг - "участие в доходах и убытках" - Вам на чем ехать? На трамвае или автобусе или все равно?

Инфляция - это не про банки в первую очередь. Инфляция - это про опережающий рост денежной массы (над товарным покрытием). У нас (и во всем мире) есть системные институты делающие это. Банки - зеркало! Если экономика "покривилась" - зеркало здесь не играет роль первопричины. Да и инфляция может быть легко учтена в операциях привлечения и размещения, а также в комиссионых операциях. И без инфляции жить можно - дело не в ней, а в разной стоимости денег в разные периоды - например, за счет доходов, которые в среднем могли быть получены за период.

.

Ждала ваших комментов, Сергей. Очень интересно было ваше мнение. Спасибо.

Не буду спорить, доверяю вашим словам. Но тогда я бы назвал это началом внедрения, а не обращения. Иначе в Москве вы бы запросто оплатили картой. Но это уже не принципиально. Вы и Андрей, скорее правы.

Возможно спорное, но не ошибочное. Основа благосостояния банкира - процент с выданных кредитов и малый процент за финансовые операции. Точка. Понятно, что вести бизнес среди богатых проще.

У вас очень для меня интересный, профессиональный взгляд. Ваши замечания принимаю с благодарностью. Тем не менее попытаюсь снять профессиональную пелену.

Просто поразмышляем. Когда-то давно, пусть 200 лет назад, условный крестьянин хранил свои деньги в кубышке. Был ли инфляция? Была, если государство выпускало "лишние" деньги на войну, или, например, на строительство флота. Но она была практически полностью контролируемой, с ней никто и не боролся. Ни в одной прочитаной мной классической книге она не упоминается, даже в "Гобсеке".

А потом некий будущий банкир купил себе сейф. Простите за чудовищное упрощение. И предложил крестьянину хранить деньги у него - это безопасно. А если крестьянин эти деньги оставит на годик, то ему ещё и процент даст. Допустим 2 процента. А потом банкир находит не очень удачливого крестянина и предлагает ему деньги первого, но под 4 процента. Если найдётся не 2 крестянина, а 20 тысяч, то можно не обращать внимания на возможные риски с неурожаем.

Схема гениальна, проста и известна со времен Рима. Кстати, это все очень похоже на свежую рекламу одного банка, который всем наивно предлагает кредиты, как спасение: Герасиму, Раскольникову. Интересно, как бедный студент Раскольников отдал бы кредит?

Не совсем понял, почему вы заострили свои слова на этом. Безусловно удобно, но надо сказать, что это далеко не заслуга банков. Первые платежные системы разрабатывались энтузиастами. Просто банки быстро поняли, что на этом можно заработать и взяли весь рынок электронных платежей на себя. И правильно, кстати, сделали - платежные системы стали доступными и надежными. Тем не менее, у всех банков самым важным является корпоративный бизнес, а не розница. Уверен, что и в отчетах вашего банка точно также.

Вы привели прекрасные примеры с Озоном и другими. Именно к подобным ,на мой взгляд, системам будет движение. А лет через 20 и деньги будут совсем другие. Для которые не нужны сейфы и охрана. Я именнго о таком варианте. И с оценкой людей можно будет договориться. А точнее,люди будут сами назначать себе цену, исходя из какого-то рейтинга. Ну это почти шутка ). Тем не мнее, Эрнст Мальцев привел прекрасный пример с кредитной историей. Без неё человек ничего не стоит?

Кредиты не дают под угрозой оружия, вы безусловно правы. Но и я не писал об этом. Всё сами, сами, совершенно добровольно. Есть даже люди, которые и не работают нигде, а просто перекридитуются. Бороться с давление СМИ, рекламы, общественного мнения очень сложно. А постоянный рост цен на жилье, средства передвижения, на строительство, материалы, горючее (короче говоря, инфляция) заставят людей брать кредиты. Простой человек пытается победить в своих масштабах инфляцию за счет скорости получения желаемого. Все очень логично. Схема железо-бетонная.