Трансформация банковских процессов в России началась в 1991 году. Какой путь прошел российский банковский сектор за это время? Каким будет следующий этап? В этой статье изложу ретроспективу развития банковской отрасли и сформулирую прогноз.

Российский банковский сектор: характерные черты

Коммерческие банки существуют в состоянии постоянной динамики: обновляется кадровый состав (качественно и количественно), вводятся новые регламенты, меняется круг клиентов и контрагентов. Все эти изменения взаимосвязаны, влияют на различные элементы системы. Их природа разнообразна: часть – осознанный результат управленческих решений, часть – ответ на внешние воздействия, часть – латентные процессы. Однако неизменным остается факт: любые преобразования, независимо от их инициатора (руководство или персонал), порождают последствия, которые воспринимаются неоднозначно сотрудниками и внешней средой, вызывая поддержку или сопротивление.

Банковская система РФ имеет два уровня. Первый представлен Центральным Банком. На втором уровне функционируют коммерческие банки, кредитные организации и представительства иностранных банков. Именно эти организации предоставляют банковские услуги юридическим и физическим лицам на основании универсальной или базовой лицензии.

Для российской банковской системы характерна высокая насыщенность рынка финансовыми продуктами и услугами, что усилило конкуренцию в секторе. В данных обстоятельствах преимущество имеют те банки, которые разрабатывают и проводят изменения в своей финансовой деятельности. Рост объемов информации и клиентской базы требует осмысления ключевых банковских тенденций, чтобы определить стратегию внедрения цифровых технологий. Стремясь к максимальному удобству клиентов, банки сначала трансформировали внутренние процессы, что привело к эволюции технологий и форматов обслуживания.

Трансформация банковских процессов в России: анализ

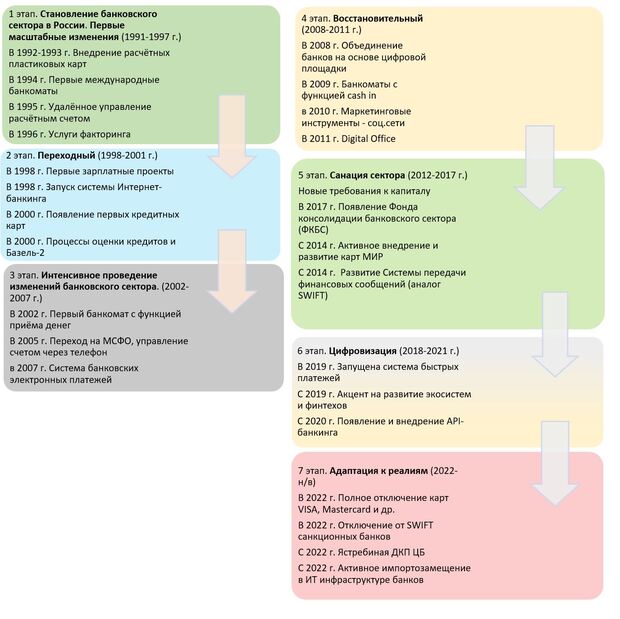

Основная направленность развития банковского сектора – перестройка существующих технологий под потребности рынка. Чтобы оценить значение изменений для отечественных коммерческих банков, следует изучить эволюцию банковской системы в части внедрения финансовых новшеств, охватывающую семь последовательных этапов.

Первый этап: становление банковской сферы (1991-1997)

Начальный этап реформирования характеризовался преобладанием валютных и расчетных операций для юридических лиц, включая участников ВЭД. Нестабильная экономика и гиперинфляция создавали условия для получения банками сверхприбылей без значительных вложений в капитал и инфраструктуру. Как следствие, стимулы для проведения глубоких изменений в банковской деятельности начали проявляться все активнее.

Этот период стал первым этапом глубоких преобразований в банковском деле. В 1992 году началось обращение пластиковых карт, открыв путь безналичным расчетам, но первый банкомат для их обслуживания был установлен лишь в 1994-м. Новые услуги, такие как факторинг (1996), впервые внедрили практики товарного кредитования и отсрочек платежей, ранее не свойственные отечественным банкам. Первый этап развития банковской сферы был связан с улучшением условий для потребителей и внедрением новых услуг.

Второй этап: переломный (1998-2001)

Экономический кризис этого переходного периода нанес сектору значительный ущерб и замедлил инновационную активность. В сложившихся условиях дальнейший прогресс пошел по пути масштабного внедрения платежных инструментов, прежде всего пластиковых карт, чему активно способствовали зарплатные проекты. Внедрение технологий в банковскую сферу началось постепенно, и знаковым событием стал запуск первого онлайн-банкинга в 1998 году.

Параллельно развивалось программное обеспечение: банки активно внедряли новые IT-решения для оптимизации внутренних процессов, обеспечивая бесперебойность информационных потоков и повышая эффективность анализа данных.

Третий этап: интенсивное проведение изменений (2002-2007)

Период расцвета банковской деятельности. Смена стратегического вектора в сторону клиенториентированности и фокуса на розничном сегменте потребовала расширения линейки кредитных продуктов. Это достигалось за счет внедрения новых удобных способов оформления и повышения доступности услуг.

Четвертый этап: восстановительный (2008-2011)

Чтобы выжить в сложной экономической ситуации мирового финансового кризиса, банки стали формировать партнерства по отдельным направлениям услуг. Такая кооперация участников снижала затраты и позволяла предлагать клиентам выгодные условия. Но уже в 2010-2011 годах конкуренция усилилась, борьба за клиента перешла в острую фазу, вынуждая банки искать новые маркетинговые подходы.

Пятый этап: масштабная санация сектора (2012-2017)

ЦБ начал агрессивную кампанию по оздоровлению банковского рынка. Были отозваны лицензии у сотен ненадежных банков и «мыльных пузырей». Введены новые, более жесткие требования к капиталу, ликвидности, риск-менеджменту и прозрачности собственников. С более 1000 банков в 2012 году сектор сократился до 500 к концу 2017.

Шестой этап: фокус на стабильность и цифровизацию (2018-2021)

В 2019 году была запущена система быстрых платежей. Услуга стала массовым и популярным инструментом мгновенных переводов. Осуществлен мощный рывок в онлайн-банкинге, мобильных приложениях, развитии финтеха. Начиная с 2014 года вводятся санкции против отдельных банков и начинается этап работы отрасли в условиях ограничений.

Седьмой этап: адаптация к реалиям (2022-2025)

Российский банковский сектор сталкивается с беспрецедентными санкциями. Отключение от SWIFT, заморозка ЗВР, уход международных игроков, блокировка карт Visa, Mastercard и др. ЦБ принимает экстренные меры, которые останавливают панику: валютный контроль, ключевая ставка, поддержка ликвидности. Происходит ускоренное импортозамещение: повсеместное использование карты «МИР», интенсивное подключение банков к СПФС (в альтернативу SWIFT), развитие национальной инфраструктуры. Кроме того, необходимо отметить доминирование госсектора. Доля государства в банковских активах резко выросла до 75-80% за счет санации ФКБС и ухода иностранцев.

Каким будет следующий этап: будущее

История банковского сектора – это история постоянной трансформации. Каждый этап, как можно было заметить, был ответом на вызовы времени. И сейчас мы стоим на пороге чего-то принципиально нового. Порассуждаем вместе. Восьмой этап стартует после 2025 года, его можно смело назвать эрой «Персональных финансовых экосистем».

Что это будет означать на практике:

- Банк – «невидимка». Банковские услуги окончательно перестанут быть «услугами», которые нужно получать. А бесшовно вплетутся в повседневную жизнь. Не нужно будет ехать и оформлять кредит на машину – алгоритм в приложении автодилера, зная финансовый профиль потенциального покупателя, предложит персональные условия в один клик прямо в момент выбора автомобиля. Банк будет работать в фоновом режиме, как операционная система в смартфоне, параллельно собирая, анализируя жизненные потребности и желания клиента, предлагая наилучшие решения и выбор, где эти решения можно получить.

- ИИ – главный финансовый советник. Искусственный интеллект превратится из скучного инструмента в лучшего личного ассистента. Будет не просто показывать траты, а предугадывать желания: «Привет! Вижу, ты часто ездишь в отпуск в сентябре, давай я автоматически отложу 5% от твоих доходов на специальный накопительный счет с повышенным процентом, в общем, сделаю все, как ты любишь, и заработаешь. Согласен?». ИИ-ассистент будет следить за рынком, находить лучшие страховки и даже торговать акциями по персональной стратегии. Разумеется, банки будут взимать плату за пользование такими услугами, но разработка подобного «помощника» обойдется в итоге дешевле.

- «Зеленые» и социальные финансы. Это станет не просто трендом, а новой нормой. Банки начнут активно предлагать продукты, связанные с ESG-повесткой. Можно будет получить льготный кредит на электрокар или энергоэффективный ремонт, а в приложении будет наглядная статистика: «В этом месяце твои платежи помогли сократить выбросы CO2 на 100 кг». Финансы станут инструментом осознанного потребления.

- Углубленная кооперация и борьба за данные. Партнерства выйдут на новый уровень. Банки, ритейл, телекомы, государственные сервисы создадут единые платформы. Главным активом будут не деньги, а данные (при строжайшем соблюдении безопасности). В таком случае, чем точнее банк понимает привычки клиента, тем более выгодные и релевантные предложения может сделать.

- Новый виток технологического суверенитета. Работа в условиях санкционных ограничений заложила мощный фундамент. Дальше нас ждет не просто адаптация, а создание собственных, еще более устойчивых технологических цепочек – от процессоров до программного обеспечения. Это вопрос не только безопасности, но и развития в долгосрочной перспективе.

Конечно, на этом пути будут и вызовы: вопросы кибербезопасности встанут еще острее, как и этика использования больших данных. Но история, как мы видим, циклична: за каждым кризисом и этапом стабилизации следует резкий скачок развития.

Так что готовьтесь! Скоро ваш банк станет не просто приложением на телефоне, а настоящим цифровым компаньоном, который понимает вас с полуслова и помогает принимать выгодные финансовые решения на опережение.

Также читайте:

"Безотзывные вклады" уже есть - фактически все старые валютные депозиты свыше $10k. Но они - не в Брюсселе, поэтому "это - другое".

В части рублевой базы - теоретически да, онкольные. Но на практике моделируется неснижаемый остаток. В крупных банках может оказаться, что до 70% пассивной базы может достаточно слабо меняться во времени. Сверху этого делают моделирование по оттокам пассивов для прогнозирования ликвидности (нормативы Н2, Н3), поэтому можно статистически значимо оценить, что будет происходить и насколько постоянны онкольные счета.

Сложнее обстоит дело с фондированием активных операций: понятно, что часть ипотеки (особенно в мелких банках) неизбежно обеспечивается короткими пассивами. С точки зрения банковского менеджмента это - порочная практика, но других источников у банка просто нет. Облигации выпустить будет проблематично, акционеры не сильно хотят вкладываться в капитал. Приходится использовать депозиты.

Сейчас государство продолжает эксперименты с ИИС, ПДС и пытается переключить интерес на фондовый рынок ради запуска некого аналога "иранского сценария", но тому мешают минимум два фактора: 1) общий уровень компетенций в области финансов у населения "в среднем"; 2) кризис доверия к долговым бумагам (еще помнятся программы займов в СССР) и долевым (фондовый рынок практически стоит на месте - условно сейчас мы в марте 2019 г.). Вероятно, именно второй фактор нужно считать ключевым.

Также отмечу, что игры ЦБ с ключевой ставкой создают вполне обоснованные предпосылки для фокусировки на коротких диапазонах инвестиций. В ряде случаев получаемая доходность оказывается выше депозитной, но с возможностью моментального выхода "в деньги". В наше время банки просто встали в очередь за капиталом вкладчика, и в этой очереди в отношении существенных сумм они явно не в первом ряду.

А были бы настоящие безотзывные вклады - другое дело! Такой вклад можно обернуть "бумагой" - вот и источник длинных денег для фондирования в долгую! И рынок бумаг бы ожил от уныния - десятки триллионов! Но это работать надо, чиновникам не до этого. Да и банки будут против - сейчас они этими деньгами подруливают, а с рынком - ух, все может быть не так "как хочется". Но, "на каждый прилив - по отливу" - как ни вертись, а отлив не отменить. Уже было такое.

Спасибо, Ирина.

Я тут, чуть не потерял Сообщество Управленцев e-xe. :((

Аккаунт был привязан к корпоративной почте, а 31 октября попрощался с Банком! С трудом восстановил аккаунт на е-хе...

Восстановил, а тут такая тема про банки! Как я мог устоять?))

А я смотрю, вроде ваша тема, а вы молчите ) Как попрощались? Перешли на новую работу?

Как не вспомнить про "мух и котлеты"?

Обсуждали "банковский бизнес". Тогда причём здесь ЦБ и МВФ? Такое впечатление, что слушаю по телевизору депутата Госдумы.

Вы как-то можете показать, доказать зависимость ЦБ от МВФ? Кромессылки на Хазина? Вот, скажем, Набиуллина приехала с отчётом в МВФ и сделала там доклад о Денежно-кредитной политике Банка России. А потом заскочила к Трампу и, на всякий случай, к Обаме... Я о таком не слышал. Но регулярно смотрю отчёты руководителей ЦБ РФ из Думы, встречи и совещания Набиуллиной у Президента. У меня всё же версия, что это они - Президент и Федеральное собрание назначают главу ЦБ и увольняют. В нашей с Вами терминологии - "пасут"!))

ЦБ "регулирует" банки в направлениях: развитие конкуренции. Тут даже Сберу достаётся от них; Защита прав вкладчиков; Обеспечение расчётов и переводов; Снижение рисков банков сдерживанием их риск-аппетита. То есть, не выдавать "плохие кредиты" плохим заёмщикам.

Это, опять же, рушит Ваше утверждение о "ростовщичестве", разумеется в негативном контексте - "обобрать до нитки"))

Я бы сказал, что даже близко не так! Аргументы? Извольте!

1. Про Макропруденциальные лимиты уже говорил. Человеку, у которого нехватает свободных средств кредит не выдадут.* (*Выдать могут, но это будет ОЧЕНЬ экономически не выгодно)

2. Проверять кредитную историю. Загруженному кредитами будет отказ.

3. Уже несколько лет как Банк России обязал Банки заставлять заёмщика читать условия договора и печатать Полную стоимость кредита на первой странице в выделенной рамке площадью не менее 20% (кажется) площади страницы.

4. Запрет в одностороннем порядке пересматривать условия по кредитам физических лиц!!! Ипотечные кредиты, взятые в 2020/21 годах всё ещё есть под 7,5-8%%. Как Вам такая ставка по ипотеке на весь срок??? И банки её "отрабатывают".

Может, на 5 аргументе остановимся? Это возможность Банкротства физлица! Тоже бизнес! Взял в течение недели в нескольких банках по миллиончику и через пару месяцев "добросовестной оплаты" - пжлста! Банкрот! Часто и вполне себе добропорядочные граждане попадают в банкротство и используют эту возможность...

Так, где же тут "Ростовщичество"???

Про доллар, уж если говорить, то "деньги в рост" давали и до американской валюты. И сейчас мы рассчитываемся в разных валютах, но особо ничего не поменялось. Кредиты берутся и в юанях, и в рублях...

Да, попрощались. Знаете, как Евстигнеев в фильме "Старики - разбойники":

"Я и не думал, что вы меня так цените! Я остаюсь!" ))) Хорошо попрощались. Надеюсь, просто человеческие и деловые отношения остались.

Пока перешёл на пенсию)) Осматриваюсь. Думаю составить конкуренцию консультантам!))) Или, наоборот, стать партнёром. Есть уже и мысли, и предложения.

Спасибо, Эрнст. Я тогда об этом писать не буду)

Статья, в общем, правильная, как сейчас выражаются - годная. О чем то можно поспорить, но это детали, респект автору.

С точки зрения технологий, отечественные банки - вполне на уровне и даже превосходят многие западные банки. Но, сказывается некоторое отсутствие технологий. Вот пример - "золотой банкомат" в Китае. Блестящий пример правильной, продуанной государственной политики. Очередь клиентов к "золотым банкоматам" расписана на недели вперед. Идея проста: подходит клиент к банкомату, кладет в лоток золотой лом (!), банкомат анализирует, взвешивает, переплавляет в слитки, клиент получает кэш по курсу! Не надо никаких драконовских мер, изъятий и т.д. - сами золото принесут и еще будут очень довольны и юань "наполняется" золотом! Красота! Есть ли у нас что-то подобное хотя бы с технологией "прилавка и весов" в отделениях? Так то. Только ИТ уже маловато. Это уже есть.

Такое чувство, что вернулся на 45 лет назад на партсобрание

прекрасно!