Трансформация банковских процессов в России началась в 1991 году. Какой путь прошел российский банковский сектор за это время? Каким будет следующий этап? В этой статье изложу ретроспективу развития банковской отрасли и сформулирую прогноз.

Российский банковский сектор: характерные черты

Коммерческие банки существуют в состоянии постоянной динамики: обновляется кадровый состав (качественно и количественно), вводятся новые регламенты, меняется круг клиентов и контрагентов. Все эти изменения взаимосвязаны, влияют на различные элементы системы. Их природа разнообразна: часть – осознанный результат управленческих решений, часть – ответ на внешние воздействия, часть – латентные процессы. Однако неизменным остается факт: любые преобразования, независимо от их инициатора (руководство или персонал), порождают последствия, которые воспринимаются неоднозначно сотрудниками и внешней средой, вызывая поддержку или сопротивление.

Банковская система РФ имеет два уровня. Первый представлен Центральным Банком. На втором уровне функционируют коммерческие банки, кредитные организации и представительства иностранных банков. Именно эти организации предоставляют банковские услуги юридическим и физическим лицам на основании универсальной или базовой лицензии.

Для российской банковской системы характерна высокая насыщенность рынка финансовыми продуктами и услугами, что усилило конкуренцию в секторе. В данных обстоятельствах преимущество имеют те банки, которые разрабатывают и проводят изменения в своей финансовой деятельности. Рост объемов информации и клиентской базы требует осмысления ключевых банковских тенденций, чтобы определить стратегию внедрения цифровых технологий. Стремясь к максимальному удобству клиентов, банки сначала трансформировали внутренние процессы, что привело к эволюции технологий и форматов обслуживания.

Трансформация банковских процессов в России: анализ

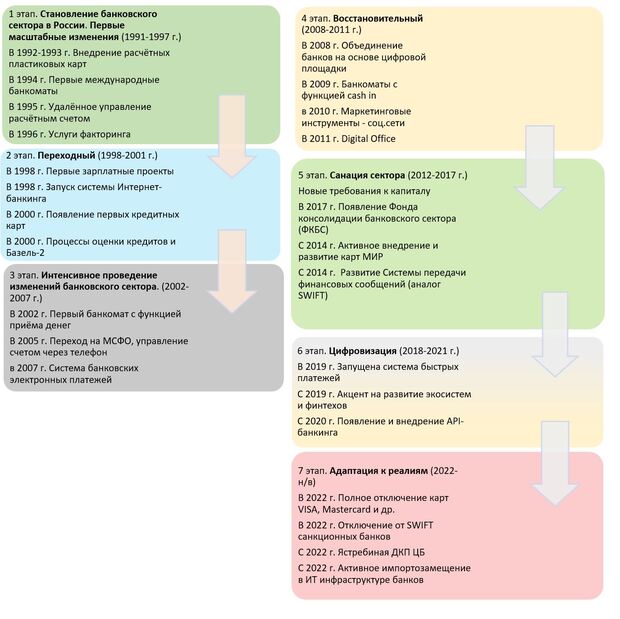

Основная направленность развития банковского сектора – перестройка существующих технологий под потребности рынка. Чтобы оценить значение изменений для отечественных коммерческих банков, следует изучить эволюцию банковской системы в части внедрения финансовых новшеств, охватывающую семь последовательных этапов.

Первый этап: становление банковской сферы (1991-1997)

Начальный этап реформирования характеризовался преобладанием валютных и расчетных операций для юридических лиц, включая участников ВЭД. Нестабильная экономика и гиперинфляция создавали условия для получения банками сверхприбылей без значительных вложений в капитал и инфраструктуру. Как следствие, стимулы для проведения глубоких изменений в банковской деятельности начали проявляться все активнее.

Этот период стал первым этапом глубоких преобразований в банковском деле. В 1992 году началось обращение пластиковых карт, открыв путь безналичным расчетам, но первый банкомат для их обслуживания был установлен лишь в 1994-м. Новые услуги, такие как факторинг (1996), впервые внедрили практики товарного кредитования и отсрочек платежей, ранее не свойственные отечественным банкам. Первый этап развития банковской сферы был связан с улучшением условий для потребителей и внедрением новых услуг.

Второй этап: переломный (1998-2001)

Экономический кризис этого переходного периода нанес сектору значительный ущерб и замедлил инновационную активность. В сложившихся условиях дальнейший прогресс пошел по пути масштабного внедрения платежных инструментов, прежде всего пластиковых карт, чему активно способствовали зарплатные проекты. Внедрение технологий в банковскую сферу началось постепенно, и знаковым событием стал запуск первого онлайн-банкинга в 1998 году.

Параллельно развивалось программное обеспечение: банки активно внедряли новые IT-решения для оптимизации внутренних процессов, обеспечивая бесперебойность информационных потоков и повышая эффективность анализа данных.

Третий этап: интенсивное проведение изменений (2002-2007)

Период расцвета банковской деятельности. Смена стратегического вектора в сторону клиенториентированности и фокуса на розничном сегменте потребовала расширения линейки кредитных продуктов. Это достигалось за счет внедрения новых удобных способов оформления и повышения доступности услуг.

Четвертый этап: восстановительный (2008-2011)

Чтобы выжить в сложной экономической ситуации мирового финансового кризиса, банки стали формировать партнерства по отдельным направлениям услуг. Такая кооперация участников снижала затраты и позволяла предлагать клиентам выгодные условия. Но уже в 2010-2011 годах конкуренция усилилась, борьба за клиента перешла в острую фазу, вынуждая банки искать новые маркетинговые подходы.

Пятый этап: масштабная санация сектора (2012-2017)

ЦБ начал агрессивную кампанию по оздоровлению банковского рынка. Были отозваны лицензии у сотен ненадежных банков и «мыльных пузырей». Введены новые, более жесткие требования к капиталу, ликвидности, риск-менеджменту и прозрачности собственников. С более 1000 банков в 2012 году сектор сократился до 500 к концу 2017.

Шестой этап: фокус на стабильность и цифровизацию (2018-2021)

В 2019 году была запущена система быстрых платежей. Услуга стала массовым и популярным инструментом мгновенных переводов. Осуществлен мощный рывок в онлайн-банкинге, мобильных приложениях, развитии финтеха. Начиная с 2014 года вводятся санкции против отдельных банков и начинается этап работы отрасли в условиях ограничений.

Седьмой этап: адаптация к реалиям (2022-2025)

Российский банковский сектор сталкивается с беспрецедентными санкциями. Отключение от SWIFT, заморозка ЗВР, уход международных игроков, блокировка карт Visa, Mastercard и др. ЦБ принимает экстренные меры, которые останавливают панику: валютный контроль, ключевая ставка, поддержка ликвидности. Происходит ускоренное импортозамещение: повсеместное использование карты «МИР», интенсивное подключение банков к СПФС (в альтернативу SWIFT), развитие национальной инфраструктуры. Кроме того, необходимо отметить доминирование госсектора. Доля государства в банковских активах резко выросла до 75-80% за счет санации ФКБС и ухода иностранцев.

Каким будет следующий этап: будущее

История банковского сектора – это история постоянной трансформации. Каждый этап, как можно было заметить, был ответом на вызовы времени. И сейчас мы стоим на пороге чего-то принципиально нового. Порассуждаем вместе. Восьмой этап стартует после 2025 года, его можно смело назвать эрой «Персональных финансовых экосистем».

Что это будет означать на практике:

- Банк – «невидимка». Банковские услуги окончательно перестанут быть «услугами», которые нужно получать. А бесшовно вплетутся в повседневную жизнь. Не нужно будет ехать и оформлять кредит на машину – алгоритм в приложении автодилера, зная финансовый профиль потенциального покупателя, предложит персональные условия в один клик прямо в момент выбора автомобиля. Банк будет работать в фоновом режиме, как операционная система в смартфоне, параллельно собирая, анализируя жизненные потребности и желания клиента, предлагая наилучшие решения и выбор, где эти решения можно получить.

- ИИ – главный финансовый советник. Искусственный интеллект превратится из скучного инструмента в лучшего личного ассистента. Будет не просто показывать траты, а предугадывать желания: «Привет! Вижу, ты часто ездишь в отпуск в сентябре, давай я автоматически отложу 5% от твоих доходов на специальный накопительный счет с повышенным процентом, в общем, сделаю все, как ты любишь, и заработаешь. Согласен?». ИИ-ассистент будет следить за рынком, находить лучшие страховки и даже торговать акциями по персональной стратегии. Разумеется, банки будут взимать плату за пользование такими услугами, но разработка подобного «помощника» обойдется в итоге дешевле.

- «Зеленые» и социальные финансы. Это станет не просто трендом, а новой нормой. Банки начнут активно предлагать продукты, связанные с ESG-повесткой. Можно будет получить льготный кредит на электрокар или энергоэффективный ремонт, а в приложении будет наглядная статистика: «В этом месяце твои платежи помогли сократить выбросы CO2 на 100 кг». Финансы станут инструментом осознанного потребления.

- Углубленная кооперация и борьба за данные. Партнерства выйдут на новый уровень. Банки, ритейл, телекомы, государственные сервисы создадут единые платформы. Главным активом будут не деньги, а данные (при строжайшем соблюдении безопасности). В таком случае, чем точнее банк понимает привычки клиента, тем более выгодные и релевантные предложения может сделать.

- Новый виток технологического суверенитета. Работа в условиях санкционных ограничений заложила мощный фундамент. Дальше нас ждет не просто адаптация, а создание собственных, еще более устойчивых технологических цепочек – от процессоров до программного обеспечения. Это вопрос не только безопасности, но и развития в долгосрочной перспективе.

Конечно, на этом пути будут и вызовы: вопросы кибербезопасности встанут еще острее, как и этика использования больших данных. Но история, как мы видим, циклична: за каждым кризисом и этапом стабилизации следует резкий скачок развития.

Так что готовьтесь! Скоро ваш банк станет не просто приложением на телефоне, а настоящим цифровым компаньоном, который понимает вас с полуслова и помогает принимать выгодные финансовые решения на опережение.

Также читайте:

По-моему она была Министерства путей сообщения. Ноя рабюотал с ней в Аэрофлоте.

И сейчас вернулись к Сирене, которая в СССР была для продажи на внутренние авиалинии.

А так там была Система бронирования и продажи билетов Габриэль. По английски - GDS Global Distribution System.

Анатолий, ну мы же с Вами пожилые люди)) Зачем Вы занимаетесь риторической эквилибристоикой? Я ни разу не сказал про "консультации". Более того, сказал весьма конкретно: Есть некредитные расчётные организации. Которые занимаются исключительно расчётами и даже в уставных документах определили, что у них не может быть "незакрытой позиции". Это, например, РНКО "Платёжный центр", с которой мы сотрудничаем. Есть другие орагизации. Не много, но есть. Про трансграничные расчёты сказал. Знаю один небольшой рентабельный банк в Приморье, который зарабатывал, в основном, на переводах "иностранных рабочих". Да, кредиты у них были, но так, как Вы, с Точкой, я бы не утверждал... Пока...))

Точно!

По занудству мы ещё посмотрим... )))

Если убрать розницу? Корпоративный сектор. Коммунальные платежи... Если отвечать не нужно, я напомню стишок:

Если птице отрезать крылья

Если лапки отрезать тоже

Эта птица помрёт со скуки

Потому что летать не сможет

Странно Вы как-то определяете значимость направления бизнеса.

Как помню, Вы обратили внимание на мой акцент на коммунальных платежах. Это не просто перевод со счёта на счёт. Помните, я привёл аббревиатуру: СУСКП. Система Учёта и Сбора коммунальных платежей.

Фокус в том, что собрали в кучу ресурсников, расчётный центр и сбор. Человек приходил, называл адрес и все его задолженности были у кассира банка. Он не ходил с книжкой, с квитанциями от каждого поставщика услуг и т.п.

Всё это по отдельности не ново. Но вместе - это был прорыв!

Нет, уверяю вас, я не занимаюсь эквилибристикой, спросил на полном серьёзе. Потому что удивило именно это: "некредитные банковские организации...высокорентабельные банки и среди них были специализирующиеся на ВЭД". Вот и интересно было уточнить. Извините ради бога, но примеры не убедили. Расчетный центр, страховая компания, кредитный потребительский кооператив- это не банки. А за "консультациями" я поставил знак вопроса, потому что не мог понять, как же они деньги зарабатывают, если не выдают кредиты.

Совершенно согласен и очень интересно!

Сердечно благодарю за беседу!

Да, мне жаль было результатов "новой метлы" в ЦБ. Действительно, выперли большое количество сотрудников, прошедших подготовку, по полгода учились в своей школе... Знаю некоторых из них. Вместо них пришли, которые не могут ответить на вопрос по их же обращению. Удивлён сильно!

Что касается меня, то ситуация другая совершенно. Никто мне не указывал на возраст или ещё какие-то "косые взгляды". Просто, решил, что лучше уйти на год раньше, чем на день позже. Вы знаете, что такое после руководителя, когда на тебе всё уйти на "лёгкий труд"?))) Организм ломает.

Кстати, если посмотреть статистику, то моя активность на е-хе совпадает с периодом "лёгкого труда"))

Мы же не ищем лёгких путей!))

Сергей, добрый день, спасибо, что цитируете комментарии.

у Харари ( на русском в 2018) много интересного и, кажется, пророческого на этот счет в " Homo Deus: Краткая история завтрашнего дня"

В каждой стране и культуре с развитыми денежными операциями свои идеи, как и что должны и не должны делать банки. С годами менялось.

Специально не проверял, но - возможно - старейший банк, доживший до наших дней, Banca Monte dei Paschi di Siena, достаточно хороший пример истории всего, что было с банками с 15в..

Та же идея, те же проблемы доверия. Но работает!

А как это связано с платежными системами?

Система бронирования МПС была запущена в эксплуатацию в середине 80-х под названием "Экспресс".

"Сирена" им. Аэрофлота - совсем другая система других авторов и на другой технике. Работала - обычно - не одна, вспомним SITA.

Большая тема.