Джеймс Рикардс, «Золотой запас. Почему золото, а не биткоины – валюта XXI века?». – М.: «Эксмо», 2017.

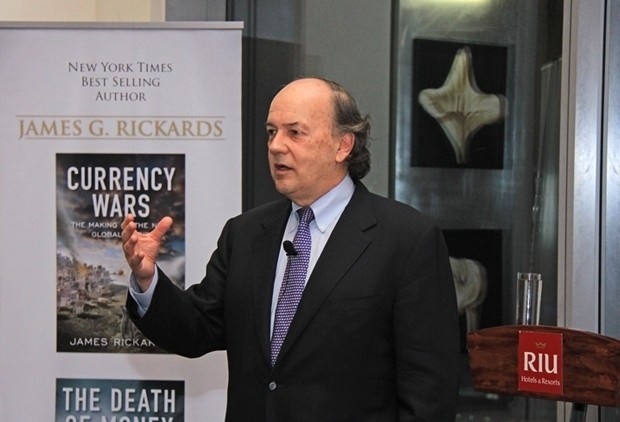

В эпоху, когда курсы валют меняются быстрее, чем прогнозы погоды, а международные рынки закрываются каждую неделю, должно оставаться что-то постоянное в мире инвестиций. И это постоянное – золото. Джеймс Рикардс, всемирно известный эксперт в области финансов, автор бестселлеров «Валютные войны» и «Смерти денег», в своей новой книге развеивает популярные мифы и неверные представления о золоте. Вы узнаете: почему золотые слитки надежнее биткоинов; что управляет ценами на акции и золото; почему валюта должна быть обеспечена золотым стандартом.

Финансирование торговли между двумя суверенными странами – это лишь вопрос ведения счета. К примеру, если я отправляю вам товары и вы должны мне в одной валюте, а вы отправляете товары мне, и я должен вам в другой валюте, баланс двух иностранных валют может быть связан сетью, установленной в любой валюте на наш выбор. Это торговый баланс, и он периодически полностью рассчитывается. Вы можете посчитать это в долларах, бейсбольных картах, или в крышках от бутылок. Может быть использована любая денежная или расчетная единица — соглашения сторон достаточно для этой цели. Это означает, что широкий спектр валют может быть использован в качестве торговой валюты. Китайский юань, безусловно, имеет на это право. Между торговой валютой и резервной валютой есть разница. Резервная валюта используется не просто для урегулирования торгового баланса. Это то, как вы инвестируете свои излишки. Чтобы играть роль резервной валюты, необходимо иметь глубокие общие пулы ликвидных инвестируемых активов. Вот почему китайский юань далек от реального статуса резервной валюты — у него просто нет пула инвестируемых активов.

Ни один рынок в мире не приблизился к рынку Казначейства США как к месту, которое может вобрать потоки капиталов, возникающие как результат мировой торговли и инвестиций. Когда вы считаете резервные позиции Японии, Китая, Тайваня и некоторых других, количество исчисляется в триллионах долларов. В краткосрочной перспективе некуда идти, кроме как за долларом США.

Говоря это, нет сомнений, что Россия, Китай и другие хотели бы избавиться от этой гегемонии доллара. Они хотели бы систему, которая базируется не на долларе, но на этом пути существуют трудности.

Китай боится, так как имеет долг в 3 триллиона деноминированных долларов США из их 4 триллионов резервных позиций (остальное в золоте, евро и других активах), и они беспокоятся, что США собирается вызвать инфляцию валюты.

Россия хочет отвернуться от доллара, потому что мы выступили против их амбиций в Восточной Европе и Центральной Азии в 2015 году и ввели санкции на основе доллара и евро.

Саудовская Аравия, возможно, хочет отвернуться от доллара, потому что она чувствует себя преданной Соединенными Штатами. В декабре 2013 года президент Обама назначил Иран в качестве региональной господствующей силы в Персидском заливе, позволив Ирану иметь свой ядерный реактор и свою программу по добыче урана. Это было равнозначным признать Иран лидирующей силой в регионе. Саудовская Аравия посчитала это ударом в спину, в частности, из-за секретного соглашения с США, которое было заключено десятки лет назад.

В 1970-х, во время правления Никсона и Форда, США и Саудовская Аравия заключили нефтедолларовую сделку. Соединенные Штаты гарантировали Саудовской Аравии национальную безопасность, а взамен от Саудовской Аравии требовалось продавать нефть в долларах. Поскольку нефть оценена в долларах, всему миру понадобятся доллары, поскольку всем нужна нефть. Это соглашение создало очень прочную основу для поддержания доллара в качестве мировой резервной валюты.

Теперь Китай, Россия и Саудовская Аравия, все мощные державы – экспортеры нефти, природного газа и промышленных товаров, все имеют общий интерес прекратить гегемонию доллара в международной валютной системе.

В 2009 году я был одним из дизайнеров и организаторов первой в мире игры в финансовую войну, организованную Пентагоном, кое-что о ней я писал в своей первой книге «Валютные Войны» (2011 год). Я играл на стороне китайской команды, а мой коллега — на стороне российской. Вместе мы изобрели план, в котором Россия и Китай объединят свои золотые резервы, положат их в швейцарское хранилище, и выпустят новую валюту из Банка Лондона, обеспеченную этим золотом. Затем Китай и Россия объявят о том, что впредь, если вы захотите купить русскую энергию или китайские промышленные товары, они больше не будут принимать доллары. Они будут принимать только эту новую валюту. Если вы хотите сколько-то этой валюты, вы можете заработать, занять, или внести ваше золото в качестве залога, оно ляжет бок о бок с русским и китайским золотом, и вы сможете получить сколько-то новой валюты из лондонского банка. Банк выпустит ее, конечно же, золотообеспеченной.

Так, внезапно вы получили новый золотой стандарт, новую валюту, проспонсированную Россией и Китаем и другими странами, приглашенными к участию, а также срочную необходимость использовать ее, так как вам придется ее использовать для получения российских и китайских экспортных товаров.

Мы знали, что этот сценарий не будет развиваться сей же час. Весь смысл военной игры в нестандартном мышлении и чтобы помочь Пентангону заглянуть далеко в будущее — за линию горизонта.

Тогда мы были осмеяны некоторыми нашими коллегами-участниками, глубокоуважаемыми экономистами. Так называемые гуру настаивали на том, что наши предположения нелепы, и что золото не является частью международной денежной системы. Нас обвинили в трате всеобщего времени.

«Это ничего», — думали мы, — мы стойко это перенесем и просто посмотрим, как будут развиваться события». Но с тех пор, как мы разыграли этот сценарий в 2009 году, Россия увеличила свои золотые резервы на 100%, а Китай увеличил свои золотые резервы на несколько сотен процентов. Другими словами, Китай и Россия ведут себя именно так, как мы предсказывали еще в 2009 году. Они могут видеть приближение краха международной денежной системы. Они готовятся к этому, приобретая золото. Инвесторы должны делать то же самое примерно с 10% их инвестиционных активов.

Это не означает, что завтра мы проснемся, а рубль стал обеспеченной золотом международной резервной валютой. Я совсем не рассчитываю на это. В России существует множество проблем с коррупцией, российским законом, и отсутствием российского значительного рынка облигаций. В ближайшее время мы не увидим рубль в качестве всемирной резервной валюты. Но, тем не менее, Россия и Китай отдаляются от доллара в сторону золота.

Доказательство мы увидели в июле 2014 года с объявлением китайско-российского многолетнего мультимиллиардного долларового контракта по торговле природным газом и нефтью, и контрактов на продолжение такого сценария. Затем Россия объявила о похожей, несколько меньшей, но все же довольно крупной сделке с Ираном. И Иран и Россия находятся под экономическими санкциями США. Фактически Иран на какое-то время был вышвырнут из долларовой платежной системы. C Россией пока что этого не случилось, но США временами грозит ей этим. Иран и Россия также объединились, чтобы выбраться из долларовой ловушки при помощи новых соглашений, включающих в себя оружие, ядерные реакторы, золото и продукты питания.

Любопытно, что Россия согласилась покупать иранскую нефть. Это странно, потому что Россия — одна из крупнейших экспортеров нефти в мире. С чего вдруг России импортировать нефть из Ирана, если она сама по себе является главным экспортером? Ответ в том, что до недавнего времени иранцы не могли свободно продавать свою нефть на открытом рынке из-за санкций США. Если Иран продает нефть в Россию, она может быть реэкспортирована русскими (некоторое количество нефти может быть заменено) в Китай и другие страны. Россия, уже находящаяся под санкциями США, может действовать как посредник в торговле нефтью между Китаем и Ираном (также находящимся под санкциями США), а репутация Китая при этом останется чиста.

В последнее время Китай произвел валютный своп со Швейцарией, поэтому у Китая есть доступ к швейцарским франкам в обмен на юани. Теперь мы можем начать соединять точки. Китай имеет доступ к швейцарским франкам, крайне желательной твердой валюте. Иран продает России нефть, которую Россия может перепродать Китаю. Китай может платить России в швейцарских франках, которые они могут получить через новый банк БРИКС. Что пропущено в этой цепочке? Пропущен доллар — он не участвует.

Все эти страны вели закулисную деятельность, чтобы положить конец гегемонии доллара, пока США, казалось, потеряли бдительность. В один прекрасный день инвесторы проснутся и увидят, что доллар находится в свободном падении, и они не знают почему. Но вы уже можете увидеть, что грядут большие перемены. Если из-за недостатка доверия доллар обрушится, вся международная денежная система тоже обрушится.

Фото: anglofareast.com

Я не сумел пробиться через текст.

"К примеру, если я отправляю вам товары и вы должны мне в одной валюте, а вы отправляете товары мне, и я должен вам в другой валюте, баланс двух иностранных валют может быть связан сетью, установленной в любой валюте на наш выбор."

Как "баланс двух валют" "связывается сетью"(!!! - что вообще связывается сетью, кроме компьютеров?), "установленной в любой валюте на выбор". Господи, да тут еще сеть в валюте устанавливается...

"Китай боится, так как имеет долг в 3 триллиона деноминированных долларов США из их 4 триллионов резервных позиций".

А вот это я понял. Нет, не про деноминированные доллары, такая процедура, как деноминация, никогда не применялась к доллару, это имелись в виду dollar denominated assets - активы, номинированные (по-русски именно так) в долларах, а понял я, что переводчик ничего не понимал в тексте, который переводил. Редактор, если таковой имелся, свою работу не сделал.

" ... Россия и Китай отдаляются от доллара в сторону золота.

Доказательство мы увидели в июле 2014 года с объявлением китайско-российского многолетнего мультимиллиардного долларового контракта по торговле природным газом и нефтью, и контрактов на продолжение такого сценария."

Заключение многомиллиардного контракта в долларах считается отдалением от доллара в сторону золота? Не знаю, не уверен, что именно так отдаляются от доллара.

Для редакции: я понимаю, что броский заголовок - это ваше все, но, может, стоит читать те выдержки из текста, которые публикуются в тексте статьи?

Федеральной резервной системе США глубоко безразлично, что "скажет" про доллар Федеральное Казначейство (которого в США просто нет - там есть Минфин - Department of Treasury). Кроме того, массовое сумасшествие никогда не было присуще управляющим ФРС банкирам высочайшего уровня.