Яков Миркин, «1971—2025: курсы валют, мировые цены на сырье, курсы акций», — М.: «Магистр», 2015.

В книге представлен долгосрочный прогноз циклической динамики курса доллара США, цен на сырье (нефть, газ, металлы, продовольствие), курсов акций. Раскрыт ключевой механизм зависимости циклов курса доллара от бизнес-циклов, денежной политики Федеральной резервной системы США дифференциала долгосрочных процентных ставок. Дан обзор международных исследований в области долгосрочной динамики курсов валюты, цен на сырье, акции, их циклов, формирующих их факторов и причинно-следственных связей. Представлен полный, всеохватывающий обзор моделей и инструментов прогнозирования мировых цен. Детально рассмотрены мировая практика их применения, точность прогнозов. Составлен атлас ключевых центров прогнозирования.

Механизм влияния денежной политики ФРС на цикличность курса доллара (формирование дифференциала процентных ставок)

В динамике курса доллара можно выделить периоды, сформированные во многом влиянием денежной политики ФРС (см. табл. 5.6, 5.12).

Цели денежной политики ФРС — обеспечение «стабильных» цен, «максимально» устойчивого выпуска и занятости. Эти цели достигаются ФРС одним из двух способов воздействия:

1) на количество денег (денежную массу);

2) на цену денег — ставку ФРС (federal funds rate).

Влияние денежной политики на валютный курс обычно понимается в следующем: «жесткая» политика способствует росту валютного курса, «мягкая» политика приводит к его снижению. «Жесткая» денежная политика предполагает повышение процентной ставки центрального банка. «Мягкая» связывается с ее снижением. Воздействие на процентные ставки в одной стране изменяет дифференциал процентных ставок в сравнении с другими странами, а следовательно, оказывает повышательное (в случае роста разницы ставок) или понижательное давление на валютный курс.

В случае если операционной целью центрального банка является денежная масса, то жесткая денежная политика предполагает замедление денежных агрегатов, мягкая политика — повышение темпов их роста. В денежной политике ФРС денежные агрегаты в большинстве случаев не играли такой значимой роли в качестве операционных целей, как ставка ФРС, что обусловлено отсутствием для экономики США стабильной связи между ними и макроэкономическими переменными (изменениями инфляции, потребления) в силу дерегулирования процента, массовых финансовых инноваций, которые искажают динамику денежных агрегатов, значительного объема наличных долларов за рубежом и др.

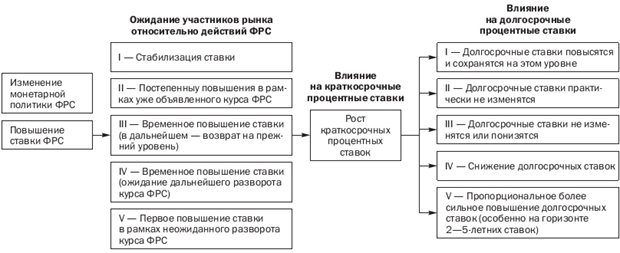

Механизм влияния денежной политики ФРС на краткосрочные и долгосрочные процентные ставки

Основным трансмиссионным каналом воздействия денежной политики ФРС на экономику являются номинальные краткосрочные процентные ставки, которые находятся под прямым влиянием ФРС через изменение ставки ФРС. В то же время ключевое значение для экономики имеют долгосрочные процентные ставки, влияющие на уровень сбережений, инвестиций, экономическую активность. В краткосрочном плане реальные долгосрочные ставки определяются изменениями в ожиданиях участников рынка.

Согласно теории ожиданий (expectations theory) денежная политика оказывает косвенное влияние на долгосрочные процентные ставки путем воздействия на ожидания участников рынка относительно будущих краткосрочных процентных ставок.

Кроме денежной политики, для ожиданий рынка значимы:

- инфляционные ожидания (чем они выше, тем выше долгосрочные ставки, в которые будет закладываться премия за инфляционные риски). В частности, воздействие инфляции проявляется при анализе динамики курса доллара и дифференциалов номинальных и реальных долгосрочных процентных ставок – именно дифференциал реальных ставок в большей степени связан с курсом доллара;

- бизнес-циклы (в фазе роста закладываются ожидания повышения ставки, в фазе падения – наоборот);

- фискальная политика (как правило, чем больше дефицит бюджета, тем более высокие ставки, но эта зависимость действует не во всех случаях);

- состояние платежного баланса.

Влияние изменений в денежной политике на долгосрочные ставки (в части ожиданий по будущим краткосрочным ставкам) во многом определяется ожиданиями рынка относительно будущих действий ФРС и их интерпретации (сохранение денежной политики или ее разворот, масштабы изменений). Значительная часть ожиданий рынка по действиям ФРС уже заложена в долгосрочные ставки (после последнего изменения ставки ФРС и до момента следующего действия ФРС по ставке). Чем более неожиданным и устойчивым (по продолжительности нового направления) является изменение денежной политики, тем больше оно воздействует на долгосрочные ставки, тем сильнее они реагируют на изменение ставки ФРС. Если рынок считает, что изменение ставки временное или рынок его уже ожидал, то влияние на долгосрочные ставки будет незначительным.

Упрощенная схема воздействия повышения ставки ФРС на временную структуру процентных ставок представлена на рис. 6.1.

Воздействие изменения ставки ФРС на кратко- и долгосрочные процентные ставки

По оценкам исследователей, наибольшее воздействие изменение политики ФРС оказывает на ставки двух-пятилетнего горизонта, но также влияет и на более длинные ставки (доходности по восьми-десятилетним и тридцатилетним бумагам).

ФРС воздействует на ожидания через следующие «инструменты»:

1) «Forward guidance» — публичное раскрытие информации FOMC о направлении денежной политики в будущем для воздействия на поведение домохозяйств, бизнеса и инвесторов. Предоставляя информацию о длительности сохранения целевой ставки ФРС низкой/высокой, ФРС оказывает понижательное/ повышательное давление на долгосрочные ставки, снижая/ повышая стоимость кредита и улучшая/ ужесточая финансовые условия в экономике. ФРС объявляет ориентиры по ставке ФРС с февраля 1994 года. Воздействие — в ближайшие минуты после объявления.

2) Политика «постепенного» движения — изменение ставки ФРС проводятся поступательно и в течение определенного периода. По одним оценкам, в 1984-2004 годах период изменений ставки ФРС после начала нового курса денежной политики занимал в среднем около двух лет и за этот период ставка изменялась в среднем на 3,75%. По другим оценкам, в 1983-2014 годах «циклы» повышения ставки ФРС составляли в среднем около 414 дней и приводили к росту ставки в среднем на 2,81%. Поступательность в действиях ФРС позволяла рынку «прогнозировать» ставку ФРС, заранее определять ее воздействие на будущие долгосрочные ставки.

Вместе с тем мнения исследователей относительно связи между ставкой ФРС и долгосрочными процентными ставками в США расходятся:

- Статистические измерения реакции долгосрочных процентных ставок на изменение ставки ФРС могут не давать значимых результатов. Считается, что после 2001 года их динамика разошлась, связь ослабла уже с 1990-х годов. Одна из причин — усиленный приток иностранного капитала в США, оказавший понижательное давление на долгосрочные процентные ставки;

- С другой стороны, исследователи подтверждают связь между действиями ФРС и долгосрочными процентными ставками, но указывают на необходимость учета ее более сложной структуры, обусловленной влиянием ожиданий рынка, в том числе в отношении бизнес-циклов и инфляции.

Особенности влияния денежной политики ФРС на формирование дифференциала процентных ставок между США и другими странами

Несмотря на тенденцию к конвергенции долгосрочных процентных ставок в условиях финансовой глобализации, процентный дифференциал между странами почти всегда сохраняется и обусловлен, как правило, премией за финансовый риск. Ее размер зависит от ожидаемой фискальной устойчивости страны, денежной дисциплины, состояния текущего счета и внешнего долга. Денежная политика ФРС изменяет дифференциал процентных ставок между США и другими странами как в результате смены ожиданий в отношении финансовых рисков, так и из-за ее непосредственного влияния на денежную политику других стран.

Существует прямая связь между денежной политикой ФРС и иностранными процентными ставками. В 1973-2004 годах долгосрочные процентные ставки в США оказывали определяющее воздействие на процентные ставки в Европе (обратное влияние незначительно). Неожиданное «смягчение» денежной политики ФРС приводит к снижению кратко- и долгосрочных процентных ставок в развитых странах (уровень отклика для десятилетних бумаг Германии — около 50%). Нетрадиционная денежная политика ФРС (количественное смягчение) в большей степени воздействует на долгосрочные ставки (для развивающихся стран эта зависимость слабее и неоднородна по странам).

С конца 1990-х годов денежные политики стран стали более синхронными, что сужает дифференциал долгосрочных процентных ставок. Если в 1973-1992 годах дифференциал колебался в пределах от –9% до 4,2%, то в 1993-2015 диапазон составлял от –2,75% до 1,8%.

Таким образом, антициклическая направленность денежной политики ФРС, реализуемой в ответ на изменения экономической конъюнктуры (темпов роста ВВП, инфляции, уровня безработицы), может во многом объяснять возникновение «циклов» дифференциала процентных ставок, определяющих динамику доллара и вызывающих его цикличность.