Обезьянка рулит инвестициями

Недавно мы узнали о потрясающих способностях обезьян в игре на фондовом рынке. В журнале «Финанс» была опубликована статья о том, какой поразительный результат дал начатый год назад редакцией этого журнала эксперимент с обезьянкой. Цирковой обезьянке Лукерии дали возможность выбрать восемь из тридцати кубиков, на каждом из которых были написаны названия различных российских компаний — эмитентов акций из разряда «голубых фишек». Таким случайным образом был составлен инвестиционный портфель из восьми российских голубых фишек. По условиям эксперимента в этот портфель был вложен виртуальный 1 млн. руб., распределенный между этими восемью акциями в равных долях. Покупка была зафиксирована по ценам 17 декабря 2008. И вот прошло 12 месяцев с момента покупки. Индекс ММВБ вырос на 107%. Средний прирост стоимости пая по ПИФам акций составил 109%. А портфель Лукерии показал прирост стоимости на 194%! Цирковая обезьянка Лукерия посрамила всех управляющих активами. Этот результат лучше, чем результат, которого добились 94% российских управляющих фондами за тот же период. Что же это получается — обезьяна переиграла почти всех управляющих? Профессиональных портфельных управляющих, включая крупнейших? Редакция «Финанс.» пока воздерживается от выводов и собирается продолжить эксперимент.

Уверен, что многие из вас слышали об этом эксперименте, и уверен, что многие смеются над управляющими. В Интернете было много комментариев на эту тему, от шутливых («непросто пройти путь от человека до обезьяны, это надо постараться») до пессимистически-обывательских («этот пример еще раз доказывает, что любая система инвестирования не работает»).

Я принял историю с обезьянкой близко к сердцу и постараюсь раскрыть секреты успеха цирковой артистки. Необходимо развеять атмосферу какого-то фокуса или загадки вокруг столь ошеломляющего преимущества примата над управляющими компаниями. На самом деле я ставлю себе целью убедить читателей, что не обязательно служить в цирке, чтобы быть успешным инвестором. Это может и должен делать любой трудоспособный человек. Если есть какая-то магия, должно же быть и ее разоблачение.

Надо сказать, что такой эксперимент уже проводился в Америке, там обезьяна показала результат лучше, чем 70% управляющих. Мне неизвестно, какие выводы были там сделаны специалистами по этому поводу, и какое объяснение было дано такому результату. А ведь это очень интересно для того чтобы понять — как получается так, что случайным образом выбранный и неуправляемый портфель акций ведет себя лучше чем 94% специально составленных и управляемых профессионалами портфелей. Я попробую предложить свои объяснения случившемуся факту и сделать выводы с позиции частного инвестора: можно ли взять на вооружение что-то из арсенала четверорукого инвестора?

Разбор полетов

У меня есть несколько идей в объяснение случившегося.

1) С момента покупки Лукерией все время был один повышательный тренд. Для чистоты эксперимента надо подождать, чтоб тренд хоть раз поменялся. С момента открытия ее позиции все только растет. А как быть дальше? Ведь ничто не растет вечно, когда-нибудь рост сменится падением. Открыть позицию на рынке — это только полдела. Позицию еще когда-то надо закрывать. И закрывать с прибылью, только тогда все эти цифры потрясающей текущей доходности станут реальным зафиксированным и полученным доходом. Мартышка пока купила и держит. Ей очень повезло со временем покупки, трудно было выбрать более удачное время входа в рынок, она вошла на самом дне (напомню, что время покупки выбирала не она, а организаторы эксперимента, она выбирала лишь актив для покупки, что играет в ее случае менее важную роль). А когда же она будет продавать, чтоб фиксировать прибыль? И как? Снова выбирать кубик? Человек в ситуации постоянно растущего рынка обязательно бы уже продал и зафиксировал прибыль, и не раз, наверное.

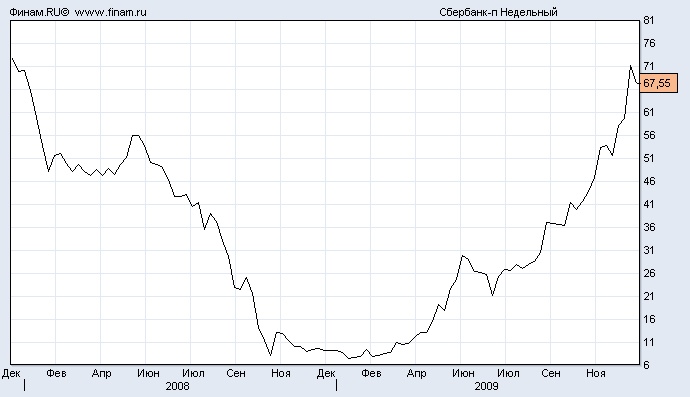

2) Мартышке еще раз крупно повезло, повезло с одной бумагой — привилегированными акциями Сбербанка (на жаргоне трейдеров — «Сбер преф»). Если бы не эта бумага, то ее портфель показал бы около 120-130%, что уже гораздо ближе к среднему показателю, хотя все равно блестяще. Но обратите внимание на график цены акций «Сбер преф». Если б мартышка купила «Сбер преф» не один, а два года назад, то сейчас она была бы только лишь при своих, а совсем не в прибыли. А если бы купила еще ранее, в середине 2007 года, то сейчас была бы еще в убытках, так как «Сбер преф» на те свои наивысшие значения еще не вернулся.

Банки были самыми провалившимися в кризис. Для них он начался аж в 2007 году. Из-за сабпрайм кризиса и огромных убытков у всех мировых крупнейших банков международные инвесторы сливали банковские акции по всему миру, и Сбербанк тоже попал под раздачу. Как видите по графику, он просел за 2008 год просто на волне паники на 90%, гораздо больше рынка в среднем. Его рыночная стоимость стала очевидно меньше его value. Соответственно, когда в 2009 году опомнились, он по всем коэффициентам был лучше прочих, был очень дешев, отрасль снова была в фаворе, вот и вырос хорошо. Хотя, как говорится, читать графики справа налево все мастера.

3) Чем же так отличаются портфельные управляющие на самом деле от этой обезьянки в контексте данного эксперимента? Основная разница между ними в том, что обезьянке дали подержать кубики один раз, а управляющим дают их в руки на все время их работы, и они не могут удержаться, меняют их в надежде каждый раз поменять лучше, чем было. Если б обезьянке тоже дали еще несколько раз поменять, каковы были бы шансы, что она в итоге обыграет управляющих? В этом вся проблема — человек не может спокойно сидеть и смотреть на рынок, он хочет делать ходы. И очень беспокоится по поводу того, что что-то происходит, а он ничего не делает. И он все кидает кубики, что-то хаотично покупает и продает, зачастую ухудшая свою позицию. И увеличивая издержки.

4) Портфельные управляющие никогда не держат так мало бумаг в портфеле — всего восемь. Когда так мало бумаг, то больше шансов показать либо очень хороший, либо очень плохой результат.

5) Обезьянка совершила только одну сделку по покупке (на восемь бумаг), а управляющий обычно постоянно совершает сделки, потому что должен продавать, если кто-то из пайщиков погашает, и покупать, если кто-то вводит новые деньги в фонд. Управляющий несет транзакционные издержки, платит комиссии брокеру, сам взимает комиссии за управление и за успех с фонда и тому подобное. Все эти издержки идут за счет фонда и снижают рост стоимости пая.

6) Есть еще одно объяснение, думаю, очень непопулярное среди управляющих компаний. Это возможные злоупотребления самих управляющих компаний. Управляющая компания имеет теоретически и практически все возможности манипулировать управляемыми ею фондами, надувая доходность или забирая ее в нужные моменты. Об этом иногда публично говорится, но ничего не доказано. Я скажу так: полагаю, что среди паевых фондов с наивысшим рейтингом такие вещи, хочется верить, редки.

А вообще этот эксперимент если что и доказывает, то лишь одно — услуги управляющих компаний на узком российском рынке не стоят тех денег, которые за них просят.

Что делать? Выберите свою стратегию

Итак, что лучше: отдать деньги в управление в фонды или самому покупать акции? Ответ лежит в плоскости инвестиционной стратегии каждого конкретного инвестора. Если он выбрал стратегию усреднения (market averaging), то выбор фондов представляется более логичным. Если выбрал стратегию ловить момент входа и выхода (market timing), то выбор в пользу акций однозначно, из-за оперативности совершения сделки и расчетов по сделке. Разновидностью market timing можно считать стратегию «купил и держи» (buy & hold). Особенность лишь в сроке, на который открывается позиция, и в индикаторах принятия решений о покупке и продаже.

Результат доходности Лукерии пока превосходит результат большинства управляющих, и благодаря такому хорошему заделу будет превосходить еще какое-то время, но дело не в этом. Фактически ей повезло, а реальному инвестору в реальной жизни не годится строить расчет на везении. Чем же нужно руководствоваться? Убежден, что не верой в случай или удачу, не на поводу у страха и эмоций, а только следуя своей собственной инвестиционной стратегии. По выбору инвестиционной стратегии я формулирую свою позицию так.

Для тех кто не хочет зависеть от колебаний рынка, лучше придерживаться стратегии усреднения, выбрать фонд(ы) и инвестировать регулярно (усредняться). Эта стратегия позволяет спокойно спать и не метаться по сто раз в день к монитору. Здесь инвестор освобожден от управления конечными объектами покупки, ведь их отбор осуществляют управляющие фондами, а инвестор выбирает сами фонды. Но инвестор управляет ценой покупки во времени, и тем самым фактически добивается радикально бОльшей доходности, чем доходность самих фондов за тот же период. На его стороне играют время и финансовая дисциплина. Даже инвестируя в актив, который за два года лишь вернулся на исходные значения (как «Сбер преф» на графике выше), можно иметь очень высокую двузначную цифру доходности. Правильная стратегия инвестирования, а не случай и удача, ведет к стабильно высокой доходности и росту капитала инвестора.

Для тех, кто непременно хочет попытаться обыграть рынок и готов окунуться с головой в его стихию, придется перманентно быть в «полной боевой готовности»: ловить точки входа-выхода, выбирать по фундаментальному анализу несколько акций и дальше торговать ими по теханализу со стоп-лоссами, с тэйк-профитами, все как положено в трейдинге (но не вслепую и не наудачу как наш герой — обезьянка Лукерия). В общем, я порадуюсь пока за Лукерию, но взять что-либо из ее арсенала приемов не могу, за неимением у нее этих приемов и инвестиционной стратегии как таковой. Не она решает, когда именно нужно что-то решать, а за нее решают.

Так в чем же фокус, или Наш ответ Чемберлену

А если серьезно, то от фокусов нужно постепенно переходить к инвестициям как таковым. Как непрофессиональному инвестору делать это правильно? Я собираюсь продемонстрировать это на наглядном примере, показав, как работает стратегия усреднения.

Взгляните на график цены акций «Сбер преф» за два последних года. Привилегированные акции Сбербанка были лучшими по доходности в портфеле Лукерии. Купив их 17 декабря 2008 (средневзвешенная цена в тот день была 9,70 руб.), Луша забыла о них на весь 2009 год, за который цена поднялась до 71,37 рублей. Таким образом Лукерия получила сумасшедшую доходность.

Однако нас это не удивляет, так как мы прекрасно помним, что было со «Сбер преф» в 2008 году: акции упали почти в девять раз. Так что если бы устроители эксперимента с Лукерией провели бы его годом раньше, убыток по этой позиции составил бы 86% от вложенного капитала. А если бы Лукерия держала эту убыточную позицию еще год, то сейчас она только-только выходила бы в ноль.

Перед человеком, который задумывается о том, чтобы участвовать в финансовых рынках, встает много вопросов, но, пожалуй, самые насущные — что покупать и когда покупать? И его главный страх заключается в том, что как только он что-то купит, это упадет в цене, и человек потеряет деньги. Как правило, так и случается, это только вопрос времени. Чтобы этого не бояться, придумана стратегия усреднения.

Стратегия усреднения

Воспользуемся приведенным графиком акций «Сбер преф», чтобы проиллюстрировать, как сработала бы стратегия усреднения с этой акцией на указанном на графике отрезке (два года).

Наша стратегия: покупать акции «Сбер преф» 24 месяца. Каждый месяц, начиная с 17 декабря 2008, на равные суммы денег (допустим, для примера, по 100 руб. на одну покупку). Мы не будем изменять этим условиям, будем соблюдать финансовую дисциплину и покупать регулярно — 17 числа каждого месяца, не взирая ни на какое изменение цены акций. Если этот день будет нерабочим (торги проводиться не будут), то покупка будет совершаться на следующий рабочий день.

Вот результаты наших покупок.

|

|

|

|

Акций |

Итого |

Текущая |

|

| Дата |

Инвестиции |

Цена |

куплено |

акций |

стоимость |

|

| 1 |

17.12.2007 |

100 |

71,93 |

1,39 |

1,39 |

100 |

| 2 |

17.01.2008 |

100 |

66,92 |

1,49 |

2,88 |

193,03 |

| 3 |

18.02.2008 |

100 |

52,64 |

1,90 |

4,78 |

251,84 |

| 4 |

17.03.2008 |

100 |

47,37 |

2,11 |

6,90 |

326,63 |

| 5 |

17.04.2008 |

100 |

47,62 |

2,10 |

9,00 |

428,35 |

| 6 |

19.05.2008 |

100 |

57,09 |

1,75 |

10,75 |

613,54 |

| 7 |

17.06.2008 |

100 |

50,8 |

1,97 |

12,72 |

645,94 |

| 8 |

17.07.2008 |

100 |

43,82 |

2,28 |

15,00 |

657,19 |

| 9 |

18.08.2008 |

100 |

39,35 |

2,54 |

17,54 |

690,15 |

| 10 |

17.09.2008 |

100 |

15,38 |

6,50 |

24,04 |

369,75 |

| 11 |

17.10.2008 |

100 |

11,48 |

8,71 |

32,75 |

375,99 |

| 12 |

17.11.2008 |

100 |

10,71 |

9,34 |

42,09 |

450,77 |

| 13 |

17.12.2008 |

100 |

9,7 |

10,31 |

52,40 |

508,26 |

| 14 |

19.01.2009 |

100 |

8,46 |

11,82 |

64,22 |

543,29 |

| 15 |

17.02.2009 |

100 |

8,46 |

11,82 |

76,04 |

643,29 |

| 16 |

17.03.2009 |

100 |

9,33 |

10,72 |

86,76 |

809,44 |

| 17 |

17.04.2009 |

100 |

13,2 |

7,58 |

94,33 |

1245,19 |

| 18 |

18.05.2009 |

100 |

17,83 |

5,61 |

99,94 |

1781,95 |

| 19 |

17.06.2009 |

100 |

27,41 |

3,65 |

103,59 |

2839,38 |

| 20 |

17.07.2009 |

100 |

25,15 |

3,98 |

107,57 |

2705,27 |

| 21 |

17.08.2009 |

100 |

26,21 |

3,82 |

111,38 |

2919,29 |

| 22 |

17.09.2009 |

100 |

37,7 |

2,65 |

114,03 |

4299,05 |

| 23 |

19.10.2009 |

100 |

41 |

2,44 |

116,47 |

4775,36 |

| 24 |

17.11.2009 |

100 |

54,12 |

1,85 |

118,32 |

6403,48 |

| 18.12.2009 |

71,37 |

118,32 |

8444,50 |

|||

| Итого: |

2400 |

118,32 |

8444,5 |

Примечание:

Инвестиции — это сумма покупки в указанную дату.

Цена — это средневзвешенная цена акции «Сбер преф» в указанную дату. Данные с сайта ММВБ.

Акций куплено — это количество акций, которое удалось купить в указанную дату по указанной рыночной цене на сумму 100 рублей. Для целей этого эксперимента показано дробное количество акций.

Итого акций — это общее количество всего пакета купленных нами акций на указанную дату, накопительным итогом.

Текущая стоимость — это текущая рыночная стоимость всех купленных на указанную дату акций.

Как видно из итоговой строки, на покупку затрачено в итоге 2400 рублей, за 24 месяца куплено 118,32 акций «Сбер преф», рыночная стоимость которых на 18 декабря 2009 составляет 8444, 50 руб.

Итак, волнующий момент! Огласим результаты нашей стратегии.

Наш доход за два года составил 6044, 50 рублей или 251,9%.

Доходность инвестиций (по формуле сложных процентов) составила 87,58% годовых.

Выводы.

- Можно надеяться на удачу либо руководствоваться какими-то иными соображениями и ловить удачную точку входа. В сочетании с удачным объектом покупки это может дать весьма достойный результат (как у Лукерии в эксперименте). Ну а если момент входа выбран неудачно, можно и за два года не вылезти из убытков. Таков сценарий стратегии market timing.

- А можно разбивать покупки на большое множество и совершать их регулярно. И даже на падающем рынке, инвестируя в актив, который за два года лишь вернулся на исходные значения (как «Сбер преф» на графике), можно иметь очень высокую двузначную цифру доходности. Так работает стратегия усреднения, идеальная стратегия для непрофессиональных частных портфельных инвесторов.

Объяснение

Как же так? В чем же фокус? Мы решили покупать акцию, цена которой после покупки целый год только падала, и еще за год только-только приподнялась до прежнего уровня? Ведь купи мы два года назад эту акцию на все деньги, мы были бы сейчас только в нуле? Откуда доходность 87% годовых?

Никаких фокусов. Смысл стратегии усреднения в том, чтобы уйти от риска падения цены после нашей покупки. Это делается путем разделения покупки на много мелких покупок, и распределения их во времени. Что бы ни говорилось, никто не знает, какой цена будет завтра. Только немногие профессиональные инвесторы, уделяя аналитической работе большое время и ресурсы, в лучшем случае могут лишь предугадать тренд. И далеко не всегда.

Ключ к успеху в том, чтобы продолжать регулярные покупки выбранного актива, несмотря на падение цены. Тогда на каждую единицу денег будет приходиться все больше единиц актива. Действуя таким образом, инвестор покупает актив дешево. И как только актив начинает опять расти, инвестор быстро выходит в плюс, и дальше может комфортно фиксировать прибыль.

Конечно, важно правильно рассчитать свои финансовые средства, оценить психологическую устойчивость и разумно выбрать устраивающую степень риска. Например, покупая акцию одного эмитента, принимаешь кредитный риск на этого контрагента, и его лучше распределить между многими контрагентами. Наверное, никто из купивших Юкос или Энрон не ожидал, чем это закончится. Гораздо правильнее минимизировать этот риск, выбрав вложение в какой-либо инвестиционный фонд. А о нюансах выбора фондов я писал ранее (статья ПИФы: пять шагов, которые спасут ваши сбережения).

Решение и действие

На небольших регулярных частных инвестициях держится вся индустрия взаимных фондов США, это триллионы долларов. А на них и на пенсионных деньгах — весь их фондовый рынок и весь мировой фондовый рынок. Конечно, у них сейчас есть проблемы, в частности с чрезмерным увлечением в последние годы потреблением в ущерб накоплению, но нам бы, как говорится, их проблемы. Хотя, судя по всему, российский средний класс уже имеет подобную проблему с трезвым отношением к потреблению, уж очень понравилось жить в кредит. Только уровень накопления у нас и рядом не стоял с американским. Наши люди живут одним днем, ведь решение делать накопления и есть способность думать о своем будущем, планировать свою жизнь, обеспечивать действительно стабильный и высокий уровень жизни себе и своим близким, не только сегодня, но и всегда. Субъективное продолжительное ощущение счастья дает не просто высокий, а именно растущий уровень жизни. Сделайте так, чтобы ваш уровень жизни только рос, делайте накопления, создавайте и растите свой частный капитал. Лучше начинать раньше, тогда у вас есть время усредняться, и тогда время работает на вас. Время — лучший друг инвестора, и, наверное, худший враг потребителя.

Конечно, я выбрал пример с акцией «Сбер преф» не случайно. Это классический пример для демонстрации стратегии усреднения во всей ее красе, чем ниже падение — тем лучше, и обязательно дождаться последующей стадии роста. Но это пример из абсолютно реальной жизни. Кто-нибудь реально получил эту доходность, и каким-то архи-профессионалом, акулой капитализма для этого быть необязательно.

А что мешает действовать вам?

Желаю всем найти свою личную комфортную инвестиционную стратегию, больше успехов и финансового благополучия в новом 2010 году!

Также смотрите:

ПИФы: пять шагов, которые спасут ваши сбережения

Сериал «Обмани меня» в исполнении российских банков

Фото: pixabay.com

Александр, я должен отпустить Вам массу комплиментов за Вашу неутомимость, за интерес к профессии и делу, за яркость и образность, за лёгкий слог. У Вас определённо есть дар к эпистолярному жанру :) Только иногда сложновато следить за Вашей мыслью, т.к. Вы то перескакиваете с одного на другое, то задавая мне вопросы, сами на них и отвечаете :)

Вы ничего некорректного не написали, всё нормально. И Вы на мою резкость тоже не реагируйте пожалуйста, таковы уж законы жанра.

Иногда Вы как мне кажется слегка противоречите себе, сначала доказывая что инвестиции – это спекуляции, и никак не иначе, и по-другому никак инвестировать нельзя, но если Вы ими занимаетесь, значит Вы должны быть хотя бы не против спекуляций на рынке? А потом вдруг Вы сообщаете что «как раз спекулятивное поведение рыночных игроков я склонен считать причиной кризисов и бесконечных пузырей». Всё же Ваши взгляды порой как-то противоречивы.

Вы указали на акцию ВТБ как на пример того, что метод усреднения никак бы не подошёл. Мне лично лень делать расчёты, но даже учитывая что ВТБ сейчас ниже в 2 раза чем был, мне кажется что если бы инвестор покупал ВТБ постоянно усредняясь, то сейчас был бы уже при своих или даже в плюсе. Это в принципе тот же случай что и со Сбером. А вообще-то ведь я как раз предупреждал в статье об опасности инвестиций в одну акцию по сравнению с инвестициями в фонд, из-за высоких кредитных рисков на контрагента, и приводил Юкос и Энрон в пример. И в целом мне по большому счёту принципиально ничего другого Вам ответить нечего кроме того что я уже писал выше. Это было бы только дальнейшее развитие моих мыслей и приведение новых аргументов.

Я бы не хотел спорить по поводу того, являются ли инвестиции спекуляцией или нет. Думаю это вопрос не инвестиционных стратегий и не взглядов на рынок, а мировоззрения. Это только философский вопрос. А значит главную роль в ответе на него будут играть личные взгляды каждого человека.

Всё что я хочу добиться своими публикациями на этом ресурсе - это сделать инвестиции доступными для человека в России. Доступными для понимания и для осуществления. Чтобы они, как и полагается, служили человеку. Для этого нужно сложные вещи делать простыми, а не наоборот. Описывать проблемы, трудности, сложности - это не ведёт к улучшению понимания людьми процесса доступного для них и правильного для них инвестирования. А описание работающей и опробованной для непрофессиональных частных инвесторов стратегии – ведёт. О трудностях и проблемах обязательно сообщу дополнительно :)

Вообще между инвестированием для непрофессионального частного инвестора и для профессионального участника рынка имеются большие различия, в первую очередь по целям инвестирования. Инвестиции для первого должны быть способом достижения личных финансовых (=жизненных) целей. А если это способ зарабатывания прибыли, то это работа под названием трэйдинг, это совсем другое. И Ваш взгляд на проблему инвестирования – просто взгляд трейдера (не по должности, но по мировоззрению). Имеет право на существование.

Вас всё тянет обсудить разные подходы к биржевым спекуляциям (для меня это трейдинг), но я говорю принципиально о другом. Область Личных Финансов (наряду с государственными и особенно корпоративными финансами) давно изучена и описана на западе, там (особенно в США) это огромная область национальной экономики. По ней есть масса учебников, научных и практических исследований. Начинают появляться такие учебники и в России, в основном наших авторов. Выбрать есть из чего, и из интернета накачать, и в магазине книжном купить. Часть этой области и составляют Частные Инвестиции. Сейчас с этим всё нормально, жаждущий знаний найдёт их много. Но всё это действительно не имеет прямого отношения к биржевой игре, и видимо поэтому не интересует трейдеров и проходит мимо них.

Лично я желаю всем успеха и на рынке и в жизни вообще, и стараюсь по мере сил снимать недоверие к тому, что инвестиции при правильном подходе способны сделать жизнь человека и лучше, и проще :)

Понимаете, мне очень не хочется чтобы это всё выродилось в узкопрофессиональную дискуссию. Они малопонятны и малоинтересны широкой публике, а моя информация изначально направлена именно на такую публику.

''Кстати, вы тоже изящно уклонились от моего основного возражения, что деньги не бесконечны.''

Александр, Вы привыкли иметь дело с клиентами, которые передают Вашей компании средства в ИДУ. Клиент решает сколько и когда выделить Вам средств, а Вы – куда их вложить и как ими управлять. Частный инвестор совмещает в себе обе эти обязанности. Он сам решает, когда, сколько, куда и как. Если Вас как управляющего не волнует, откуда у клиента средства, и Вы не знаете, когда они ему понадобятся, то частный инвестор управляет в первую очередь именно этим. Его источник средств – регулярные и нерегулярные доходы, а также накопления. Направление средств – повседневные и единовременные расходы, накопления и инвестиции. Его главный источник средств носит регулярный характер (у большинства людей это зарплата), соответственно чисто теоретически, пока у человека есть зарплата, у него есть возможность регулярно делать инвестиции. Деньги не бесконечны, как и жизнь вообще, но при разумном планировании личных финансов они есть (должны быть) в течение активного периода жизни человека. Подчеркну, я говорю не о тех частных клиентах, которые отдали Вашей компании деньги в управление (ИДУ даже по стандартным стратегиям это минимум от 300-500 тыс.дол.), а об обычных небольших деньгах.

Мне тоже жаль людей, попавших на «народных IPO», и я согласен что агитация велась несколько оголтело. Чем и взбудоражили некоторых частников. Нужно заниматься повышением финансовой грамотности, ещё в школе. Прямо предмет такой ввести в 10-11 классах – Личные Финансы. Да пусть хоть просто экономику в примитивном виде изучать. Но это перегибы, издержки в целом поступательного развития. Хотя пострадавшим от этого не легче. Но к сожалению люди если учатся, то только на своих ошибках. Если кто-то из пострадавших попытается научиться на этом уроке, то это будет позитивным последствием «народных IPO».

«Так что людям надо просто честно говорить что и как. Пусть непрофики идут и вложат в депозит, или в облигации или купят вексель, т.е. во что-то, что даст пользу хозяйствующим в реальной экономике субъектам, а не обогатит спекулянтов.»

Как я вижу, Вы усматриваете много недостатков, трудностей и проблем в том, чтобы непрофессиональные частные инвесторы участвовали в инвестировании (но причём только в рынок акций, облигации и прочие способы вложений с фиксированным доходом Вы оставляете всё же для них открытыми). В современном мире и та, и другие области рынка уже настолько тесно переплетены, что зачастую непросто понять, инвестируешь в акции, фикст инком или коммодитис. Да не нужно частному инвестору бояться акций. Надо просто понимать риски, связанные с вложениями в акции, равно как и риски, связанные с вложениями в любые другие виды инструментов и рынков. Я признаю наличие всех этих трудностей и проблем, но не считаю их неразрешимыми и непреодолимыми. Я именно и пытаюсь это сделать для российских частных инвесторов. Я предпочитаю не запутывать, а прояснять, не усложнять, а упрощать. Не длшя того чтобы игнорировать проблемы. А просто всё сложное всегда надо разложить на комбинацию простых, и всё станет проще. Проблемы есть всегда и везде. Но если в других странах для людей эту проблему решили, то я не вижу причин, почему бы не взять и воспользоваться готовыми решениями. Тем более адаптированными.

Честность конечно всегда импонирует, но желательно ещё чтобы дело делалось. Оставлю философский спор о спекулянтах и реальной экономике, а также о том, что акции это спекуляции. Мне кажется что далее рассуждать об этом это уже само по себе становится спекуляцией на стереотипах, эмоциях и фобиях не близких к инвестициям читателей.

Рискую надоесть повторениями, но что делать. Вы высказываете опасения в том, что будет, если масса непрофессиональных частных инвесторов ринется спекулировать акциями (я предпочитаю всё же менее одиозный на обывательском уровне термин – торговать, или заниматься трейдингом, т.к. спекуляция – это просто термин прилагательно к биржевой торговле, но не очень конкретный и не очень точный). Я с этим абсолютно согласен, и ничуть не призываю всех сейчас же ринуться открывать брокерский счёт и торговать. Прямо в тексте моих статей Вы можете увидеть, что трейдинг в моём понимании – это работа, которой надо заниматься серьёзно и глубоко вникать, причём без гарантий успеха. Но что это не единственная возможность участвовать в фондовом рынке, а есть и иные возможности, связанные с портфельным инвестированием для частных непрофессиональных инвесторов. Просто сразу всё вместе нет возможности отразить в одной или двух статьях, была бы каша.