Центральный банк и Министерство финансов России прикладывают немало (хотя, я считаю, недостаточно) усилий для развития как финансового рынка, так и финансовой грамотности людей, для которых этот рынок существует. А в условиях повышенного ажиотажа вокруг криптовалют, вероятно, будет достигнут косвенный положительный эффект в виде популяризации финансовых инструментов как таковых, включая традиционные. В этой связи хочу поделиться своей сугубо эмпирической наработкой, показывающией, как распределить капитал, инвестируя в облигации.

Представим, что у вас есть 10 млн рублей. Существуют определенные и весьма доступные способы решить, исходя из инвестиционного и рискового профиля, какую долю этого капитала лучше разместить в активы с доходностью, формируемой за счет value (стоимостные активы), а какую – в так называемые защитные активы, принцип формирования доходности которых на языке финансистов обозначается как fixed income (инструменты с фиксированной доходностью). Для примера остановимся на распределении капитала между этими двумя активами в соотношении 50/50.

Таким образом, в защитные активы мы собираемся направить 5 млн рублей. И теперь давайте разберемся. Примером value-актива служат акции, недвижимость (REIT-фонды), драгоценные металлы, паи и так далее, то есть те активы, зарабатывать на которых мы собираемся через увеличение рыночной стоимости. Примером же актива fixed income (FI) могут служить облигации, еврооблигации, процентные свопы, векселя, ипотечные бумаги и тому подобные. Основная разница в том, что ваш доход по FI в общем случае составляет не стоимость самого актива, а процент (ставка, купон), который другая сторона вам выплачивает. Это принципиальное отличие влияет и на методику принятия решения о том, какие именно активы из списка value и FI мы хотим приобрести в наш инвестиционный портфель. А именно:

- Из value активов нас интересуют те, что должны вырасти в цене.

- Из FI активов нас интересуют те, эмитенты (выпускающая сторона) по которым являются наиболее платежеспособными и надежными при прочих равных.

Теперь вернемся к нашему капиталу и начнем с value-части. К примеру, вы разобрались в том, какие из активов понимаете, и составили некий список, собрав данные об изменении их стоимости по дням. В таком случае существует классическая модель Марковица, которая подскажет, в какой пропорции вам необходимо распределить ваши 5 млн рублей между этими бумагами так, чтобы риски (волатильность) были минимальны, а потенциальная доходность от роста стоимости – оптимальна.

Но с FI активами (возьмем для простоты только облигации) доходность и рыночный риск не могут служить основой для принятия решений – в какой пропорции вкладывать капитал между отобранными бумагами, поскольку это нарушает сам смысл этого актива. Предположим, что вы провели анализ платежеспособности представленных на рынке эмитентов, выбрали десять выпусков облигаций. Как решить, сколько процентов вкладывать в каждую из бумаг? Поровну? Я предлагаю способ сравнения платежеспособности и надежности эмитентов между собой.

За основу будут взяты принципы финансового анализа эмитентов, основанные на оценке ликвидности, задолженности и соответствующих нормативов. Также оговорюсь, что в процессе сравнения мы должны разделить небанковский и банковский секторы, поскольку методы оценки для них разнятся.

Небанковский сектор

С помощью публичной отчетности, которую любой эмитент обязан публиковать, в том числе на своем официальном сайте, мы можем узнать, чему равны значения активов, обязательств и много чего другого у этой компании. Эти данные понадобятся нам для расчета так называемых коэффициентов ликвидности (КЛ), отражающих разного порядка отношения активов компании к ее обязательствам, а также коэффициентов задолженности (КЗ), отражающих отношения долгов компании к ее капиталу. Использовать мы в силу большей экономической объективности будем МСФО-стандарт.

|

Коэффициенты ликвидности |

Коэффициенты задолженности |

|

КЛ-1 (текущая ликвидность) = оборотные активы/краткосрочные обязательства |

КЗ-1 (доля заемных средств в активах) = обязательства/активы |

|

КЛ-2 (быстрая ликвидность) = (краткосрочная дебиторка + краткосрочные вложения + денежные средства) /краткосрочные обязательства |

КЗ-2 (заемный капитал к капитализации) = долгосрочные обязательства/(долгосрочные обязательства + капитал) |

|

КЛ-3 (абсолютная ликвидность) = (краткосрочные вложения + денежные средства)/краткосрочные обязательства |

КЗ-3 (заемный капитал к собственному) = долгосрочные обязательства/капитал |

|

КЗ-4 (долги к собственному капиталу) = обязательства/капитал |

|

|

Среднее значение коэффициентов = СКЛ |

Среднее значение коэффициентов = СКЗ |

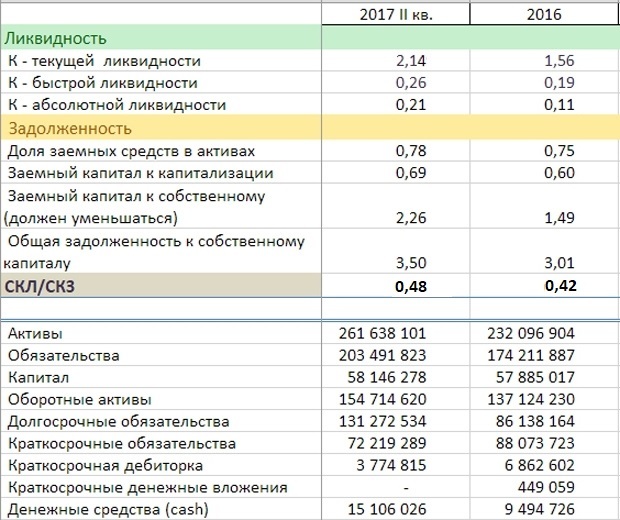

Выглядеть это может примерно следующим образом:

Итак, мы произвели необходимые расчеты. Далее необходимо соотнести уровень ликвидности капитала компании с уровнем ее кредитной нагрузки. Для этого вычислим коэффициент пропорции (КП) = СКЛ / СКЗ. Нужно посчитать КП для всех отобранных облигаций из небанковского сектора.

Банковский сектор

С банковским сектором все несколько иначе, поскольку отчетность у банков формируется по-другому, выручка и маржа – тоже, плюс банки в нашей стране подвержены весьма четкой и заметной в последнее время регуляции со стороны ЦБ. Благодаря пакету нормативов «Базель», который ратифицировала Россия, у нас существует понятие «нормативов ликвидности», за которыми следят и ЦБ, и банки. И нарушение которых грозит не только предупреждениями и ограничениями деятельности, но и санацией, а также отзывом лицензии. Этих нормативов всего более двадцати штук, и в сущности основные из них отражают комплементарные по смыслу нашим небанковским коэффициентам вещи – надежность и платежеспособность. Я не буду останавливаться на методиках расчета – это не тема данной статьи. Нам с вами понадобятся только три самых главных: Н1, Н2 и Н3. Но не сами нормативы, а соответствующие показатели конкретных банков. Благо рассчитывать их не нужно, ведь в интернете есть различные информационные сайты, предлагающие уже готовый расчет. Таким образом, наша задача – выписать значения соответствующих показателей для отобранных нами банков-эмитентов и сравнить их с нормативами регулятора. Безусловно, если какой-то банк не соответствует хотя бы одному из нормативов – это 100% причина отказаться от такой бумаги.

Почему мы сравниваем фактические показатели банков с нормативами ЦБ? Потому что степень превышения банком ликвидности над нормативом – это определенного рода подушка безопасности, запас прочности. Так что все, что нам в итоге нужно – то самое превышение.

Итак, Н1 в настоящий момент равен 8%, Н2 = 15%, а Н3 = 50%. Если у некоего банка коэффициенты составляют соответственно 9%, 38% и 100%, то превышения составят 1%, 23% и 50%, соответственно. Теперь нам нужно некоторым образом вычислить коэффициент, отражающий в целом степень запаса прочности (а значит и надежности) у этого банка. Но нельзя же просто взять и вычислить среднее значение этих трех превышений, ведь тогда превышение по Н1 в 1% затеряется в статистике, а оно стоит много больше, чем тот же 1% для превышения над нормативом Н3. Соответственно, необходимы определенные веса, чтобы вычислить средневзвешенный показатель. Регулятор нам в этом уже помог, предоставив минимальные значения этих нормативов. Мы этим фактом воспользуемся и вычислим веса с помощью обратной пропорции, ведь чем лимит меньше, тем вес превышения должен быть больше:

- Пропорция Н1 = 1/8 = 0,125

- Пропорция Н2 = 1/15 = 0,0(6)

- Пропорция Н3 = 1/50 = 0,02

Тогда веса нормативов, исходя из обратной пропорции, составят, соответственно, 59,06%, 31,49% и 9,45%. Теперь осталось посчитать средневзвешенное значение, и оно составит в нашем случае 1*0,5906 + 23*0,3149 + 50*0,0945 = 12,56. Такие же значения нужно посчитать и для остальных банков. Но как из этого получить коэффициент пропорции? Воспользоваться приведением к наименьшему значению. Например, средневзвешенные значения для банков составили 5, 15 и 25, тогда мы все делим на 5 и получаем 1 : 3 : 5. Это и будут наши КП для банковского сектора.

Выводы

Выстроим КП для обоих секторов в ряд и получим некоторый набор однородных значений. Пропорция между рассчитанными нами КП и будет ответом на вопрос, какой процент от капитала необходимо разместить в конкретный выпуск облигаций. С помощью Excel вы можете также привести эти расчеты к более практически применимому виду, а именно: добавить для каждого выпуска актуальную цену, указать размещаемый капитал, и тогда программа высчитает для вас конечный итог: сколько бумаг конкретного выпуска вам необходимо приобрести в настоящий момент. Визуализация:

Под «стаканом» в данном случае понимается биржевой термин – таблица лимитных заявок.

Достаточно один раз запрограммировать таблицу так, как вам удобно, и последующие итерации будут проходить с минимальными временными затратами. Внимательный читатель может спросить: чем обосновано присвоение единицы формально худшему из лучших выбранных банков? Этот ход авторский, и моя позиция основывается на изучении природы базельских нормативов, в результате чего я считаю, что они надежнее формул коэффициентов ликвидности и задолженности, и могут служить определенным ориентиром.

Конечно же, эта методика предполагает, что вы разумно отобрали изначальный список облигаций, убедившись, что вам подходит купонная доходность и даты погашения, проверив сам факт соответствия нормативам, риски субординированных выпусков, риски банкротства и прочие детали. Помимо этого существуют способы использовать «Коэффициент пропорции» как фильтр, демонстрирующий сам по себе и в динамике по сравнению с предыдущими периодами наращение или убавление устойчивости эмитента. Иными словами, я рассказал вам о методике распределения капитала между отобранными облигациями, а не о том, как непосредственно отобрать их – ведь это тема совершенно другой статьи.

Фото: vk.com

Вопрос к автору: какова будет стоимость облигаций в январе, когда все будут ждать введения февральских санкций против бизнесменов (и их бизнесов) сотрудничающих с режимом. Можно ли предположить кто станет "героем" России который с высоко поднятой головой, во славу России, понесет на себе это клеймо Борца с Америкой, и чьи облигации вероятно подешевеют. Как это затронет другие сектора.

Замечательное описание того, как что-то стоит сделать, только не сказано, каковы цели распределения портфеля. Судя по тому, что доходность бумаг не упоминается, получение дохода целью не является, не потерять уже хорошо. Да и в инструментах с фиксированной доходностью часть дохода может возникнуть в результате покупки бумаги по цене ниже номинала, если додержать бумагу до погашения.

И еще текущая ликвидность считается не так, как написано в статье, в знаменателе должны быть краткосрочные обязательства.

Михаил, благодарю за Вашу оценку. Что касается текущей ликвидности: да, тоже заметил, исправил.

Что касается целей распределения: этот метод позволяет аллоцировать капитал между эмитентами таким образом, чтобы на более платежеспособных и устойчивых приходился больший объем. Тема FI весьма обширна и глубока, так что, полагаю, это будет серия статей, которая затронет разные механизмы.

Святослав, хороший вопрос.

Стоимость облигаций, очевидно, будет зависеть от валюты номинала и от текущего положения относительно yield curve. Я считаю, что на внутреннем долговом рынке вообще не будет ярко выраженной негативной динамики в связи с новыми санкциями. Рекомендую присмотреться к субфедеральным выпускам, таким как выпуски Московской области - они показали существенное превышение спроса над предложением. Я бы следил за будущими аукционами по субфедеральным бондам. Что касается рублевых ОФЗ: есть, конечно, мнение, что они пострадают из-за массового оттока капитала нерезидентов. Но во-первых, нерезиденты сидят в основном в евробондах, а во-вторых, существуют рычаги компенсации ликвидности от банковского сектора, так что ОФЗ с дальней дюрацией сейчас вообще один из лучших вариантов размещения, учитывая план понижения ставки ЦБ.

Если говорить о евробондах, то, очевидно, корпоративные выпуски будут находиться под определенным давлением сокращения спроса. Если инвестор уже в этих бумагах и планирует держать до погашения - проблем данный фактор не добавляет. А если пока только планируете купить, то стоит подождать увеличения yield за счет возможного выхода нерезидентов на фоне опасений в момент начала действия новых санкций.

Заканчивая тему евробондов хочется отметить гос. сектор. Минфин уже одобрил и запланировал эмиссию специальных выпусков, целью которых будет являться репатриация оффшорных капиталов (бизнес сам попросил Минфин об этом). Этот факт позволит гос. сектору показать более устойчивое положение, чем корпоративный.

Никита, Вы с задолженностью при расчете ликвидности перемудрили, некоторые показатели полностью взаимозависимы, поэтому учитываются несколько раз, но вообще интересно. Жду следующую

И какая метрика максимизирована (минимизирована) при использовании предложенной методики?

Можете не отвечать, так как никакой - за обилием терминов пустота.

Минимизирован кредитный риск в заданном ограниченном списке бумаг.

Да ну? А если взять только самого "надежного" по этой методике эмитента, ну хорошо - двух самых "надежных" поровну, кредитный риск не ниже окажется? Метрики же никакой нет, одни заклинания.

Окажется, конечно. Тут как с теорией Марковица: зачастую заложенная в нее математическая модель может в итоге рекомендовать Вам из 10 бумаг купить на 100% лишь одну, потому что она неким особым образом выделяется в плане СКО и доходности. Но это "неверный" ответ, потому что Марковица применяют к некоему с умом отобранному списку бумаг (часть - дивидендные, часть - стоимостные и так далее), соответственно устанавливаются ограничения, например: каждая бумага в результате должна занимать не менее 5% портфеля.

По этой аналогии предложенная модель осуществляет пропорциональное распределение капитала между по тем или иным причинам отобранным бумагам так, чтобы средневзвешенный кредитный риск был оптимален при сохранении положительных явлений, следующих из покупки всех этих бумаг.

Я предлагаю процитированное мной сейчас использовать в качестве аннотации к статье под названием "О новом методе оптимизации кредитного риска портфеля облигаций банков". Почему такое название - потому что именно оно отражает содержание статьи, метод расчета какого-то показателя для небанковских (не Asset Based, уж если на то пошло) бизнесов в статье приведен, но использование его для определения весов бумаг в портфеле не продемонстрировано.

И вот с таким названием отправить ее в отраслевой журнал. Для получения соответствующей рецензии.