Бизнес-партнерство — это не только получение прибыли от сделки, но и риск получения убытков от действий контрагента. Среди прочего к таким действиям относится банкротство контрагента.

Статистика удовлетворения требований кредиторов по завершенным банкротным делам за 2021 год — неутешительная и составляет только 3,9%.

Поэтому если у контрагента-банкрота есть неисполненные договорные обязательства, то для получения хотя бы части денег кредитор должен не только вступить в банкротное дело, но и принимать в нем активное участие.

Рассказываем, как проверить контрагента на возможное банкротство, и что делать, если деловой партнер — банкрот.

Как проверить потенциального контрагента

Для защиты бизнеса от убытков следует внимательно проверять возможное банкротство потенциальных и действующих контрагентов. Вот 5 способов проверки делового партнера.

1. Федресурс

Публичное уведомление о намерении обратиться в суд — обязанность всех должников и кредиторов, за исключением государственных органов. Такое уведомление размещается на Федресурсе не позднее, чем за 15 дней до обращения в суд.

Однако опубликование уведомления не означает гарантированное обращение в суд. Например, после опубликования уведомления должник увидит намерение кредитора и добровольно выплатит долги.

Поэтому срок действия уведомления составляет только 30 дней, и по истечении срока сообщение утрачивает силу.

2. Картотека арбитражных дел (КАД)

КАД — полная база документов по банкротному делу. Если должника признали банкротом, то эта информация появится сначала в картотеке.

В КАД содержатся любые сведения о ходе дела, даты заседаний, подача заявлений кредиторами, судебный акт о признании должника банкротом.

3. ЕФРСБ и газета «Коммерсантъ»

ЕФРСБ публикует сведения об изменениях по банкротному делу (начало и прекращение процедуры банкротства, начало конкурсного производства, торги и другое).

«Коммерсантъ» — официальное издание, которое содержит сведения о стадиях процедуры банкротства. Срок для подачи заявления кредитора о включении его требований в РТК исчисляется с момента опубликования соответствующих сведений в газете «Коммерсантъ».

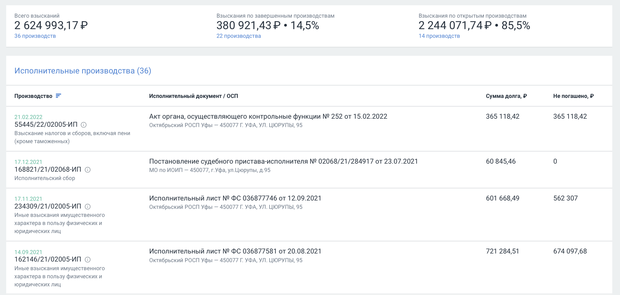

4. Наличие исполнительных производств у контрагента

Наличие действующих исполнительных производств, срок неисполнения которых составляет 3 месяца, а сумма превышает 300 тыс. руб., свидетельствует о высоком риске банкротства.

Пример наличия у компании открытых исполнительных производств на сумму свыше 2 млн руб.:

Данные представлены сервисом по проверке контрагентов Casebook

5. Онлайн-сервисы по проверке контрагентов

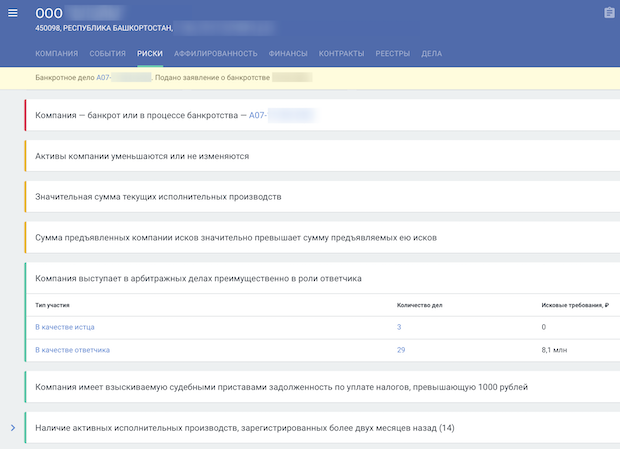

В сложившейся экономической обстановке увеличиваются риски сотрудничества с недобросовестной компанией. Поэтому для защиты бизнеса следует проявлять должную осмотрительность и проверять контрагента по 30+ параметрам.

Для экономии времени и проведения комплексной проверки делового партнера используйте специальные сервисы по проверке контрагентов, которые помогут оценить его благонадежность.

Например, в сервисе по проверке контрагентов Casebook собраны сведения о проверяемой компании из различных источников, включая КАД, ЕГРЮЛ, сайты ФНС, ФССП, Федресурса.

На основании полученных данных Casebook анализирует основные факторы риска компании, ее судебную активность и арбитражную нагрузку, финансовую и бухгалтерскую отчетность. Вся информация хранится в единой карточке компании и ежедневно обновляется.

Факторы риска компании в Casebook

Факторы риска компании в Casebook

Как подготовиться к банкротному делу контрагента

Арбитражный суд признает компанию банкротом по заявлению самого должника, кредиторов или государственных органов (например, ФНС).

Компания может банкротиться при соблюдении двух условий:

- задолженность по выплатам более 3 месяцев;

- сумма задолженности — минимум 300 тыс. руб.

Если контрагент-банкрот задолжал деньги и у вас есть вступившее в законную силу судебное решение, подтверждающее требования, то вы вправе вступить в банкротное дело и стать его кредитором.

Перед вступлением в дело о банкротстве мы советуем провести экспресс-оценку характера ваших требований и требований остальных кредиторов, а также отследить этап банкротства для своевременной подачи заявления.

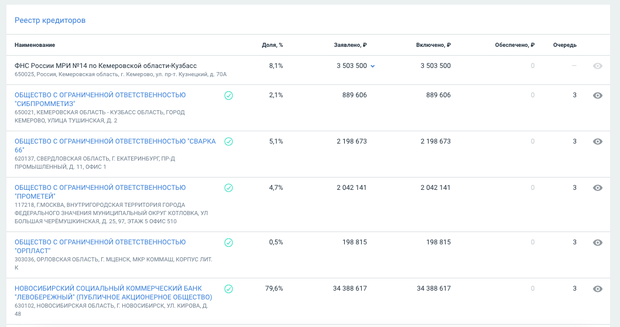

Оценить суммы и характер требований кредиторов также помогут онлайн-сервисы по проверке контрагентов. Например, в Casebook в едином окне содержатся сведения о кредиторах и об их очередности, суммах заявленных и включенных в РТК требований.

Реестр кредиторов в банкротном деле на примере сервиса Casebook

1. Установить момент возникновения денежной задолженности по обязательствам

Если долг возник до возбуждения дела о банкротстве, то при включении в РТК ваши требования будут относиться к реестровым.

Появление задолженности по оплате поставленных товаров, оказанных услуг или выполненных работ после возбуждения дела означает, что требования — текущие и погашаются вне очереди.

2. Определить сумму долга

Перед вступлением в банкротное дело компания должна определить сумму и характер задолженности. Например, если требования обеспечены залогом, то вы вправе требовать погашения задолженности за счет денег от реализации залогового имущества.

Если сумма задолженности невелика и требования не обеспечены залогом, то следует изучить требования других кредиторов. При наличии больших сумм задолженностей другим кредиторам вы рискуете не получить деньги от должника.

3. Узнать этап банкротства

Чем раньше вы вступите в банкротное дело, тем больше шансов на получение денег. Так, при обращении в суд с заявлением на этапе наблюдения или конкурсного производства вы включаете свои требования в РТК в общем порядке и вправе претендовать на получение денег согласно своей очереди.

Но если вы узнали о банкротстве после закрытия реестра, то вы относитесь к «зареестровым» кредиторам и будете одним из последних в очереди на получение денег.

Как вступить в реестр требований кредиторов

Чтобы вы стали кредитором должника, необходимо включить свои требования в РТК. Для этого:

- направьте в суд заявление о включении требований в РТК и вступившее в законную силу судебное решение, подтверждающее ваши требования;

- приложите к заявлению документы, подтверждающие наличие долга (счет-фактура, товарные накладные, акты выполненных работ);

- направьте экземпляры документов должнику и назначенному арбитражному управляющему.

Если от других кредиторов нет возражений относительно включения ваших требований в РТК, то после рассмотрения заявления судом вы становитесь кредитором должника.

Кредиторы вправе запрашивать информацию о ходе банкротного дела, участвовать в общих собраниях с другими кредиторами, где принимаются решения о введении новой стадии банкротства, обжаловать действия АУ.

После включения требований в РТК остается ждать возвращения денег, полученных за счет реализации имущества должника согласно очередности.

Напомним, что сначала удовлетворяются текущие платежи, затем реестровые и в последнюю очередь — те, которые поданы после закрытия реестра.

Каков срок для подачи заявления о включении требований в РТК

30 дней с даты опубликования сообщения, если вы хотите вступить в дело на этапе наблюдения. По истечении этого срока вы можете подать заявление только после введения нового этапа банкротства.

Последняя возможность попасть в РТК — 2 месяца с даты опубликования сведений об открытии конкурсного производства, после этого реестр закрывается.

Если вы не успели вовремя подать заявление, то требования будут считаться «зареестровыми».

Как увеличить шансы на получение денег от должника

Для получения денег вы можете не только включить требования в РТК, но и пытаться увеличить конкурсную массу.

Рассказываем, как это сделать:

- Вступить в дело о банкротстве на этапе наблюдения. Участвуя в первом собрании кредиторов, вы сможете предложить план по финансовому оздоровлению или участвовать в выборе следующей процедуры банкротства.

- Оспорить подозрительные сделки должника. Например, должник, не желая отдавать кредиторам имущество, продал его по заниженной стоимости. В этом случае сделку можно оспорить, а имущество вернуть в конкурсную массу.

- Возразить против требований другого кредитора или оспорить судебный акт, на котором основаны его требования. Если вы сомневаетесь в добросовестности кредитора, то у вас есть право на обжалование его требований.

- Привлечь к субсидиарной ответственности КДЛ. Так в банкротном деле появится еще один должник — лицо, контролирующее основного должника.

Узнать о системе проверки контрагентов можно на сайте Casebook

Партнерский материал