Давайте начистоту: крипта имеет значение. Конечно, электронные фантики ничем не обеспечены, но и фиатные деньги давно уже отошли от золотого стандарта. В конечном счете любые платежные средства котируются на уровне ожиданий. И надо признать, что с ожиданиями у криптовалют все в порядке. Максимальная капитализация крипторынка достигала $3 трлн.

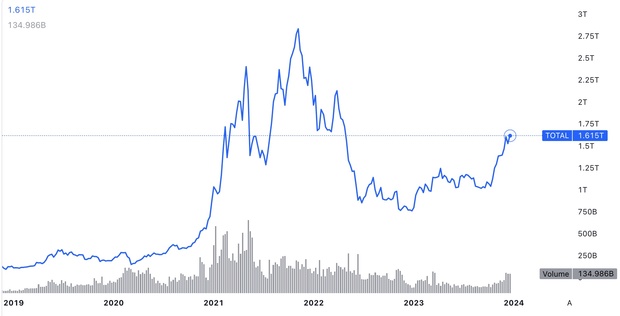

Общая рыночная капитализация и объем криптовалют в $.

Источник: ru.tradingview.com

С тех пор случился ковид и многое другое. Суммы стали поменьше, слова покороче. Но в любом случае странно игнорировать финансовый инструмент, который способен кратно расти за год. Например, биткоин начал 2023 год с отметки $16 500, а в декабре стоит под $45 000. Много ли других активов сейчас могут похвастаться такой рентабельностью?

А ведь есть и менее известные токены. Их неуважительно называют шиткоинами (от англ. «shit»). Понятно почему — волативность зашкаливает, это уже настоящая рулетка. Причем можно не просто потерять на динамике курса, а вообще выйти в чистый ноль. Зато иксы случаются тоже как в казино, в десятки тысяч (!) процентов за год.

Возникает резонный вопрос: насколько законны все эти криптоигры?

Юридическая база

Федеральный закон «О цифровых финансовых активах, цифровой валюте» от 31.07.2020 N 259-ФЗ запрещает пользоваться криптовалютами в качестве платежных средств. Но от налога с прибыли при операциях с ними государство не отказывается:

- Декларации по форме 3-НДФЛ.

- 13% с прибыли до 5 млн руб.

- 15% сверх 5 млн руб.

В таком прочтении уже похоже на легальную игрушку. Речь о финансовых активах в цифровых валютах — даже звучит солидно, как что-то на богатом.

Более того, в июле 2023 года был принят Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации» от 24.07.2023 № 340-ФЗ. Из его названия сразу не догадаешься, но по сути дан старт внедрению цифрового рубля в РФ. В рамках пилотной версии открыто 497 кошельков.

Тренд хороший, но как обычно всегда найдется азиат, который делает то же самое гораздо лучше. До 2021 год Китай был впереди планеты всей по удельным надоям биткоина. Половина майнинга планеты, огромные объемы трансакций. Потом Народный банк Китая записал все операции с криптовалютами в криминал: майнинг, продажу, даже хранение. Заблокировали криптобиржи, сайты для отслеживания курсов. Запретили на отличненько.

Но криптопесню не задушишь, не убьешь. Поднебесная сильно подвинулась в рейтингах, но все же полностью их не покинула. А в августе 2023 года Гонконг стал выдавать лицензии для работы с криптовалютами.

Начатое еще в 2019 году внедрение цифрового юаня и вовсе не прекращалось. На конец июня 2023 года в Китае было открыто более 120 миллионов (!) электронных кошельков. Через них проходит уже около $42 млрд трансакций в месяц. То есть в юанях, конечно, просто сложно отвыкнуть все считать в долларах.

Кстати, что там в США? Колыбель цифровой демократии тоже лавирует между «хочется» и «колется».

Что происходило на крипторынке в 2023 году

Небольшая хронология года только по самым крупным новостям крипторынка, в основном с подачи SEC (комиссии по ценным бумагам и биржам США).

- Январь. Закрылась Genesis Global Capital — одна из крупнейших кредитных организаций, работавших с крипто-проектами.

- Февраль. Платежная система PayPal давно инвестировала в криптовалюты, но задекларировала это только в феврале 2023 года. На сумму $604 млн.

- Март. Сошел с дистанции банк Silvergate, закрылась его платежная платформа SEN (Silvergate Exchange Network). Кредитов на блокчейне стало еще меньше.

- Апрель. Генеральный директор Mirror Trading International Proprietary Limited получил штраф на $3,4 млрд за кражу биткоинов у своих клиентов.

- Май. Крупнейшую криптобиржу планеты Binance обвинили в манипулировании отчетностью, уходе от налогов, смешивании клиентских средств с собственными.

- Июнь. Регуляторы выкатили против Binance полноценные обвинения из 13 пунктов. Заодно обвинили другую заметную криптоплатформу, Coinbase.

- Июль. Рыночная капитализация токенов Telegram Bot преодолела отметку в $100 млн. Новость позитивная, особенно в контексте прошлых убытков платформы TON (Telegram Open Network). В 2019 году SEC прокатила Telegram примерно на $1,7 млрд заемных денег. Теперь компания развивает торговлю криптовалютами среди своих 800 тыс. пользователей на собственной площадке.

- Август. Закрылась платформа Binance Connect (Bifinity). Одна из немногих, между прочим, где можно было использовать для платежей Visa и Mastercard с фиатными деньгами.

- Сентябрь. Месяц рекордных краж на крипторынке. Суммарно утащили как минимум $329 млн. Причем $200 млн из них по вине гонконгской сети Mixin Network. Вот к чему приводят даже небольшие перерывы в работе с криптовалютами.

- Октябрь. Планы BlackRock по запуску спотового биткоина-ETF оживили весь рынок. Еще бы! Речь о долгожданном подключении биткоина к брокерским счетам — наравне с активами фондового рынка.

- Ноябрь. SEC дожимает Binance до признания вины на сумму $4 млрд штрафов. Правда, чуть позже суд США скостил наказание до $2,7 млрд. Генеральный директор Binance Чанпэн Чжао лично должен заплатить жалкие $150 млн. Просто припугнули.

- Декабрь. Регуляторы добились депортации гражданина Южной Кореи из Черногории в США. Это До Квон, бывший генеральный директор криптовалютного стартапа Terraform Labs. Сумма обвинений — $40 млрд.

Вот такой милый годик. Из позитивных новостей – только догадки и надежды. А в ленте фактов непрерывный поток расследований, исков, досудебок и судов на миллиарды долларов. Аресты, банкротства, депортации. Но и это еще не все.

Криптосанкции

Разумеется, священная борьба с криптой идет не против новых технологий. Наоборот, за прогресс и инновации. Просто надо платить налоги в казну США, не нарушать прав владельцев криптовалют из США, соблюдать валютные и другие ограничения США.

А также выполнять санкции. Чьи и против кого именно – не уточняется, но по новостям можно догадаться:

- 21 ноября. Помощник генерального прокурора США из отдела национальной безопасности министерства юстиции Мэтью Г. Олсен заявил: «Преступления Binance предоставили клиентам, попавшим под санкции, беспрепятственный доступ к американскому капиталу и финансовым услугам. Это судебное преследование является предупреждением».

- 11 декабря. Binance заявляет о прекращении поддержки операций с российским рублем на своей p2p-платформе. Другие виды рублевых пар на Binance давно уже под запретом. Но раньше можно было напрямую обменивать с другими пользователями биржи. С 31 января 2024 года гастроли американского финтеха в РФ заканчиваются.

В принципе логично. Криптовалюта идеальна для контрабанды. Она неосязаема, невидима. Легко проникает через границы. Проникала, точнее. Возникают опасения, что закручивание гаек скоро окончательно подытожат золотой век крипты — во всяком случае для россиян.

Играть или не играть

Итак, попробуем оценить риски. Их много, и они разноплановые:

- Прежде всего самое простое — накопления в криптовалютах легко потерять. Достаточно забыть пароль от кошелька и все, привет. Жаловаться некому, восстановить ничего не получится. Еще могут украсть, таких случаев полно.

- Далее, регуляторы США заботятся о том, чтобы лишние игроки не приходили на американский рынок. Но это скорее техническая проблема. Мир сильно больше территории SEC, как бы им это не было неприятно.

- Российские законы пока держат крипту в серой зоне. Криминалом она не является, но и полноценно пользоваться тоже нельзя. Этот маятник может качнуться в любую сторону. Скорее всего ставка будет на государственный цифровой рубль.

- Наконец, волативность криптовалют. Она ничем не ограничена. Можно потерять любое количество процентов или вообще все.

Позвольте, но это же касается шиткоинов? Есть респектабельные альткоины, сам биткоин, наконец. Пока да. Нюанс в том, что тезис «ничто не вечно под луной» озвучивают в том числе применительно к биткоину.

Например, блогер-аналитик под псевдонимом Слезы Сатоши недавно выложил на YouTube ролик с кликбейтным заголовком: «Известна точная дата обвала и обнуления биткоина». Если интересно, стоит посмотреть целиком. Главный вывод ролика — весной или летом 2024 года курс биткоина упадет очень сильно. Не до нуля конечно, но крайне чувствительно для инвесторов и спекулянтов. Но главное – навсегда. Почему? Внимание на график:

Логарифмическая шкала взлетов и падений курса биткоина к USD. Скриншот с YouTube-канала Слезы Сатоши

Линии по верхним и нижним пикам курса BTC сходятся в точку где-то за 5 халвингом (очередным сокращением вдвое доходов майнеров биткоина). Но уже за 4 халвингом, который будет совсем скоро (5 апреля 2024 года) может последовать крах.

Если предположить, что биткоин разработан не гиком-филантропом, а умной и хищной бандой масонов, то они могли забирать себе все токены первые 7 лет. Накопив так по дешевке 15 млн биткоинов, то есть ¾ всего рынка. Вывод средств в таком случае начался в 2021 году, когда курс подскочил и обезумевшие вкладчики кинулись скупать билеты «to the Moon» (на Луну).

Дальше – снятие последних сливок и закрытие проекта. Без действительно большого капитала и игроков уровня Илона Маска, который способствовал ажиотажу, ничего зрелищного уже не будет. Масоны переключатся на другие пузыри и пирамиды.

Как вам теория? Мне кажется, что самое слабое место в ней как раз дьявольская продуманность. Сложно было спланировать такое 15 лет назад, задолго до формирования крипторынка.

Кроме того, легко найти экспертов с более радужными ожиданиями. Например, Управляющий партнер и гендиректор 10T Holdings Дэн Тапиеро говорит:

«Следующий бычий тренд наступит в 2025 году. И мы увидим, что биткоин превысит $100 000».

Криптоэнтузиастов больше, чем скептиков. Возможно, потому что за 2023 год на биткоине было легко заработать 100% прибыли. 20 декабря индекс страха и жадности (официальный термин) находился в шаге от «чрезвычайной жадности» — 74 балла из 100. Выше уже начинается золотая лихорадка. Как не стать ее жертвой?

Проще всего держаться от крипторынка подальше. Просто вспомните как везде обсуждали NFT. Исследование Web3 dappGambl с использованием данных от CoinMarketCap и NFT Scan показало, что 95% «коллекций» NFT обесценились до нуля. Они не стоят вообще ничего! В том числе те, что продавались за миллионы.

Конечно, история NFT гораздо короче, чем у крипторынка. Вероятно, он сохранится даже после краха биткоина или других ведущих криптовалют. К тому же никто не знает точно, будет ли этот обвал.

Поэтому лично мои выводы такие:

- Малоизвестные криптовалюты – чистая лотерея. Можно тратить на такие эксперименты столько, сколько не жалко потерять.

- Пока биткоин и эфир демонстрируют хороший рост, на них можно зарабатывать. Но лучше выводить свои полные затраты на пиках, чтобы дальше не волноваться.

- Профессиональные брокеры ставят финансовые цели заранее и придерживаются их. Если рост продолжается, все равно надо выводить свои кровные в тот момент, когда наметили раньше. Если курс падает — тоже без паники следуем плану.

- Нельзя доверять никаким криптобиржам. Разве что для краткосрочных операций, но ни в коем случае не для хранения своих средств. Заблокируют, обманут – много негативных вариантов.

В целом операции с криптовалютами больше похожи на азартную игру, чем на нормальное инвестирование.

А что думаете вы? Какой стратегии придерживаетесь?

Читайте также:

Искать правила и инструкции на сайте ЦБ России у меня нет желания и времени, но могу привести такое правило формирования денежной массы:

Прирост денежной массы (эмиссия) в современной экономике имеет три источника: кредитный канал, фискальный канал (операции с суверенными фондами и государственным долгом), валютный канал (покупка и продажа иностранной валюты реальному сектору).

А также такой факт. Когда Правительство(Мишустин и Решетников) решили помочь компаниям во время "ковида" и напечатать денег, то ЦБ категорически запретил это делать.

Это может означать, что для наполнения денежной массы и придания ей ликвидности используется такой канал как валюта. Главной валютой сейчас считается доллар США.

Если быть более точным, то это доллар ФРС, который даже правительстве США берет в долг.

Чтобы лучше понять какая кредитно-денежная политика может быть, приведу мнение Валентина Катасонова, который выделил три вида денег: отдыхающие(на счетах), играющие(на биржах) и инвестиционные.

Чтобы развиваться России в целом и компаниям в частности нужны инвестиционные деньги.

По одной политике можно ждать и надеяться когда компании сами получат инвестиции, вероятнее всего зарубежные - что сейчас проблемно, с точки зрения санкций.

По другой политике можно напечатать деньги и проинвестировать развитие актуальных для России отраслей и компаний.

Повторюсь Правительству Мишустина не разрешили "по правилам" инвестировать в российские компании.

На любую историю можно смотреть с "разных колоколен" - ракурсов внимания.

Экономисты могут использовать с пользой для развития общества любые инструменты и здесь главное не название терминов, а цель с которой что либо делается.

Сейчас например ситуация, когда деньги(кредиты) подорожали, но товары, такие как яйца подорожали, что также означает, что деньги подешевели!

Можно до умопомрачения разбирать такие локальные истории и приводить такие официальные версии, что спрос на яйца резко вырос и предложение яиц не соответствовало этому спросу.

Можно вспомнить истории о том, что возникла нехватка кадров на птицефабриках и нужно стало увеличить зарплату чтобы привлечь кадры.

Можно вспомнить истории о том, что у нас в стране с целью "эффективности" перестали производить яйца для птицефабрик(цыплят), а начали завозить такие яйца из за границы. А тут санкции!

Если вернуться к денежной политике, то существует правило "количество денег должно соответствовать товарной массе".

По этому правилу если мы хотим произвести товары взамен заграничных, то нам необходима дополнительная денежная масса как на эти товары, так и на инвестиции на стредства производства этих товаров.

Я нисколько не критикую наших финансистов, потому что их наняли выполнять определенные правила, а когда ситуация в мире и на рынках изменилась, то существующие правила могут не только мешать развитию, но и выживанию!

Кроме того, начались какие то базовые изменения в самой мировой финансовой системе. На доллар США больше нельзя полагаться, швейцарский франк больше не является убежищем для инвесторов.

Вероятно, что вскоре мы увидим новый финансовый оплот, который несомненно нужен всем странам мирам, а также новую "Швейцарию" со стабильной денежной единицей.

Хочется верить и надеяться, что Россия с нашими огромными природными ресурсами, с нашей многонациональностью и лояльностью к разным верам может тоже стать оплотом для новой мировой системы, в том числе финансовой!