Финансовый анализ

Финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия (его кредито- и платежеспособности, возможности использования финансовых ресурсов и капитала, способности платить по счетам). Также он призван выявить возможности повышения эффективности ведения финансовой политики. Данные для анализа предоставляются бухгалтерской отчетностью.

Существует множество методов оценки финансового анализа, однако для получения наиболее полной финансовой картины используется комплексный подход, включающий оценку целого ряда показателей: рентабельности продаж, активов и собственного капитала, оборачиваемости активов, стоимости компании и др.

Содержание

Оценка показателей рентабельности

Есть несколько показателей рентабельности, все они так или иначе характеризуют доходность бизнеса. Они не зависят от масштаба бизнеса и потому позволяют ставить долгосрочные цели.

ROE - Рентабельность собственного капитала показывает отдачу инвестиций с точки зрения прибыли и характеризует доход, который собственник сможет получить с единицы вложенных средств.

ROE = Чистая прибыль / Средний размер собственного капитала

Применение ROE имеет определенные ограничения. Бухгалтерский показатель ROE дает представление о доходах, которые компания зарабатывает для своих акционеров. Но на основе этого показателя нельзя оценить эффективность бизнес-единиц компании, ведь реальный доход появляется не от активов, а от продаж. Кроме того, многие компании имеют весомую долю заемного капитала.

ROS - Рентабельность продаж показывает, какую сумму чистой прибыли получает предприятие с единицы денежных средств проданной продукции. Фактически показатель характеризует то, как реализуется продукция, и оценивает долю себестоимости в продажи. Как правило, ROE используется в компаниях, которые имеют относительно небольшие объемы основных средств и собственного капитала.

Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определенный период к выраженному в денежных средствах объему продаж за тот же период.

ROS = Чистая прибыль / Выручка

Оценка ROE может быть завышена при низком значении среднего размера собственного капитала. Расчет рентабельности продаж позволяет получить более реалистичную картинку и объективнее взглянуть на состояние дел предприятия.

ROA - Рентабельность активов дает представление об эффективности оперативной деятельности предприятия, в том числе использования инвестированного капитала. Является основным производственным показателем.

ROA = Операционная прибыль / Средний размер суммарных запасов

Оценка показателей оборачиваемости

TAT - Оборачиваемость активов, с одной стороны, отражает интенсивность использования активов, с другой, показывает, какую часть выручки компания имеет с вложенных в активы денежных средств. При избыточных вложениях в активы уменьшается свободный денежный поток и цена акций компании. При недостатке инвестиций, как правило, снижаются объемы продаж, что также уменьшает свободный денежный поток и цены акций.

Выручка от реализации продукции / Среднегодовая стоимость активов.

Оборачиваемость дебиторской задолженности (объем чистой выручки от реализации по отношению к средней за период дебиторской задолженности), а также обратная величина – средний срок инкассации дебиторской задолженности – позволяют достаточно точно оценить эффективность работы предприятия с покупателями продукции.

Модель DuPont

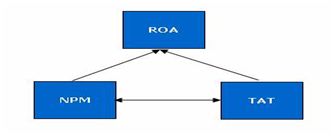

Для того, чтобы связать воедино вышеописанные показатели, была создана модель DuPont, данная в форме треугольника, на вершине которого находится коэффициент рентабельности совокупного капитала ROA, а в основании – два факторных показателя: рентабельность продаж (размер прибыли NPM (Net Profit Margin)) и оборачиваемость активов TAT (Total Assets Turnover).

ROE = NPM х TAT (или ROA = ROS х TAT)

Таким образом, рентабельность совокупных активов определяется двумя факторами: прибыльностью продаж и оборачиваемостью активов.

Ссылки

- «Определите рамки»

- «Метод ФСА: повышаем качество управления, снижая затраты»

- «Методы определения стоимости компании»

- «Наталья Македонская: Пришло время антикризисного управления»

- «Калькулятор финансового состояния компании»

Это заготовка эницклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь