Банковские операции

Содержание

Определение термина

Банковские операции – ограниченный перечень видов хозяйственной деятельности, которыми может заниматься отдельное банковское учреждение, чтобы получать прибыль.

Перечень банковских операций регулирует законодательство, а также отдельные лицензии, которые Центральный Банк выдает для каждого кредитного учреждения отдельно.

Круг сделок, которыми занимается любой из банков, достаточно обширен, но теоретически их можно разделить на четыре группы:

- пассивные банковские операции;

- активные операции;

- банковские услуги;

- собственные операции банков.

На первых двух группах операций банки зарабатывают основную часть прибыли. Банковские услуги – второй по важности источник доходов. Собственные операции банков имеют подчиненное значение.

Пассивные банковские операции

Пассивные операции – это мобилизация средств для финансирования активных операций. Название связано с тем, что результаты этих операций отражаются в пассиве баланса банка, а также считается, что для привлечения денег не надо предпринимать активных действий, хотя на практике трудозатраты одинаковы.

К пассивным операциям банка относятся:

- Формирование собственного капитала финансового учреждения;

- Прием вкладов (депозитов); К данным операциям относятся все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Дополнительно сюда же можно отнести: средства на счетах предприятий и учреждений, счета заработной платы, которые не используются в полной мере, вклады до востребования.

- Открытие и ведение счетов клиентов. В том числе и корреспондентских счетов других банков, а также осуществление платежных расчетных операций по поручению друг друга, консультации по управлению инвестиционным портфелем, операции с ценными бумагами по поручению другого учреждения. Всё это позволяет существенно снизить издержки и быть более конкурентоспособными для инвесторов.

- Получение межбанковских кредитов, в том числе валютных от иностранных резидентов;

- Эмиссия ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- Другие способы, которые базируются на заемных средствах.

Обычным соотношением между собственным и заемным капиталом можно считать уровень от 1:10 до 1:100.

Активные банковские операции

Активные операции банка — это деятельность по размещению привлеченных и собственных средств банковского учреждения в целях получения дохода, обеспечения своей ликвидности и создания условий для проведения других банковских операций. К ним относятся:

1) кредитные (учетно-ссудные) операции;

2) фондовые – операции с ценными бумагами.

3) кассовые, акцептные операции,

4) сделки с иностранной валютой, недвижимостью.

5) инвестиционные операции,

6) операции по формированию имущества банка,

7) комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.).

Виды активных операций

Активные банковские операции многообразны по форме, назначению, экономическому содержанию, ликвидности, степени доходности и риска.

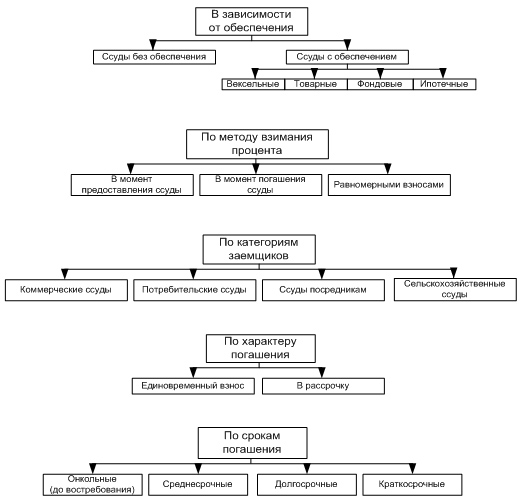

1) Кредитные операции

Несмотря на свой высокий риск, именно кредитование организаций и частных лиц является для банков главным источником доходов.

2) Форфейтинговые операции

Разновидность ссудных операций, которые подразумевают покупку векселей и других финансовых документов.

Форфетирование представляет собой форму кредитования экспорта путем покупки обязательств и других долговых требований по внешнеторговым операциям, погашение которых происходит на определенный период в будущем.

Суть форфетирования: если у поставщика отсутствует возможность предоставить плательщику на длительный период коммерческий кредит, то он обращается в банк с предложением купить предполагаемые долговые требования в отношении покупателя.

После оценки банком своих рисков по данной операции поставщику выплачивается сумма стоимости поставки за вычетом издержек.

3) Факторинговые операции

Покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

4) Инвестиционные операции

Вторая по рентабельности группа активных банковских операций, в процессе которых банки вкладывают собственные и заимствованные ресурсы в ценные бумаги с целью получения по ним дохода.

Вложение средств происходит путем:

- Прямых инвестиций.

- Портфельного инвестирования, когда ценными бумагами различных эмитентов управляют как единым целым.

- Лизинговых операций.

- Вложения средств в банковские здания, оборудование, нематериальные активы для осуществления банковской деятельности.

5) Операции с ценными бумагами

Этот вид активных банковских операций можно условно разделить на две большие группы:

1) Учетно-ссудные операции – учет векселей, выдача ссуд под залог векселей и товарных документов, ипотечные кредиты, ссуды под ценные бумаги.

2) Инвестиционные – куда входят также арбитражные операции банков за собственный счет, преследующие цель получения дохода за счет курсовых разниц.

Особенности активных банковских операций

Активные операции являются вторичными по отношению к пассивным, так как размеры и сроки первых непосредственно зависят от аналогичных параметров вторых. Банк может разместить только те ресурсы, которые привлек в результате пассивных операций, так как основная масса пассивных операций осуществляется за счет заемных средств. Поэтому активные операции должны быть так налажены, чтобы сроки возврата денег в банк соответствовали срокам их возвращения клиентам.

Следует выделить некоторые аспекты активных банковских операций:

1) Сделки по размещению финансовых ресурсов совершаются банками от своего имени, а не от имени тех лиц, чьи временно свободные деньги стали пассивами банка.

2) Активные операции совершаются банками за свой счет. Расходы по вовлечению аккумулированных ресурсов в оборот относятся к тем затратам, которые должны быть покрыты доходами, с учетом начисленных процентов владельцам банковских счетов.

3) Банк распоряжается имеющимися финансовыми ресурсами на свой риск. Убытки от неблагоприятных экономических последствий локализуются в банке. Владельцы банковских счетов не имеют отношения к банковским рискам.

4) По своей экономической сущности активные банковские операции неоднородны: капитал может сохранить свою денежную форму, но быть подробленным. Или денежная форма может видоизмениться на натуральную, или конвертироваться.

Роль банковских операций

Современное банковское учреждение выполняет в среднем до 100 видов услуг и сделок, которые взаимосвязаны между собой, особенно зависимы друг от друга активные и пассивные операции. Причиной тому – происхождение капитала. Преимущественно банки оперируют чужими средствами, поэтому масштабы активных и пассивных операций во многом зависят от конкурентоспособности учреждения, его положения на рынке, количества клиентов.

Также все виды банковских операций взаимосвязаны по причине потребностей клиентов, особенно крупных. Так, корпоративный заёмщик предпочитает параллельно открыть текущий счет, делать инвестиции в ценные бумаги, предоставить свое имущество на доверительное управление вместе с использованием кредитных карт и доступом к платёжным терминалам для получения или взноса денег в нерабочие часы.

Это стимулирует менеджмент банка вводить новые формы обслуживания, предоставлять сопутствующие, дополняющие, в том числе и бесплатные услуги.

Ссылки

- Новый банковский подход на «взрослеющем» рынке частных банковских услуг

- Роман Исаев: Способы обеспечения и улучшения качества обслуживания клиентов банка

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь