Средневзвешенная стоимость капитала (WACC)

Содержание

Средневзвешенная стоимость капитала

Weighted Average Cost of Capital, WACC – это показатель, позволяющий предприятию оценивать эффективность своих финансовых вложений.

WACC характеризует стоимость капитала так же, как ставка банковского процента – стоимость привлечения кредита. Только в отличие от банковской ставки, средневзвешенная стоимость капитала не подразумевает равномерных выплат, а требует, чтобы суммарный приведенный доход инвестора был таким же, какой обеспечила бы равномерная выплата процентов по ставке, равной WACC. То есть средневзвешенная стоимость капитала характеризует минимально приемлемую ставку отдачи от вложений.

Расчет средневзвешенной стоимости капитала

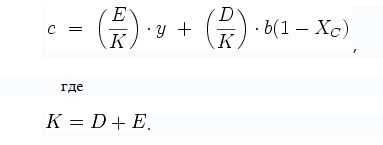

Средневзвешенная стоимость капитала определяется как сумма показателя стоимости заемных средств, умноженной на их долю в структуре всего капитала, и показателя стоимости собственных средств, умноженной также на их долю в структуре всего капитала.

K – объем инвестированного капитала;

D – объем заемных средств;

E – объем собственного капитала;

c – WACC;

y – требуемая или ожидаемая доходность от собственного капитала;

b – требуемая или ожидаемая доходность от заемных средств;

XC – ставка Налога на прибыль;

Применение средневзвешенной стоимости капитала

Хотя использование классической формулы расчета WACC приводит к достаточно условным результатам, показатель средневзвешенной стоимости капитала широко используется в инвестиционном анализе, его значение используется для дисконтирования ожидаемых доходов от инвестиций, расчета окупаемости проектов, в оценке бизнеса, финансовом менеджменте, финансовом анализе и других приложениях, при расчете такого показателя экономической добавленной стоимости (EVA). Кроме того, WACC помогает определить, какие средства – собственные или заемные – выгоднее использовать предприятию для финансирования тех или иных проектов.

Структура капитала

Стоимость капитала предприятия во многом зависит от его структуры.

Структура капитала (Capital structure) – это соотношение между источниками собственных и заемных средств, используемых для финансирования активов компании. Другими словами, структура капитала – это совокупность краткосрочных обязательств, долгосрочных обязательств и собственного капитала организации.

Цель предприятия – стремиться к оптимальной структуре капитала – чтобы сочетание долговых обязательств и собственного капитала позволяло максимально увеличить общую стоимость фирмы. Теоретически, считается, что для увеличения средневзвешенной стоимости капитала надо увеличивать размер заемного капитала в максимально возможных размерах, так как с позиции относительной стоимости источников финансирования, долговые обязательства дешевле акций. Но с другой стороны, надо учитывать, что стоимость фирмы определяется рыночной стоимостью ее собственного капитала.

Коэффициенты структуры капитала

Коэффициенты структуры капитала – это показатели, которые отражают способность предприятия погашать долгосрочную задолженность и характеризуют степень защищенности интересов кредиторов и инвесторов, сделавших долгосрочные вложения в компанию.

К коэффициентам структуры капитала относятся:

1) Коэффициент собственности (коэффициент автономии, коэффициент концентрации собственного капитала). Показывает удельный вес собственных средств в общей сумме источников финансирования. Характеризует соотношение интересов собственников предприятия и кредиторов.

Оптимальное значение коэффициента собственности – на уровне не менее 50%. Это значит, что половина капитала сформирована за счет собственных активов организации, а все обязательства компании могут быть покрыты ее собственными средствами. Чем выше этот коэффициент, тем больше вероятный риск для ссудодателя.

2) Коэффициент финансовой зависимости (коэффициент привлечения заемного капитала) – показывает долю заемного капитала в источниках финансирования и характеризует зависимость компании от внешних займов.

Чем выше значение коэффициента финансовой зависимости, тем больше займов у компании, и тем рискованней ситуация, которая может привести к банкротству предприятия. Считается, что значение данного показателя должно быть менее 0,5.

3) Коэффициент защищенности кредиторов (коэффициент покрытия процентов) показывает, сколько раз в течение года компания заработала средства для выплаты процентов по займам. Коэффициент покрытия процентов характеризует степень защищенности кредиторов от непогашения финансовых обязательств. Рассчитывается как соотношение бухгалтерской прибыли к размеру процентов, надлежащих к уплате. Если значение коэффициента выше 1,0, значит, у компании достаточно прибыли для выплаты процентов по займам.

4) Коэффициент покрытия внеоборотных активов. Рассчитывается как соотношение собственного капитала и долгосрочных займов к стоимости внеоборотных активов. Если итоговое значение коэффициента выше 1,1 – это свидетельствует о платежеспособности предприятия в долгосрочной перспективе и устойчивом финансовом положении.

Перечень неполный.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь