Ликвидность

Способность какого-либо актива преобразовываться в денежные средства, или ликвидность, – один из наиболее существенных показателей эффективности деятельности компании. Ведь именно он определяет, способно ли предприятие своевременно и полностью рассчитываться по своим обязательствам. Ликвидность предприятия подразумевает полную его платежеспособность, постоянное равенство величины обязательств и ликвидных средств (тех самых активов, которые могут быть использованы для погашения задолженности).

Содержание

Анализ ликвидности предприятия

В основе анализа лежит сравнение средств по активу с обязательствами по пассиву. Первые рассматриваются в аспекте ликвидности, вторые – срочности оплаты. По скорости конвертирования в Деньги активы делятся на:

• Высоколиквидные (А1): наличные в кассе, средства на расчетных счетах, краткосрочные финансовые инвестиции.

• Быстрореализуемые, или ликвидные (А2): дебиторская задолженность, платежи по которой должны быть реализованы в течение 12 месяцев.

• Медленнореализуемые, или низколиквидные(А3): запасы, НДС, дебиторская задолженность, платежи по которой должны быть реализованы через 12 месяцев и больше, другие оборотные активы.

• Труднореализуемые и практические неликвидные (А4): активы, необходимые для использования в хозяйственной деятельности.

По степени срочности оплаты пассивы группируются:

• Наиболее срочные обязательства (П1): кредиторская задолженность, расчеты по дивидендам и пр.

• Краткосрочные пассивы (П2): краткосрочные кредиты, займы.

• Долгосрочные пассивы (П3): долгосрочные кредиты и займы.

• Постоянные пассивы (П4): собственный акционерный капитал, находящийся постоянно в распоряжении предприятия.

Баланс считается абсолютно ликвидным, если выполняются неравенства:

А1>=П1,

А2>=П2,

А3>=П3,

А4<=П4

Оценка ликвидности предприятия

При оценке кредитоспособности компании используют следующие показатели:

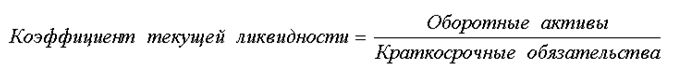

- Коэффициент общей (текущей) ликвидности

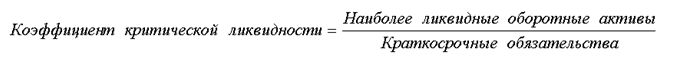

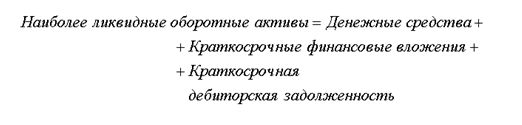

- Коэффициент срочной (критической) ликвидности

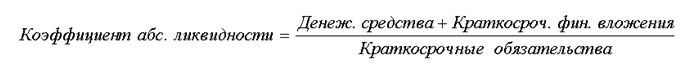

По международным стандартам уровень коэффициента срочной ликвидности должен быть выше единицы. В России же его оптимальное значение – 0,7-0,8. - Коэффициент абсолютной ликвидности

Оптимальный уровень данного коэффициента – 0,2-0,25.

Чистый оборотный капитал (ЧОК)

ЧОК = Оборотные средства — Краткосрочные обязательства

Недостаток чистого оборотного капитала может привести предприятие к банкротству, поскольку свидетельствует о его неготовности своевременно погасить краткосрочные задолженности. Вместе с тем, неблагоприятен и избыток ЧОК.

Факторы, оказывающие влияние на ликвидность

Тем или иным образом влиять на ликвидность предприятия могут как внешние факторы, так и внутренние. Общая экономическая ситуация в стране (например, отрицательным образом скажутся проблемы в области платежей), политическая обстановка (в том числе законодательство), уровень инноваций (насколько передовые методики используются повсеместно? доступны они или нет?) – неблагоприятную обстановку в этих сферах компания может смягчить за счет ряда мер, таких как увеличение собственного капитала, продажа части постоянных активов, сокращение сверхнормативных запасов, совершенствование работы по взысканию дебиторской задолженности и получение долгосрочного финансирования.

Показатели ликвидности

Выживаемость компании зависит от ее способности платить кредиторам достаточно быстро. Коэффициенты ликвидности показывают способность вовремя оплачивать краткосрочную (до года) кредиторскую задолженность. Их два вида:

- коэффициент текущей ликвидности,

- коэффициент экстренной ликвидности.

Коэффициент текущей ликвидности

Оборотные средства — это главным образом товарно-материальные запасы, незавершенное производство, дебиторская задолженность, денежная наличность и другие ликвидные ресурсы. Оборотные активы являются отражением денежных средств, которые привязаны к бизнесу и непрерывно обращаются. В промышленной компании сначала закупается сырье, которое в ходе производственного процесса проходит стадию незавершенного производства, становится готовой продукцией, то есть товарами для продажи, затем превращается в дебиторскую задолженность, когда покупателям высылаются счета за поставленные товары, и, наконец, становится деньгами после того, как оплата произведена. Когда часть денег используется для закупки очередной партии сырья, цикл возобновляется.

Очевидно, что оборотные средства должны с запасом превышать сумму кредиторской задолженности с оплатой в течение года, чтобы обеспечить возможность достаточно быстрой проплаты счетов. Если бы оборотные активы только равнялись сумме кредиторской задолженности, то, по-видимому, потребовалось бы некоторое увеличение заимствований, потому что часть оборотных средств представлена в форме запасов и незавершенного производства, и нужно время, чтобы превратить их в деньги.

Одно из эмпирических правил, применяемых на практике, гласит: коэффициент текущей ликвидности здорового бизнеса должен составлять не менее 2,0, чтобы обеспечить «запас прочности», достаточный для своевременной оплаты счетов. Следует заметить, однако, что многие крупные и процветающие компании, не испытывающие проблем с получением кредитов, работают с коэффициентом текущей ликвидности, который намного ближе к 1,0, чем к 2,0.

Коэффициент экстренной ликвидности

Это означает, что «денежные и почти денежные» ресурсы, то есть дебиторская задолженность, денежная наличность и любые другие ликвидные ресурсы сравниваются с суммой полученных счетов к оплате.

Если коэффициент меньше 1,0, то последствия могут быть следующими:

- потребуются дополнительные заимствования, чтобы погашать кредиторскую задолженность достаточно оперативно, или

- понадобится продление кредита со стороны поставщиков, причем есть вероятность судебного разбирательства по неоплаченным счетам и приостановки поставок, или

- бизнес потребует инъекции капитала, чтобы адекватно финансировать существующие масштабы деятельности.

Тем не менее, некоторые компании все же умудряются выживать поразительно долгое время с коэффициентом экстренной ликвидности значительно ниже 1,0. Необходимо заметить, однако, что важным является слово «выживать». Подобный сигнал опасности не следует игнорировать.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь