Ключевые переменные прогнозирования и взаимоотношения между ними

В этой главе разъясняются ключевые переменные прогнозирования, среди которых «драйверы стоимости», и взаимоотношения между ними. В ней исследуются также другие вопросы, связанные с прогнозированием этих переменных и «драйверов стоимости».

Далее анализ распространяется на прогнозирование свободных денежных потоков. Особое внимание уделяется расчетам свободных денежных потоков для специфического прогнозного периода и тому, насколько продолжительным должен быть прогнозный период. (Модели, основанные на стоимости акций для акционеров, которые позволяют реализовать эти прогнозы, будут рассмотрены в следующей главе). Обсуждению подвергаются также оценки свободного денежного потока (FCF) для акционерных капиталов технологических компаний и интернет-компаний. Наконец, исследуются методы расчета терминальной или «горизонтной» стоимости.

Содержание

Взаимоотношения между переменными

Для успешного проведения любой оценки важнее всего понять взаимоотношения между прогнозными переменными, что позволяет выделить из них те, которые более всего влияют на стоимость бизнеса. Как общий принцип, все прогнозы должны анализироваться так, чтобы было видно влияние каждой переменной на результат — этот процесс принято называть анализом чувствительности. Полезно бывает также объединить варианты прогноза в табличную модель, позволяющую изменять некоторые переменные одновременно — это называется сценарным моделированием. Если говорить о чувствительности оценки по отношению к различным переменным, то наиболее важной такой переменной в прогнозе обычно считается показатель дохода от продаж. В целом, чем выше отношение постоянных издержек к переменным издержкам, тем выше и влияние доходов от продаж на оценку. Это явление иногда называют «операционным левериджем».

Недавнее развитие моделей «стоимости для акционеров» привело к тому, что подобные существенные переменные стали называть «драйверами стоимости».

Драйверы стоимости

Вообще говоря, драйвером стоимости является любая переменная, которая влияет на рыночную стоимость предприятия. Это могут быть ключевые переменные для компании в целом (например, рост продаж или маржа) или ключевые переменные для отдельного подразделения (например, снижение транспортных издержек в расчете на одного потребителя — для отделения доставки продукции). Основным принципом того, что приобрело название «управления стоимостью», является идентификация основных драйверов стоимости для каждого подразделения организации и на этой основе — выяснение того, какую стоимость добавляет каждый из этих драйверов. В некоторых организациях это частично достигается путем корректировки величин драйверов стоимости до определенного задаваемого уровня.

Учитывая, что эта книга посвящена оценке компаний, мы сосредоточим внимание на драйверах стоимости верхнего уровня, а не на драйверах стоимости отдельных хозяйственных или производственных подразделений. Раппапорт (Rappaport, 1998) следующим образом классифицирует драйверы стоимости по их принадлежности к операционной (основная производственная деятельность), инвестиционной (финансовый менеджмент) и финансовой деятельности:

Драйверы стоимости:

Операциональные:

– рост продаж

– чистая прибыль от производственной деятельности

– налоговая ставка

Инвестиции:

– инвестиции в оборотный капитал

– инвестиции в основной капитал

Финансирование

– процентная ставка

Если взять для примера из приложения А показатели компании Glynwed, получаем нижеследующие показатели. Учитывая реструктуризацию Glynwed, для анализа были использованы данные на декабрь 2000 года из ежемесячника ABN-AMRO UK Smaller Companies Monthly.

Рост продаж

Прогноз за декабрь 2000 г. предусматривает рост с 959 млн. ф.ст. до 1039 млн. ф.ст. в 2002 г. Таким образом, средняя геометрическая величина ожидаемого роста составит:

В примечании 2 к Годовому финансовому отчету компании Glynwed демонстрируется раздельный анализ товарооборота, производственной прибыли и чистых текущих оборотных активов. Товарооборот текущей деятельности составил 800,1 млн. ф.ст., текущие прибыли от основной деятельности — 86,7 млн. ф.ст. Общая сумма чистых активов в 1999 г. составила 415,7 млн. ф.ст. из которых вычет 9 млн.ф.ст. относится к прерванным операциям, что в целом дает 424,7 млн. ф.ст. чистых производственных активов для продолжения деятельности компании.

Чистая прибыль от основной деятельности в отношении к объему продаж

Этот показатель в 1999 г. составляет 86,7/800,1, или 10,84% суммы продаж. На 2000–2002 гг. ABN-AMRO прогнозирует снижение до 10,45% и затем примерно до 10% в два последующих года.

Налоговая ставка

Анализ налогообложения действующих компаний за последние два года показал, что для 1999 г. ставка составила 28,77% и для 1998 г. — 31,74%. Поскольку это довольно близко к соответствующим ставкам налога на британские корпорации, составлявшие 30% для первого и 31% для второго года, было принято, что в будущем налог составит 30%.

Нормы инвестирования

Первый вопрос здесь состоит в том, какие активы включать в расчет. Чтобы не отклоняться от принятой в главе 4 трактовки стоимости капитала (нормы процента), а также от проводимой по всей книге трактовки операционного денежного потока, важно включить в расчет только чистые текущие используемые активы, то есть постоянные активы плюс оборотный капитал, исключив любые приносящие проценты долговые инструменты, которые рассматриваются как компонент нормальной структуры финансирования (и следовательно, включаются как краткосрочный долг в калькуляцию стоимости капитала). При определении прибылей и денежных потоков остается сомнительным вопрос о гудвилле, так как в принципе он является сложной смесью разнородных компонентов. Этих компонентов по меньшей мере три: во-первых, разница между текущей восстановительной стоимостью приобретаемых материальных активов и их «справедливой» балансовой стоимостью, во-вторых, превышение любой экономической стоимости над восстановительной стоимостью чего-либо (то есть разумная надбавка к восстановительной стоимости), и в-третьих, любые недоплаты или переплаты, когда речь идет о приобретении (поглощении) предприятия-«мишени».1 В принципе безопаснее всего исключить капитализированный гудвилл и его амортизацию из анализа. Однако гудвилл становится важным, когда определяется «экономическая прибыль» компании, поскольку активы были приобретены по цене, превышающей балансовую стоимость, и эта надбавка к балансовой стоимости тоже должна как-то окупаться.

В случае с компанией Glynwed, если предстоящий рост продаж не предполагает дальнейших приобретений, гудвил не будет расти, и потому мы его исключим из дальнейшего анализа. Таким образом, подходящее отношение эксплуатируемого капитала (включающего инвестиции в оборотный и постоянный капитал) к объему продаж составит 424,7 млн. ф.ст./800,1 млн. ф.ст. или 53,1% (если бы был включен гудвилл, то отношение составило бы (425,7 + 272,6) / 800,1 = 0,8715 или 87,2%. Это означает, что для получения одного ф.ст. прироста продаж требуется инвестировать в активы фирмы 53,1 пенса. Заметьте, что здесь речь идет о росте чистых инвестиций. В этом анализе содержится неявное допущение, что амортизационные отчисления соответствуют той сумме, которую необходимо инвестировать для поддержания существующей капитальной базы. Это довольно сомнительное предположение, если приходится учитывать инфляцию; — этот вопрос подробнее рассматривается ниже.

С учетом прогнозных данных и используя указанные драйверы стоимости для оценки свободных денежных потоков, получаем результаты, показанные в Таблице 1.

Другим важным фактором является промежуток времени, в течение которого эти драйверы стоимости действуют. Такой промежуток Раппапорт называет «дюрацией роста стоимости». Общим принципом экономики является утверждение о том, что аномально высокие прибыли в течение длительного времени сглаживаются. В принципе, это ведет к ожиданию того, что преимущества, даруемые благоприятными драйверами стоимости, неизбежно утрачиваются. Иными словами, «дюрация роста стоимости» имеет временной предел. Этот вопрос рассматривается в главе 6, но заметьте, что в прогнозах ABN-AMRO на 2001–2002 годы неявно содержится некоторое занижение показателей. Рассмотрение прогнозных показателей на 2000–2002 годы в Таблице 1 показывает наличие аномально высоких прибылей. Заметьте, что указанные выше соотношения подразумевают, что предельная норма прибыли выше, чем стоимость капитала. Чтобы увидеть это, вспомните, что операционная маржа нами была принята в 10% объема продаж. Инвестиции, требуемые для получения предусмотренного роста продаж, составляют только 53,1% объема продаж, и таким образом подразумеваемая окупаемость предельного используемого капитала составляет 10%/0,531 или 18% до вычета налогов, или 13,2% после вычета налога по ставке 30%. Это сравнимо с WACC, составляющей 6,78% в номинальном выражении. Вряд ли подобные предельные показатели удержатся в условиях конкурентного давления и поэтому можно предполагать, что уровень свободного денежного потока в предстоящие годы постепенно снизится до «нормального». Учитывая требуемые инвестиции капитала, предельная маржа к продажам в случае, если прибыли вернутся к нормальному уровню, составит 6,78% х 0,531 = 3,6% после вычета налогов. До вычета налогов это подразумевает маржу в 3,6% / (1 — 0,3) = 5,14%. При такой норме фирма инвестирует в проекты с нулевой чистой текущей стоимостью и таким образом дальнейшее расширение при такой окупаемости ничего не прибавляет и не убавляет к стоимости компании. Однако учитывая наличие гудвилла и той отдачи, которую компания должна была бы получить на инвестированный капитал, это не было бы окупаемостью инвестированного капитала. Например, используя приведенные выше цифры, мы обнаружим, что справедливая маржа на объем продаж, требуемая на 2000 год, должна была бы составить 6,78% х 0,8715 = 5,9%, что эквивалентно 8,45% до вычета налогов. К этому вопросу мы еще вернемся ниже в этой главе и главе 6, где детально разъясняется соотношение между расчетом окупаемости, балансовыми стоимостями и рыночными оценками стоимости.

Таблица 1. Прогнозы свободных денежных потоков с использованием драйверов стоимости на примере компании Glynwed plc (в млн. ф.ст.)

| Показатели |

2000 |

2001 |

2002 |

| Прогнозные объемы продаж |

959,0 |

998,4 |

1039,4 |

| Прогнозный рост продаж |

158,9 |

39,4 |

41,0 |

| Прогнозная чистая прибыль от основной деятельности |

100,2 |

99,5 |

104 |

| Прогнозный налог |

30,1 |

29,9 |

31,2 |

| Прогнозные инвестиции |

84,4 |

20,9 |

21,8 |

| Прогнозный свободный денежный поток |

-14,3 |

48,7 |

51,0 |

Источник по прогнозам продаж и чистой прибыли от основной деятельности на февраль 2000 г.: ABN-AMRO UK Smaller Companies Monthly, December 2000. Прогнозные нормы налогов и инвестиций равны приведенным выше.

Общие принципы прогнозирования

При любом оценивании требуются фоновые сведения об экономике в целом, отрасли и самой компании. Здесь главное — тип оценивания. Во многих случаях, как, например, собственные оценки менеджмента в случае анализа стоимости для акционеров, при приобретении частной компании, оценивании фирмы силами консультантов и так далее, возможен доступ к внутренней информации. Она может включать:

- стратегические планы;

- детали контрактов;

- структуру издержек;

- собственные прогнозы менеджмента.

В других случаях, например, в случае независимого анализа инвестиций и попытках враждебного поглощения компаниии, эта информация недоступна и оценивание производится в основном по общедоступной информации, плюс то, что удается заполучить путем личных контактов и из других источников (например, бывает возможным получить приблизительное представление о стоимости собственности компании по земельным регистрационным документам и наблюдаемым извне сооружениям). С точки зрения «захватчика», можно получить больше информации путем реального предложения о покупке компании (объем полученной при этом информации зависит от того, какие подробности будут сообщены третьей стороне — Кодекс Сити по поглощениям и слияниям требует предоставления конкурирующим претендентам симметричной информации).

Экономические показатели

Жизненно важной входной информацией для процессов оценки является прогноз экономических показателей. О прогнозах инфляции уже говорилось, другими макроэкономическими переменными, которые нуждаются в оценке, являются:

- ставки процентов;

- обменные курсы валют;

- рост ВВП;

- уровни безработицы;

- налоговые ставки.

Рост ВВП, уровни безработицы и процентные ставки являются индикаторами общего здоровья экономики и поэтому имеют большое значение для прогнозов будущих продаж и затрат. В частности, процентные ставки оказывали и оказывают существенное влияние на большинство компаний, поскольку с недавнего времени правительства использовали процентные ставки как центральный инструмент своей экономической политики. Учитывая эту важную роль в реализации политики контроля над инфляцией и ростом, процентные ставки могут оказывать двоякое влияние на компании, поскольку они могут воздействовать как на потребительский спрос, так и и на финансирование затрат. Что касается обменных курсов, то является вполне очевидным, почему мы нуждаемся в таком прогнозе для подобных компаний, которые экспортируют продукцию, покупают импортное сырье или имеют филиалы за рубежом. Менее очевидно, что такой прогноз необходим тем компаниям, которые подобной деятельностью не занимаются. Первый пункт, который здесь следует рассмотреть, это влияние обменных курсов на будущий спрос, но не в меньшей степени способы этого влияния — их мы обсудим в дальнейшем. Второй пункт состоит в том, что обменные курсы взаимодействуют как с процентными ставками, так и с уровнями инфляции.

Согласно теории, как нормы процента, так и уровни инфляции и обменного курса должны быть взаимосвязаны, во всяком случае, в долговременной перспективе, так что имеется возможность проверки состоятельности долгосрочных прогнозов для каждой из этих переменных. В условиях, когда нет контроля над внешнеэкономическими связями и других ограничений, равновесие международного финансового рынка должно обеспечиваться следующим:

- Должна быть равной для всех стран требуемая реальная безрисковая норма доходности (то есть норма, которая существовала бы в условиях полного отсутствия риска дефолта суверенного долга).

- Поэтому различия в процентных ставках должны объясняться разными ожиданиями темпов инфляции.

- Это различие в процентных ставках усиливает разницу между обменными курсами спот и форвардными обменными курсами.2

- Разница между форвардными и спотовыми ставками должна равняться ожидаемому изменению ставки спот.3

- Разница между форвардными и спотовыми ставками должна равняться разнице между ожидаемыми уровнями инфляции.

Надо подчеркнуть, что эти признаки равновесия могут не оправдаться в краткосрочном периоде.

Обращаясь к вопросу о разработке прогнозов для всех требуемых экономических переменных, укажем, что естественными источниками данных здесь являются биржевые брокеры и различные экономические прогностические агентства, но, как и в рассмотренном выше случае с прогнозированием инфляции, среднее значение этих прогнозов имеет тенденцию давать более высокие результаты, чем любые индивидуальные прогнозы. Кроме того, есть проблема, состоящая в том, что прогнозы зачастую доступны лишь на периоды, более краткие, чем мы бы хотели. Для информации по некоторым странам вполне доступны прогнозы на пятилетний период, но часто и это оказывается нереальным. В таких случаях для более продолжительных периодов наиболее рационально использовать долгосрочные средние значения, так чтобы, например, мы могли прогнозировать долговременный рост ВВП для Великобритании примерно на 2% в год.

Отраслевые факторы

Общие отраслевые факторы должны быть рассмотрены для каждого стратегического подразделения (SBU). Во-первых, существуют вопросы, касающиеся самого рынка. Таковы, например:

- изменения вкусов и как они могут влиять на спрос;

- изменения в конкуренции;

- влияние технологических изменений на виды продукции, производимой отраслью;

- вероятный рост рынка;

- характер изменений рыночных условий, которые могут возникнуть в разных регионах и странах;

- созревание и ожидаемая продолжительность жизни рынка того или иного товара;

- доли рынка, занимаемые конкурирующими фирмами отрасли.

Во-вторых, возникают вопросы, относящиеся к технологии производства в отрасли. Прогнозировать ее изменения трудно, но следить за ними в других странах и в других отраслях бывает полезно. Такие изменения могут влиять также на обеспечение производства рабочей силой и специальную подготовку служащих. Они могут даже иметь глубокое влияние на поведение поставщиков и потребителей отрасли (например, введение в автомобильной промышленности системы управления запасами «just-in-time» привело к серьезным изменениям у поставщиков запасов комплектующих изделий). В дополнение к этим факторам необходимо отслеживать изменения в законодательстве и политике, примером является влияние на промышленность природоохранного законодательства и мер по защите окружающей среды.

Факторы, специфические для отдельных компаний

Необходимая информация о состоянии компании включает:

- структуру группы и управление;

- перечень филиалов и ассоциированных с группой компаний, включая страны их пребывания, даты приобретения, пропорции и вид их капитала;

- имена высших менеджеров и директоров, если возможно с указанием их деловой специализации;

- полную отчетную информацию, включая промежуточные результаты, все публикуемые отчеты по меньшей мере за пять последних лет, и где возможно — результаты деятельности филиалов и ассоциированных фирм;

- характеристику применяемой системы учета с особым указанием на все проводившиеся изменения и применяемые исключения из правил;

- главные факторы, ограничивающие производство (в том числе спрос, наличие квалифицированной рабочей силы, инвестиционные ресурсы, поставщики и т.п.);

- исключительные обстоятельства (например забастовки, перебои в снабжении).

Бывает полезным использовать то, что иногда называют анализом преимуществ, слабостей, возможностей и угроз (SWOT). Если такой анализ аккуратно использовать, он может способствовать проверке возможности реализации предположений, выдвигаемых в процессе прогнозирования; больше того, этот анализ помогает также при использовании в разработке прогнозов метода сценарного моделирования (см. ниже). При проведении такого анализа особенно велика роль ознакомления с компанией на месте, поскольку это позволяет лучше судить, например, об уровне квалификации управляющей команды и о характере производства. Важно заметить, что это требует посещения не только офисов, но и производственных помещений. Если оказывается невозможным посещение самой фирмы, могут быть полезными контакты с поставщиками, потребителями и финансистами для сбора информации, разнообразных впечатлений об объекте оценивания.

Наряду с анализом по методу SWOT, полезно также осуществить анализ факторов риска. Есть тип риска, который может быть назван экономическим; этот тип риска обычно отражается коэффициентом «бета», который, как объяснялось в предыдущей главе, измеряет отношение между доходностью акционерного капитала компании и доходностью фондового рынка в целом. Поскольку на «рынок» воздействуют экономические прогнозы, эта относительная мера дает представление о том, как компания будет реагировать на изменения этих экономических прогнозов. Хотя воздействие экономических факторов уже отражено в «бете» и неявно присутствует в используемой ставке дисконтирования, все же может оказаться полезным выделить влияние таких факторов на SBU — стратегические подразделения компании. Например, высоко левериджированный (т.е. произведенный в значительной части за счет средств, взятых покупателем в долг) выкуп дилерской компании по продаже автомобилей класса «люкс» может вызвать серьезные трудности в связи с поддержанием долговременно высоких реальных уровней процентных ставок. Другие факторы риска могут включать:

- неудачи с возобновлением контрактов на ведущиеся работы;

- неспособность нового продукта завоевать желательную долю рынка;

- потеря ведущих сотрудников;

- проблемы взаимоотношений между администрацией и профсоюзами;

- политические риски;

- риски, связанные с изменениями обменного курса валюты.

Что касается последнего, то очевидно на стоимость компании могут повлиять достаточно удаленные факторы; например, всякий туристический бизнес, связанный с иностранным туризмом, в определенной степени подвержен риску изменений обменного курса. То же можно сказать о промышленнике, который зависит от импортируемого сырья и комплектующих изделий.

Менее очевидно, что и фирма, которая производит продукцию исключительно из отечественных материалов и продает ее на внутреннем рынке, в долгосрочном плане также может быть подвержена риску курсовых изменений, поскольку в стране, стоимость валюты которой возрастает, производители испытывают растущую угрозу со стороны иностранных импортеров, конкурентные позиции которых при этом улучшаются.

Если SBU является зарубежным филиалом, надо учитывать целый ряд других факторов риска. Вот некоторые из наиболее важных:

- политический риск, включая:

– регуляторные воздействия;

– угроза национализации;

– культурологические факторы (традиции, поведение);

– стабильность правительства;

– ситуация с правами человека;

– взаимоотношения с соседними государствами;

- риск обменного курса;

- контроль за валютным обменом;

- законодательство о внутреннем ценообразовании компаний;

- развитие инфраструктуры;

- доступность инвестиционных стимулов и субсидий;

- наличие рабочей силы.

Наконец, размышляя о риске, следует подумать, как и какой ценой можно застраховаться от него. Хотя подробное рассмотрение вопроса о хеджировании находится за пределами темы нашей книги, мы хотели бы лишь заметить, что, без всяких сомнений, каждая зарегистрированная компания должна хеджировать такие риски. Начнем с того, что инвесторы могут устранить многие из этих факторов риска просто комплектованием сбалансированных портфелей инвестиций. Более того, они могут в действительности стремиться брать на себя валютные и зарубежные экономические риски для того, чтобы ограничить свое видимое участие в британской экономике. Во-вторых, непросто хеджировать долговременную неопределенность денежных потоков.4 В-третьих, есть альтернативная возможность переключиться на описанный выше тип долговременного экономического равновесия. Наконец, может оказаться, что самым эффективным способом ограничения такого риска является финансирование экспансии в зарубежные страны путем внутренних заимствований (что, правда, не всегда возможно).

Специфические факторы, которые необходимо прогнозировать, — это ключевые переменные или драйверы стоимости, в зависимости от того, как конкретно построен процесс прогнозирования денежного потока (см. ниже в этой главе). Обратившись сначала к операционным драйверам стоимости, мы определим следующие факторы, которые можно рассматривать как часть процесса прогнозирования:

Доходы от продаж / рост продаж

- Факторы, ограничивающие выпуск продукции

- Рынки (доля, положение и стратегия)

- Маркетинг (цены, спрос, реклама и продвижение товаров, экономические факторы)

- Рост продаж (исторические, конкурентные, экономические факторы)

- Характер продаж (контрактные, неконтрактные и т.д.)

- Состояние текущего портфеля заказов

- Зависимость от основных поставщиков

- Исследование рынка

- Дистрибьюция

- Сезонность

Себестоимость

- Технология и структура процессов

- Производственная мощность

- Технологические изменения

- Материалы (цена, поставки, требования к хранению запасов)

- Труд (специальности, издержки, доступность, подготовка, избыточность, пенсии и прочие затраты на персонал)

- Прочие издержки (административные, накладные расходы, управление запасами, контроль качества)

- Драйверы затрат

- Структура затрат (постоянные, переменные и т.п.)

- Распределенные затраты в сравнении с автономными затратами в сопостовлении с эффектом от масштаба

- Издержки НИОКР (отношение к объему продаж, сроки разработки и внедрения, текущее состояние продукции и технологии ее производства)

Доходность

- Доходность прошлых лет и наблюдаемые тенденции

- Доходность у конкурентов

- Качество продукции

- Виды продукции

- Сезонность спроса

Налоги

- Ставки налогов в стране и за рубежом

- Ставка налога на денежные потоки (в противоположность ставке налога на прибыли)5

- Характеристика приобретения активов

Далее, рассматривается отношение между операционным денежным потоком и свободным денежным потоком. Двумя решающими факторами здесь являются нормы инвестирования в оборотный капитал и нормы инвестирования в основной капитал.

Нормы инвестирования в оборотный капитал

- Требования к хранению запасов сырья, полуфабрикатов и готовой продукции

- Сезонность

- Кредиты предоставленные/использованные

- Требования к отношению между ростом объема продаж и оборотным капиталом

Инвестиции в основной капитал

- Характеристики приобретения активов:

– временные промежутки

– инфляция

– отношение между формированием активов и ростом продаж

- Существующее предприятие и оборудование:

– возраст

– цикл замещения

Последний драйвер стоимости — ставка процента (стоимость капитала).

Прогнозирование свободных денежных потоков: прогнозный период и терминальные стоимости

Реальная проблема состоит в том, что конкретный свободный денежный поток не поддается разумному прогнозированию более чем на несколько лет вперед. Чтобы обойти эту проблему, были введены согласованные упрощающие предположения о природе изменений этих денежных потоков. Предполагается оценка терминальной стоимости бизнеса на дату прогнозного горизонта (то есть на дату окончания явно выраженного прогнозного периода). Существует ряд альтернативных методов оценки этой стоимости, для чего делаются следующие предположения:

– свободный денежный поток (FCF) растет постоянным темпом;

– непрерывное воспроизводство;

– эрозия экономических рент (попросту, это означает, что по истечении некоторого времени экономические преимущества данного бизнеса сходят на нет, и для него остаются возможными только проекты с нулевой чистой текущей стоимостью);

– рост свободного денежного потока может быть охарактеризован с помощью прогнозного мультипликатора РЕ.

Ниже мы рассмотрим достоинства каждого из этих предположений по очереди. Но сперва мы разъясним, что такое явно выраженный период прогнозирования свободного денежного потока и как делаются прогнозы свободных денежных потоков.

Явно выраженный прогнозный период

Если компании не требуется инвестировать средства в постоянные активы или в увеличение оборотного капитала, все денежные потоки от основной деятельности за минусом налогов могут быть распределены в качестве дивидендов. На этом путь денежных потоков можно было бы считать завершенным. Однако реальные фирмы нуждаются в инвестировании, чтобы поддерживать существующие активы (причем из-за инфляции и неустойчивой природы инфляционных потоков, эти инвестиции не совпадают с бухгалтерски исчисленной амортизацией), а также с инвестициями, необходимыми для расширения бизнеса. Объемы продаж, прибыли и денежные потоки могут возникать только в результате инвестиций. В такой ситуации роста, если мы просто возьмем расширяющиеся посленалоговые денежные потоки от основной деятельности и дисконтируем их, то мы завысим стоимость фирмы, поскольку при этом мы упустим из виду те расходы, которые требуются для расширения бизнеса. Эти расходы равны той части денежного потока, которая удерживается фирмой и не выплачивается в качестве дивидендов. Если бизнес полностью финансируется за счет акций, инвестиции производятся непосредственно (то есть никакие денежные средства не попадают на депозит), и новые акции не эмитируются, — в этих условиях свободный денежный поток совпадает в суммой дивидендов. Однако, учитывая, что фирмы могут использовать депозиты в банках, производить заимствования, получать и выплачивать проценты, а также выпускать новые акции, обычно объем дивидендов и свободный денежный поток различаются.

Чтобы объяснить, как оценки FCF могут быть произведены на основе публикуемых отчетных данных, были использованы отчеты компании Glynwed plc, суммированные в Приложении А. Они использованы в качестве иллюстрации в таблице 2. Заметьте, что здесь используются фактические данные за 1998 и 1999 годы, в отличие от прогнозных данных, используемых при оценке свободного денежного потока с помощью драйверов стоимости. Также никаких корректировок не было сделано для различия действующих и закрывающихся бизнесов. В этом контексте следует заметить, что существенные инвестиции в постоянные активы отражают существенные приобретения и реорганизации, сделанные за два года.

Требуется сделать прогноз, каким будет этот свободный денежный поток через выбранное число лет. Обычно применяется пятилетний период, во всяком случае, период берется настолько длинный, насколько это возможно. Цель заключается в том, чтобы заглянуть в будущее так далеко, как это было бы необходимо для уверенности в том, что сценарий «устойчивого развития», необходимый для предсказания терминальной стоимости стратегического подразделения, является разумной аппроксимацией действительности. «Устойчивое развитие» означает здесь, что такие величины, как отдача новых инвестиций RONI, доля доходов, которые откладываются для дальнейшего инвестирования (RE), и отсюда — темп роста (g) свободного денежного потока (FCF) — все являются постоянными в перспективе. (Эта группа предпосылок в неявной форме учитывается при применении мультипликатора РЕ к объему прогнозируемых доходов.6)

Таблица 2. Расчет свободного денежного потока для компании Glynwed plc

| |

Свободный денежный поток |

Ссылка на строку в приложении А |

1998 |

1999 |

| a |

Операционный денежный поток до инвестиций (ОДП) |

43 |

95,3 |

102,8 |

| b |

Налоги на наличность |

54 |

-32,3 |

102,8 |

| c |

ОДП после уплаты налогов |

a+b |

63 |

65,6 |

| d |

Инвестиции в оборотный капитал |

47 |

-9,1 |

-6,8 |

| e |

Инвестиции в постоянный капитал |

59 |

-155 |

-43 |

| f |

Свободный денежный поток |

c+d+e |

-101,1 |

15,8 |

Ссылки даны на пересмотренные отчеты, представленные в приложении А.

Пример того, как это может быть сделано, был дан в разделе 1, где использовались драйверы стоимости, хотя, как было сказано, мы не ставили условием снижение нормы прибыли к «нормальному» уровню, то есть к такому уровню, где предельная чистая приведенная стоимость оказывается нулевой. Идеальным решением проблемы здесь является специальный прогноз. В качестве альтернативы, однако, можно моделировать процесс с использованием некоторого вида моделей переходного периода.

Прогнозы переходного периода

В идеале, можно было бы прогнозировать явно выраженные денежные потоки на весь период, признанный исходя из разумных предпосылок устойчивым, однако иногда возникает такое явление, как период более высокого (или, напротив, более низкого) роста, чем нормальный долговременный темп развития. В таких случаях бывает полезно моделировать некий переходный этап между явным периодом прогноза и горизонтным периодом, используя некоторую форму процесса изменения. Простейшая из таких форм — линейная, которую можно легко включить в матричную модель (электронную таблицу).

В целом, если на заключительном этапе явно построеного прогнозного периода обнаруживается какое-то расхождение между темпом роста свободного денежного потока и устойчивым долговременным темпом роста (см. ниже), надо серьезно подумать над тем, как встроить сюда некоторый переходный период, чтобы смоделировать соответствующий темп изменения.

Расчет терминальной стоимости

Остаточная или терминальная (горизонтная) стоимость бизнеса — это его стоимость в конце определенного прогнозного периода. На практике, оценка такого показателя является необходимым компонентом любого процесса оценки. В теории для оценки фирмы можно явный прогноз продолжить так далеко, что терминальная стоимость не будет иметь значнения. К сожалению, в зависимости от темпа роста и ставки дисконтирования это может привести к тому, что придется прогнозировать поведение денежных потоков чуть ли не на пятьдесят или сто лет. Единственная практически приемлемая альтернатива этому — принять некоторую форму расчета терминальной стоимости.

Все подобные модели носят характер аппроксимации, поскольку мы не можем ожидать, что когда-либо возникнет, в полном смысле этого слова, устойчивое состояние оцениваемой компании. В частности, важно понимать, что реальным было бы ожидание деловых циклов. Поэтому модель «устойчивого состояния» должна пусть в неявной форме, но отражать в терминальной стоимости средние ожидания издержек и спроса, другими словами, брать показатели срединной точки делового цикла. Поэтому конечный год конкретного прогнозного периода следует тщательно подобрать таким, чтобы он не был ни годом экономического бума, ни годом спада.

Оценку методом DCF часто критикуют за то, что в рамках этого метода значительная доля стоимости исходит из предполагаемой терминальной стоимости компании. Справедливо это или нет, зависит от продолжительности избранного прогнозного периода, темпов роста свободных денежных потоков SBU, а также ставки процента. Можно рекомендовать расширение прогнозного горизонта вплоть до того момента, когда терминальная стоимость станет относительно малым процентом от общей стоимости, но для средней фирмы (средняя здесь определяется как та, которая растет примерно тем же темпом, что и экономика в целом) это приведет к неприемлемо долгому периоду конкретного прогноза. На деле все, что здесь нужно, так это заглянуть с помощью прогноза настолько далеко вперед, чтобы предпосылки «устойчивого состояния» оказались разумной аппроксимацией прогнозируемой реальности. На самом деле, подобные предпосылки принимаются любым методом прогнозирования, разница состоит лишь в том, что метод DCF делает это в явной, а не в скрытой форме. Например, использование мультипликатора РЕ для прогнозирования показателя доходов на год вперед на самом деле исходит из предпосылки, что 100% стоимости являются терминальной стоимостью.

Обращаясь к разным альтернативам терминальной оценки, мы выбираем между простой моделью постоянного роста, положительной текущей стоимостью модели возможностей роста, моделью постоянной репликации (воспроизводства), моделью нулевых возможностей роста и подходом к оценке на основе мультипликатора РЕ. Мы рассмотрим все их по очереди.

Модель постоянного роста

Это просто модель роста FCF, которая, будучи адаптированной для расчета стоимости капитала, дает:

VH — это терминальная стоимость фирмы в конце определенного прогнозного периода (года H), так что нам нужно использовать свободный денежный поток для следующего периода (который при наших предпосылках устойчивого состояния будет: FCFH х (1+g)).

Чтобы найти сегодняшнюю стоимость компании, надо эту горизонтную стоимость дисконтировать по среднему проценту WACC и прибавить к текущей стоимости всех показателей свободных денежных потоков за конкретный прогнозный период.

При использовании этой формулы важно понять, как формируются разумные предположения о показателе g, долговременном (до бесконечности) темпе роста. Серьезным вопросом является то, можно ли считать, что темп роста оцениваемой компании существенно отличается от долгосрочного темпа роста ВВП. Если взять в качестве примера среднюю промышленную или торговую фирму, оперирующую на внутреннем рынке,7 то вполне возможно, что на какое- то время ее поддерживаемый рост может превзойти рост ВВП. Однако скорее всего в конечном счете рынок насытится; в зависимости от типа продукта, спрос может просто стать постоянным (в этом случае в качестве рабочего предположения можно считать, что свободный денежный поток фирмы будет расти параллельно с инфляцией) или продолжать расти вместе с ростом ВВП. Что произойдет на деле, зависит от характера продукта или услуги.

Первое, что здесь надо отметить, — это то, что в случае аномально высокого или низкого роста компании могут возникнуть доводы в пользу использования какой-то формы переходной модели.

Второе замечание относится к факторам, которые определяют темпы роста. Из анализа, g = RONI х RE, где RE представляет долю доходов, которую фирма удерживает от распределения между акционерами. Это означает, что когда g снижается, то должны снижаться и RONI или RE, или оба эти показателя вместе. Специальные проблемы определения и оценки RONI рассматриваются ниже, но если для быстрорастущей компании предусматривается какая-то форма возвращения к среднему темпу роста, то очевидно, что обе эти величины (RONI и PE) скорее всего будут изменяться до тех пор, пока чистая текущая стоимость будущих инвестиций не снизится до нулевой отметки (так что RONI = WACC) и в этой точке только потребность в удержании части доходов от распределения между акционерами могла бы обеспечить возмещение существующих активов. В случае, если RONI снизится до уровня WACC, но темп роста совпадет с темпом роста ВВП (что может быть, например, с компаниями индустрии отдыха), тогда RE должен отразить увеличение капитала, необходимое для поддержания этого темпа роста.

Вывод из определения темпа роста таков: было бы слишком просто принять нереалистический подход «в лоб» к долговременным прогнозам роста; в среднесрочной перспективе, в общем, возможно достижение аномально высокого темпа, но весьма сомнительно, что многие фирмы бесконечно могут существенно опережать темп роста ВВП. Могут существовать какое-то число сверхэффективных фирм и какое-то число неэффективных (имеющих отрицательные темпы роста). Однако очевидно, что:

- сверхэффективные и низкоэффективные компании возвращаются на длительном этапе к среднему уровню, соответственно снижая и увеличивая свою эффективность;8

- аналитики переоценивают долгосрочный рост прибылей для быстрорастущих компаний и недооценивают его в отношении медленно расширяющихся компаний.9

Модель текущей стоимости возможностей роста

Стратегическое подразделение (SBU) или фирма могут быть оценены путем расчета бессрочной стоимости устойчивых посленалоговых доходов и прибавления к этому показателю текущей стоимости возможностей роста. Можно показать, что если отдача новых инвестиций, сделанных на определенном этапе, остается неизменной, то стоимость возможностей может быть получена как сумма текущей стоимости инвестиций каждого года (очищенных от любых налоговых льгот), помноженной на отдачу от этих инвестиций (RONI) за минусом ставки процента на эту ставку процента. Формально, если ставка процента является средневзвешенной ставкой (WACC) для SBU или фирмы, терминальная (горизонтная) стоимость выражается так:

Вывод этой формулы довольно сложен, и его можно найти в книге Copeland and Weston (1988).

Главная идея этой формулы состоит в том, что инвестиции с положительной NPV возникают тогда, когда фирма имеет некоторые особые преимущества, к ним можно отнести фирменные знаки, патенты, эффективность, расположение и некоторые иные факторы. Главная их черта, за исключением, возможно, расположения, состоит в том, что такие преимущества могут быть сведены на нет силой конкуренции, это лишь вопрос времени. Эта формула отвечает на вопрос: сколько лет могут продолжаться инвестиционные преимущества. В приведенной выше формуле предполагается, что N лет. В точке, где RONI снизится до WACC, чистая текущая стоимость новых инвестиций сводится к нулю, так что будущий рост обесценивается полностью. Поэтому делаются попытки ввести эту модель в процесс оценки. Однако ее предпосылки отличаются от предпосылок модели непрерывного роста, соединенной с прогнозом переходного периода. Там, где используется модель непрерывного роста с переходным периодом, действует следующая предпосылка: все прогнозные денежные потоки изменяются с равной скоростью. В описанной в этом разделе модели предпосылка состоит в том, что доходы прогрессивно растут по мере всех новых инвестиций, тогда как доходы от уже сделанных инвестиций остаются неизменными.

Какие из этих предпосылок в большей степени оправдываются на практике? Ответ состоит в том, что в случае, когда перспективы роста уменьшаются в результате насыщения рынка и/или вновь возникших конкурентных вызовов, все денежные потоки, по-видимому, будут снижаться одинаковым темпом. Однако если расширение фирмы производится в маргинальных для инвестирования областях, и если существуют барьеры для вхождения в существующие рынки, предпосылки модели растущих возможностей могут оказаться более убедительными.

Модель непрерывного воспроизводства

В основе этого подхода к терминальным оценкам лежит простая предпосылка: фирма продолжает инвестировать в тот же набор проектов, который она имела в конце горизонта прогнозирования. Эта предпосылка сводится к утверждению о том, что у фирмы не будет дополнительных возможностей роста, и что требуются только те инвестиции, которые предназначены для возмещения ее существующих активов. В отличие от модели чистой текущей стоимости, которая рассматривается ниже, модель непрерывного воспроизводства предполагает, что чистая текущая стоимость замещающих инвестиций та же, что и существующих инвестиций.

Если эти предположения оказываются уместными (а примеры, где это возможно, включают компании коммунального хозяйства или такие предприятия, как Евротуннель), то терминальная стоимость в году Н это просто годовой эквивалентный (аннуализированный) денежный поток, деленный на стоимость капитала. Дальнейшие примеры даны ниже, при обсуждении расчетной нормы прибыли и RONI.

Модель нулевой чистой текущей стоимости

Этот метод получения терминальной стоимости предполагает, что к концу специфического прогнозного периода все экономические преимущества фирмы сводятся конкуренцией на нет (экономисты называют этот процесс эрозией экономических рент). Если это так, то стоимость фирмы — это обычная терминальная стоимость, полученная путем оценки стоимости существующей деятельности фирмы в конечный год прогнозного периода. На самом деле, это особый случай модели возможностей роста, где возможности роста сводятся к нулю. Отсюда терминальная стоимость составит:

Поскольку в такой ситуации акционерам будет совершенно безразлично, делать ли дальнейшие инвестиции или выплачивать дивиденды, стоимость можно также получить делением свободного денежного потока для года Н на средневзвешенную процентную ставку:

FCFH/WACC

Модель с мультипликатором цена-доход (РЕ)

В устойчивой ситуации всегда бывает возможно получить перспективный мультипликатор РЕ, чтобы применить его к прогнозному показателю доходов. Если принять, что требуемая доходность составляет WACC, то общую формулу можно записать так:

В случае, когда g, RONI и WACC являются средними по отрасли, соотношение РЕ тоже будет среднеотраслевым РЕ. Однако, из этого не следует, что текущий среднеотраслевой показатель РЕ будет представительным для прогнозного РЕ в конце специфического прогнозного периода, поскольку процентная ставка, темпы роста и RONI могут за это время измениться вследствие инфляционных и циклических процессов. В этой связи следует отметить, что сценарии устойчивого состояния отражают средние рыночные условия, а не такие, которые подвержены подъемам и спадам. Если эти факторы учитываются тщательно (в частности, см. ниже комментарии по поводу учетной практики), то может оказаться возможным использовать в качестве приблизительного выражение горизонтного прогнозного мультипликатора РЕ некоторое скорректированное среднее за прошлые годы отношение РЕ.

Комментарии к отношению между балансовой прибылью и текущей стоимостью

Учитывая, что некоторые из приведенных моделей требуют в качестве входных величин либо показателя дохода (прибыли), либо отдачи новых инвестиций RONI, важно оценить взаимоотношения между балансовой прибылью и «доходами», как они используются в приведенных моделях, а также между расчетной нормой прибыли и RONI.

К сожалению, балансовая прибыль и расчетная норма прибыли на удивление мало могут помочь в оценке стоимости капитала. Как отмечают Edwards, Kay and Mayer (1987), «значительная часть экономической литературы высказывается пессимистично о возможности использования бухгалтерской информации в экономическом анализе».

Результаты важной работы, устанавливающей некоторые формальные взаимосвязи, используемые многими современными моделями «стоимости для акционеров», можно найти в статье Peasnell (1982). Позднее серия статей Ольсона (Ohlson) исследовала взаимоотношения между учетной прибылью, балансовыми оценками стоимости активов и доходностью. Анализ Ольсона полезен тем, что он показывает, что в течение жизни компании учетная прибыль сравнивается с экономической прибылью. Проблема состоит в том, что концепция Ольсона предполагает возможность учитывать «чистый излишек» (это означает, что все изменения в стоимости активов фиксируются в счетах прибылей и убытков, чего в британской системе учета в настоящее время нет). Более того, в анализе Ольсона ничто не свидетельствует о равенстве экономической прибыли отдельно взятого года и учетной прибыли за этот год.

Подробное рассмотрение взаимоотношений между учетными нормами рентабельности, экономическими нормами рентабельности и стоимостью фирмы находится за пределами темы нашей книги, однако блестящее введение в эту проблему можно найти в главе 7 работы Rees (1995). Но в этом разделе мы обращаемся к этому вопросу при использовании модели Ольсона (1995 г.) и менее формально коснемся его в следующем разделе, где представим некоторые простые примеры, иллюстрирующие его важные стороны.10 Для простоты, мы будем игнорировать в примерах вопросы налогообложения, но обсудим последствия налогообложения в заключение нашего анализа.

Модель Ольсона

Модель, описываемая ниже, взята из книги Ольсона (1993 г.), и сама была унаследована автором от его более ранней работы (опубликованной в 1991 г.). Модель Ольсона начинается с предположения о вычислении «чистого излишка». Это требует, чтобы все прибыли или убытки, относящиеся к активам (то есть переоценки, разницы при переводе валюты) учитывались в доходах фирмы. Мы определяем прибыль в году t как xt. начальную и заключительную балансовую стоимость в году t как bt_1 и bt соответственно, выплаченные дивиденды как dt. Тогда аномальные прибыли (остаточный доход) в году t составят:

Мы имеем:

Это модель Эдвардса и Белла-Писнела (Edwards and Bell/Peasnell —1961,1982) для базовой стоимости фирмы, и эта стоимость, попросту говоря, является суммой текущей балансовой стоимости и текущей стоимости будущего остаточного потока доходов, или аномальных прибылей. Вклад Ольсона состоит в том, что он предположил особый процесс «информационной динамики», который налагает ограничение на модель дисконтирования дивидендов/аномальных прибылей. Ольсон предположил, что аномальные прибыли подвержены авторегрессивному процессу следующего типа:

В (5.3а) предполагается, что аномальные прибыли образуют стремящуюся к нулю цепочку, так как величина ω может, как в модели Ольсона, составлять от нуля до единицы. Если ω =0, то аномальных прибылей в будущем не предполагается и их текущая (современная) стоимость равна нулю. В противоположной точке, когда ω = 1, то аномальные прибыли существуют перманентно. Второй член — и дает нам информацию о той части аномальных прибылей следующего года, которая не представлена в текущих аномальных прибылях. Она тоже составляет аналогичный повторяющийся стремящийся к нулю процесс и при том, что у может принимать значение от нуля до единицы. Последние члены в уравнениях (5.3а) и (5.3b) представляют непредвидимые ошибки.

Привлекательность модели Ольсона состоит в том, что она открывает возможность отразить хорошо согласующийся с экономической теорией процесс выравнивания аномальных прибылей к средней величине. Она также «разрешает» использование «прочей информации» в прогнозах аномальных прибылей. В принципе, в рамках этой модели может быть эффективно описан показатель роста в модели роста дивидендов, хотя важно отметить, что «рост» в отношении аномальных прибылей при ω <1 есть величина отрицательная, поскольку ω = (1+g). Комбинируя информационную динамику из уравнений (5.3,a,b) с оценочной функцией из (5.2), получим величину оценки стоимости:

На практике это может использоваться при оценке сегодняшней стоимости фирм или для оценки терминальной (горизонтной) стоимости фирмы с использованием оценок терминального года в отношении аномальных прибылей и показателя ϑ. Это оставляет оценщику решение вопроса об оценке параметров ω, γ и ϑ. Недавние эмпирические исследования, проведенные Дишоу, Хаттоном и Слоуном (Dechow, Hutton and Sloan, 1999), решают эту проблему на основе данных США и являются, по сути, единственным на сегодняшний день исчерпывающим тестом модели Ольсона.

Дишоу и др. затрагивают проблему оценки «прочей информационной переменной» ϑ, предполагая, что она равна разнице между согласованным прогнозом аналитиков относительно прибылей последующих лет, и теми аномальными прибылями, которые могут быть предсказаны на основе текущих аномальных прибылей (умножением последних на величину ω). В дальнейшем исследовались несколько моделей, которые в разных комбинациях включали в себя: незнание «прочей информации», предположения полярных значений ω и γ, а также оценки значений ω и γ через авторегрессию аномальных прибылей и «прочей информации». В дополнение к этому принимается условная оценка показателя ω, которая разлагает аномальный доход на составляющие части. В итоге такого разложения аномального дохода на составные части было получено условное значение величины ω.

Общие результаты накопленной выборки в 50 133 годичных наблюдений, охватывающих период с 1976 по 1995 гг., показали, что ω = 0,62, то есть существенно отличается от обоих крайних значений (0 и 1). Иными словами, аномальные прибыли стремятся с течением времени к нулевому значению. Проверка реальной скорости стремления к среднему значению показывает, что модель вполне удовлетворительно характеризует эволюцию аномальных прибылей. Оценка параметра «прочей информации», γ, тоже существенно отличается от крайних значений: обобщенная оценка составляет γ = 0,32.

Однако модель приносит меньше пользы, когда пытаются предсказывать значения стоимостей с использованием уравнения 5.4, при этом она обычно приводит к заниженной оценке современных курсов акций. Это объясняется, в частности, тем, что инвесторы переоценивают длительность краткосрочных прогнозов аномальных прибылей. Такое объяснение соответствует результатам исследований Балкли и Харриса (Bulkley and Harris, 1997), которые показали, что долгосрочные прогнозы роста прибылей, выдаваемые аналитиками, строго коррелированы с ростом прибылей в прошлом, тогда как в действительности рост прибылей никак не коррелирует с соответствующими данными за прошлое время.

О способности модели предсказывать долгосрочные доходы информации имеется немного, однако Дишоу и др. исследовали доходы на один год вперед и нашли, что игнорирование прогнозной информации, поставляемой аналитиками, приводит к повышению эффективности модели, хотя результаты имеют невысокую статистическую значимость.

Практические примеры связей между бухгалтерскими данными о доходах и текущей стоимостью

Чтобы осветить некоторые из практических вопросов, возникающих при использовании бухгалтерских данных для получения текущих стоимостей, приводятся следующие примеры, характеризующие фирму с единственным инвестиционным проектом и потому неравномерными инвестиционными потоками, множественными инвестициями с постоянными размерами инвестиций по годам, множественными расширяющимися инвестициями и множественными инвестициями с инфляцией.

Случай единичного инвестиционного проекта

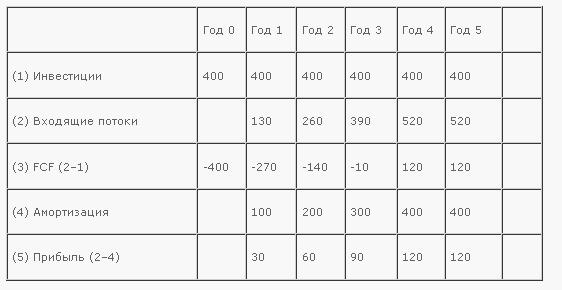

Нижеследующая информация относится к фирме Tamar plc, производящей единственный продукт. Для начала, предположим отсутствие инфляции, отсутствие левериджа и представим стоимость акционерного капитала, равную 10%. Предположим также, что продукция изготавливается на оборудовании стоимостью 400 000 ф.ст., которое нуждается в замене каждые четыре года (предположим, что оборудование полностью теряет свою стоимость в конце этого периода). Далее предположим, что чистый годовой поток денег составляет 130 000 ф.ст. в год и будет сохраняться на этом же уровне в предвидимом будущем. Tamar plc только что произвела (очередную) замену оборудования.

Стоимость каждого инвестиционного решения Tamar plc исчисляется просто (в тыс. ф.ст.):

Фирма может быть оценена путем расчета годового эквивалентного денежного потока, воспроизводящего эту величину, учитывая, что она предполагает реинвестировать в это оборудование каждые четыре года. Годовой эквивалент (АЕ) может быть найден из формулы (в тыс. ф.ст.):

Поскольку это годовой эквивалент на каждый год до бесконечности, отсюда следует, что NPV фирмы с учетом бесконечности денежного потока составит 3,812/0,10 = 38,120 тыс.ф.ст. Чтобы найти стоимость фирмы, прибавьте к этому числу капитал только что инвестированный для замены машины, что даст стоимость (валовую текущую стоимость) в 438,12 тыс.ф.ст.

Первый вопрос, возникающий при этом: какова отдача названных новых инвестиций? Ясно, что если используется согласованное бухгалтерское определение прибыли с пропорциональным списанием амортизации, расчетная норма прибыли будет расти каждый год с сокращением общей стоимости активов. Средняя расчетная норма прибыли (AARR) составит

Этот показатель вряд ли реально поможет дополнительному обоснованию оценки, потому что AARR, как и другие основанные на бухгалтерской отчетности измерители рентабельности, игнорирует временную оценку денег. Более плодотворный путь решения проблемы — спросить акционеров, какой рентабельности они ожидают, и как это относится к новой инвестиции. Поскольку компания имеет постоянные денежные потоки, не имеет особенно благоприятных возможностей роста и нуждается только в постепенном накоплении части средств для замещения выбывающих активов, избыточная наличность выплачивается в качестве дивидендов — при всем этом стоимость фирмы остается неизменной.

Поскольку акционеры требуют 10%-ного дохода, и поскольку оценка стоимости фирмы составляет 438 120 ф.ст., это означает нужную сумму дивидендов 43 812 ф.ст. при условии, что рыночная стоимость фирмы остается неизменной. Это соответствует отдаче новых инвестиций в сумме 43 812 / 400 000 ф.ст. что эквивалентно 10,95%. Это не средняя расчетная норма прибыли от инвестиции AARR и тем более не внутренняя норма доходности IRR.11 Заметьте также, что пока характеристики инвестиций не устоялись, невозможно сколько-нибудь осмысленно использовать в процессе оценивания показатель балансовой прибыли в 30 000 ф.ст. (рассчитанный на основе пропорционального амортизационного списания активов).12

Попутно отметим, что сумма дивидендных выплат может быть также рассчитана из соображений о том, сколько средств следует реинвестировать каждый год с целью получить 400 000 ф.ст. стоимости замещения оборудования в году 4. Этот показатель можно найти, разделив 400 000 ф.ст. на будущую стоимость ежегодных выплат (по 10%) за четыре года, или 400 000 / 4,641 = 86 188. На дивиденды, очищенные от этой суммы, таким образом, можно истратить 130 000 — 86 188 = 43 812 ф.ст.; так что акционеры вправе рассчитывать на достойную прибыль.13

Несколько инвестиционных проектов

В принципе, случай множественных инвестиционных проектов и соответственно, неравномерного инвестиционного потока может быть решен с помощью расширения предшествующего анализа. Однако нашей целью здесь является демонстрация того,что расчетная норма прибыли действительно может быть полезной в оценивании бизнеса. Главное, что расчетная норма прибыли полезна только там, где инвестиционные потоки устойчивы по своей природе, денежные потоки, связанные с такими проектами носят постоянный характер (по крайней мере, в реальном выражении); при этом рентабельность всех проектов примерно одинакова. Чтобы иллюстрировать это, предположим, что фирма Tamar plc расширяется от года к году, принимая одинаковые проекты вплоть до конца года 3, когда инвестиционная программа закрывается. Тогда денежные потоки, в тысячах ф.ст., будут такими:

Теперь можно двумя способами рассчитать стоимость фирмы. Первый — использовать модель «непрерывного воспроизводства», описанную выше. При этом, постоянная стоимость каждого проекта, непрерывно повторяемая, составляет 38 120 ф.ст. в ценах года 0. Эта сумма прибавляется каждый год вплоть до года 3, что дает следующую характеристику NPV фирмы:

Прибавив эту сумму к 400 000 ф.ст. стоимости года 0, получим валовую текущую стоимость 532 910 ф.ст., которая является оценкой фирмы на нулевой год. С другой стороны, тот же результат можно получить дисконтируя цифры свободного денежного потока для каждого года до бесконечности (этот процесс можно упростить, принимая, что стоимость фирмы в году 3 и далее составит 1,2 млн. ф. ст., то есть текущую стоимость непрерывного денежного потока в 120 000 ф. ст., начиная с года 4 и далее).

Расчетная норма прибыли с четвертого года и далее будет получена путем деления суммы прибыли 120 000 ф. ст. на начальную для этого года чистую балансовую стоимость активов, 1 млн. ф. ст. (активы, приобретенные за предыдущие четыре года будут иметь чистую балансовую стоимость 400 000 ф. ст., 300 000 ф. ст., 200 000 ф. ст. и 100 000 ф. ст., учитывая их возрастную структуру); теперь эта цифра остается неизменной при 12%. Однако если не предполагается никакого будущего роста, такая норма прибыли вообще не имеет смысла, поскольку при этом все прибыли выплачиваются в качестве дивидендов. Однако расчетная прибыль может найти применение, если мы можем использовать модель «нулевой чистой текущей стоимости» (или, более точно для данного случая, модель нулевого роста). Как мы видели, этот тип анализа может быть использован для получения терминальной стоимости. Поскольку после года 4 существует устойчивое состояние, терминальная стоимость года 3 составит (в тыс. ф. ст.):

Это совпадает с текущей стоимостью денежных потоков до бесконечности. Однако до сих пор мы не затрагивали важные вопросы роста и инфляции.

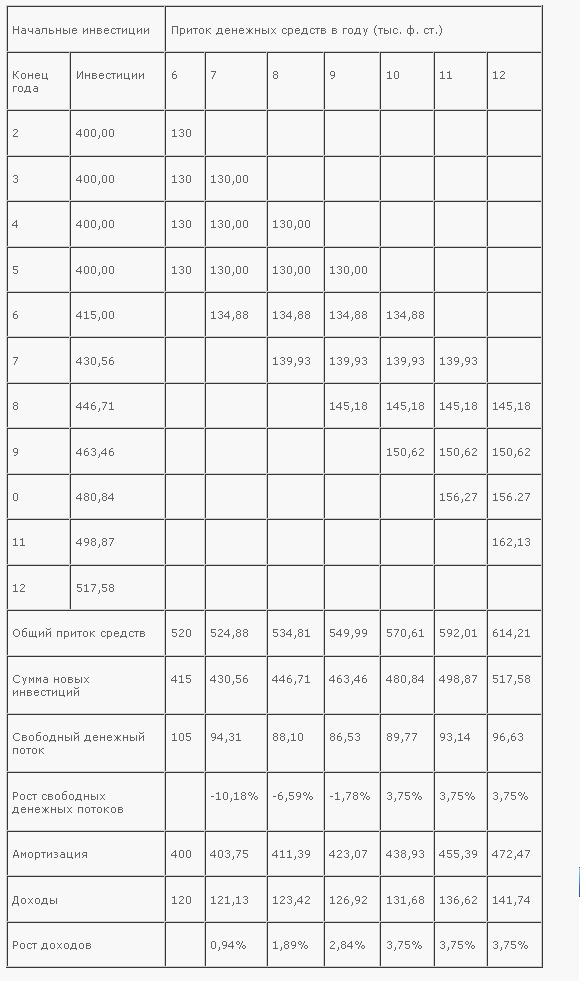

Растущая фирма с несколькими инвестиционными проектами

Расширим приведенный пример, предположив, что после окончания года 5 фирма Tamar pls инвестирует свои 400000 ф.ст. в новые проекты, причем в дальнейшем увеличивает эти инвестиции на 3,75% ежегодно. Денежные потоки от этих инвестиций пропорциональны получаемым от существующих проектов. Все это производит следующие денежные потоки и прибыли в тыс. ф. ст. (заметьте, что начиная с года 9 фирма переходит к равномерному устойчивому росту):

Примечания:

1. Амортизация рассчитана по пропорциональному принципу списания активов на начало каждого года.

2. Все приобретения активов и операционные денежные потоки отнесены к последнему дню каждого года.

3. Все списание активов производится на последний день года.

Из всего этого мы можем сделать несколько выводов. Во-первых, фирма находится в состоянии устойчивого роста начиная с года 9 и далее. Во-вторых, используя формулы роста FCF мы можем оценить стоимость компании, скажем, на конец года 10 следующим образом:

Расчетную балансовую стоимость новых активов на начало года 10 можно найти путем расчета чистой балансовой стоимости каждого из четырех активов, в тысячах ф.ст., как показано ниже:

| Валовая балансовая стоимость вводимых активов |

1755,73 |

| Аккумулированная амортизация на вводимые активы |

638,21 |

| Чистая текущая стоимость вводимых активов |

1117,52 |

Прибыль года 10 составляет (в тыс. ф.ст.) 131,68, так что расчетная норма прибыли на новые инвестиции будет 131,68/1117,52 = 0,1178 или 11,78% (заметьте, что поскольку мы используем денежный поток на конец года для расчета чистой текущей стоимости, правильные расчетные нормы прибыли могут быть получены только при использовании балансовых оценок на начало года).

Можно было бы также получить стоимость новых инвестиционных проектов на год 10, использовав мультипликатор РЕ, рассмотренный в главе 3.

Включение соответствующих величин дает:

Поскольку это проспективный коэффициент РЕ, он должен быть применен к прогнозу прибыли на год 11,чтобы дать оценку на год 10. Поступив так, получим (в тыс. ф. ст.):

V10 = 10,91 × 136,62 = 1490,23

Заметьте, однако, что такой прием действует только при постоянных темпах роста компании, постоянных нормах денежных потоков и замещения выбывающих активов. В конечном счете, эта терминальная (горизонтная) стоимость может быть дисконтирована назад к году 0 и прибавлена к текущей стоимости денежных потоков за годы с 1 по 10-й.

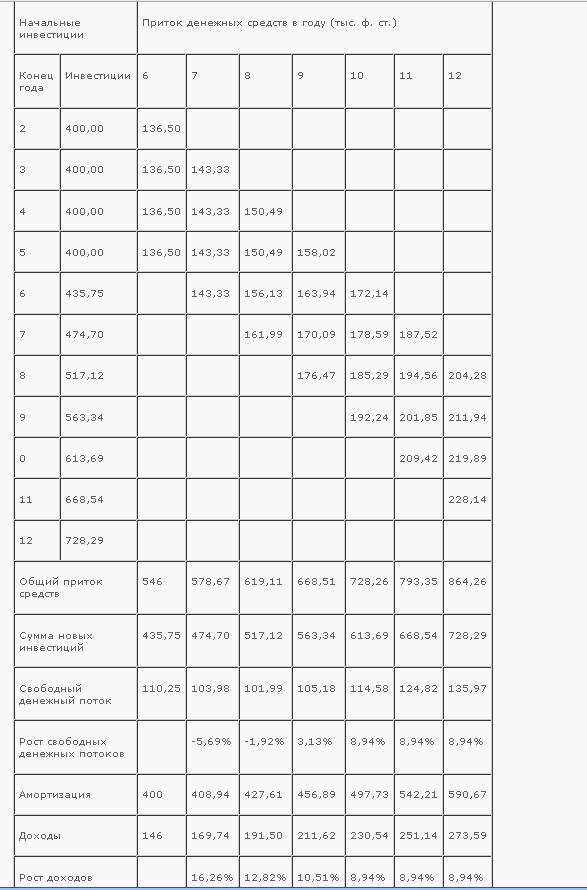

Случай роста в сочетании с инфляцией

Предположим, что с конца года 5 возникает устойчивый темп инфляции в 5%. Этот уровень инфляции сохраняется до бесконечности. Пересчет приведенных выше данных дает расчетные нормы прибыли, величины инвестиций и денежных потоков.

Во-первых, заметим, что если достигнуто действительно устойчивое состояние, здесь не возникает никаких проблем с применением модели роста свободного денежного потока. Такое состояние возникает в году 9, когда стоимость замещения активов автоматически отражается в показателе свободного денежного потока. Рост теперь удерживается на номинальной отметке в 8,94% в год (3,74% в реальном выражении), и номинальная ставка процента (стоимость капитала) теперь составляет 15,5% в год.14 Это дает в году 10 следующую терминальную стоимость компании (в тыс. ф. ст.):

Исчисленная в ценах года 5, эта стоимость эквивалентна рассчитанной выше. Впрочем, если мы теперь возьмем наш показатель дохода и попробуем вычислить мультипликатор РЕ на базе года 9 или года 10, результат будет совместим с результатом расчета по модели FCF, однако лишь потому, что уровень инфляции был принят постоянным. Вообще, если расчетные балансовые оценки и амортизационные отчисления отражают разные уровни инфляции (например, 0% и 5%, как в году 7) окажется невозможным получить коэффициент PER, совместимый с оценкой свободного денежного потока. Однако с того момента, когда инфляция становится постоянной и однородно воздействует на все показатели активов и амортизации15, тогда мультипликатор РЕ может с успехом использоваться. Приняв год 10 за точку, начиная с которой это становится возможным, получим следующую чистую балансовую стоимость активов:

| Валовая балансовая стоимость вводимых активов |

1990,90 |

| Аккумулированная амортизация на вводимые активы |

693,44 |

| Чистая текущая стоимость вводимых активов |

1297,46 |

Отсюда получаем расчетную норму прибыли в 230,54/1297,46, что эквивалентно 17,77%. Применив это к формуле РЕ, получим следующий коэффициент:

Теперь мы можем оценить компанию в году 10, применив этот мультипликатор РЕ к перспективным доходам (прибыли) года 11, в тыс. ф. ст.:

V10 = 7,57 × 251,54 = 1901,9516

Полезно также заметить, что инфляция повышает норму удержания доходов от распределения между акционерами, поскольку издержки замещения при этом увеличиваются по сравнению с предусмотренными без учета инфляции издержками.

Наконец, отметим тот факт, что подход, основанный на использовании мультипликатора РЕ, работает только в условиях устойчивого уровня инфляции на протяжении жизни всех имеющихся активов и периода оценки терминальной стоимости. Если есть необходимость применять методологию РЕ, то альтернативой будет переоценка всех активов и амортизационных отчислений в уровни цен прогнозного периода (до горизонта прогноза), чтобы получить показатель доходов в реальном выражении, а затем продолжить расчеты с использованием реальных показателей RONI, RE и g и получить подходящий мультипликатор реальных величин. В принципе это наиболее удобный способ применения PE, хотя в этом случае надо знать возрастную структуру активов, чтобы оценить скорректированную на инфляцию амортизацию на уровне горизонта прогнозирования, а также показатели стоимости активов.

Выводы об использовании балансовых показателей в процессе оценки

В целом, показатели, полученные на основе бухгалтерских данных, могут использоваться только при том условии, что инвестиционные потоки являются постоянными. Это имеет важное значение для моделей «стоимости для акционеров», которые описываются в следующей главе. Необходимы также постоянные объемы роста, постоянные уровни инфляции и доходности от новых инвестиций. Последняя группа требований образует стандартные предпосылки методов оценки терминальной (горизонтной) стоимости (включающих в неявной форме и традиционный подход, основанный на мультипликаторе РЕ) и поэтому названные требования не могут быть необоснованными. Однако требование постоянства инвестиционных потоков может порождать определенные трудности. Если модели благоприятных возможностей роста и непрерывной репликации могут иметь дело и с теми ситуациями, в которых рост не является константой, то основанные на учетных данных модели на это не способны. В этом смысле следует также отметить, что при работе с моделью благоприятных возможностей роста, определение RONI требует некоторой осторожности.

Хорошая новость состоит в том, что, по-видимому, названные выше требования, необходимые для использования учетных данных, в большинстве случаев оказываются сохраняющимися и за пределами явно построенного прогнозного горизонта. Плохая же новость состоит в том, что подобная ситуация безусловно не обязательно имела места в каждом историческом периоде, к которому приходится обращаться при подготовке прогноза. В общем-то, нет никаких эмпирических результатов, свидетельствующих о том, что такие исторические данные могут быть полезными при прогнозировании экономической стоимости, но исследование Келли и Типетта (Kelly and Tippett, 1991) показало, что расчетная норма рентабельности «...является потенциально весьма слабым приблизительным отражением будущей экономической отдачи». Еще одной плохой новостью является то, что для придания какой-то осмысленности учетным показателям необходимо знать возрастную структуру самих активов. Это не является проблемой, когда речь идет об оценке с возможностью получения внутренней информации, но это серьезная проблема для «внешнего оценивания» компаний. Лучшее, что можно сделать, это просмотреть отчеты прежних лет, чтобы попытаться определить характеристики замещения активов и выявить примерный возраст этих активов.

Свободный денежный поток для технологических и информационных акционерных компаний

Было бы опасной ошибкой считать, будто для таких компаний традиционные методы оценки DCF не подходят, и что для Института сбытовиков или компаний мобильной телефонной связи следует использовать такие специфические приемы, как оценка в расчете на подписчика. То, что это может привести к явно завышенной оценке стоимости компании было ярко продемонстрировано неадекватным раздуванием и последующим снижением курса акций интернет-компаний и других технологических акционерных обществ в 2000 году. Например, курс акций фирмы QXL.com упал чуть ли не на 90% за 12 месяцев.

Основные правила анализа FCF безусловно применимы к этим компаниям, но важно, что прогнозы должны готовиться на более длительный период. Уровень неопределенности денежных потоков требует, чтобы их прогнозировали в отдаленное будущее. Например, у компании Lastminute.com оборот в 1999 году составил только 0,2 млн. ф.ст. и ежемесячник ABN-AMRO (UK Smaller Companies Monthly) прогнозировал на 2000 год 3,5 млн. ф. ст., а на деле этот оборот подскочил до 20 млн. ф. ст. Прогноз по EBITDA на 2000 год составил (- 38,1 млн. ф. ст.), а на 2002 год — (- 21.8 млн. ф. ст.). Если оборот растет достаточно быстро и издержки ограничены, то тот факт, что Lastminute.com будет иметь намного более низкую налоговую базу, чем средний туроператор, может (скажем, на десятилетний период) дать этой компании намного более высокий денежный поток. Назовем это сценарием А. Однако сценарием В может оказаться то, что крупные компании, такие как Airtours, просто разовьют собственную интернет-службу и в дело включатся British Airways и другие операторы, продающие билеты прямо со своих собственных WEB-сайтов. Если осуществится этот сценарий, Lastminute.com может никогда не заработать упомянутый излишек денежного потока для своих инвесторов. Что требуется, так это оценить дисконтированные к текущей стоимости денежные потоки, которые возникнут при обоих сценариях. Затем каждому сценарию надо придать свою вероятность. Даже если текущая рыночная стоимость составляет 116 млн. ф. ст., то требуется большая доля оптимизма при определении вероятности того, что текущая стоимость свободного денежного потока сравняется с рыночной капитализацией.

Хотя основы анализа DCF и применимы к акционерным интернет-компаниям, в случае фармацевтических, технологических и биотехнологических компаний потребуются некоторые модификации этого метода. Дело в том, что эти компании часто бросаются в инновационную деятельность, которая в одних случаях может привести к тому, что возникают проекты, затраты на осуществление которых превышают ожидаемые доходы, а в других случаях приводят к безусловному успеху. Эта способность уклоняться в ту или иную сторону на определенной стадии не может адекватно моделироваться методом дисконтированного денежного потока, поскольку возникает нечто подобное колл-опциону на акцию (то есть инвестировать надо, если цена акции превышает на выходе из опциона цену исполнения, и не инвестировать, если цена меньше цены исполнения). Такие инвестиции требуют специального рассмотрения и могут оцениваться как опционы.

Налогообложение и терминальные стоимости

В тех моделях с горизонтом прогноза, которые предполагают рост, требуется рассмотреть влияние налогообложения. Модель непрерывного воспроизводства автоматически решает этот вопрос, поскольку здесь применяется денежный поток после вычета налогов. А в случае моделей роста свободного денежного потока и мультипликатора РЕ, надо установить период устойчивого состояния, таким образом, чтобы была уверенность, что растут с постоянной скоростью именно посленалоговые денежные потоки. Там, где налоговые льготы меньше 100% и активы сохраняются продолжительный период времени, может потребоваться специфическое прогнозирование денежных потоков на довольно отдаленное будущее.

Оценка стратегических подразделений бизнеса

До сих пор в этой главе мы рассмотрели следующие аспекты:

- виды денежных потоков для периода специфического прогноза;

- терминальная оценка;

- в зависимости от выбранной методологии возможность также прогноза переходного периода.

Следующим шагом является дисконтирование этих оценок по WACC для каждого стратегического подразделения и последующее их суммирование.

В идеале, модель следует усовершенствовать так, чтобы она выдавала прогнозные величины прибыли и потерь, а также балансы на конец каждого года. Важной целью такой разработки прогнозных документов является то, что они могут служить содержательной и логической проверкой прогнозного процесса.

Наконец, всегда бывает полезно осуществлять анализ чувствительности или выполнять «сценарное моделирование». Таким способом должны анализироваться все ключевые переменные или драйверы стоимости. Там, где смешиваются возможности роста и действующий бизнес (как это было в случае компании Tamar plc), каждый из этих факторов должен анализироваться отдельно, чтобы выявлять влияние их изменений на стоимость.

Когда речь идет о компаниях, ведущих одновременно разные виды деятельности, важно рассматривать взаимодействие между разными направлениями, особенно ковариацию, при выполнении любого анализа чувствительности или сценарного анализа на уровне компании.

Оценка бизнеса

После оценки стратегических подразделений и анализа чувствительности оценки к изменениям ключевых переменных остается относительно простой шаг к оценке фирмы как целого.

- Во-первых, стоимость фирмы есть сумма текущих стоимостей входящих в нее стратегических подразделений или их рассчитанных стоимостей (соответственно дисконтированных и учитывающих все возможные реализационные издержки), если последние превышают аналогичные оценки фирмы как действующего предприятия. Что касается корреляции денежных потоков между разными стратегическими подразделениями, то отметим, что поскольку она влияет на вероятностное распределение стоимостей, ожидаемая текущая стоимость фирмы будет просто суммой текущих стоимостей всех стратегических подразделений.

- Во-вторых, нам нужно будет добавить стоимость всех финансовых активов, принадлежащих фирме. Дисконтированные по ставке WACC свободные денежные потоки верно оценивают операциональные аспекты компании (ее производственную деятельность), однако, сюда не включаются такие активы, как коммерческие инвестиции, вложенные в государственные облигации и т.п. Если рынки капиталов высокочувствительны к ценам, подходящей оценкой таких активов является их текущая рыночная стоимость.

- Наконец, часто оценка акций оказывается важнее оценки фирмы в целом. Финансовая структура фирмы просто делит ее стоимость между разными претендентами, так что стоимость акционерного капитала есть полная стоимость фирмы минус стоимость обязательств, таких как долг, конвертируемые ценные бумаги и привилегированные акции.

Примечания

1 Практика свидетельствует, что в среднем преобладает переплата — см. обсуждение этого вопроса в главе 7.

2 На самом деле это происходит точно так же, как участники рынка устанавливают форвардные премии или скидки; если они не принимают во внимание эти различия в процентных ставках, арбитражеры оказываются способными вести беспроигрышную игру.

3 Эмпирические исследования показывают, что форвардные ставки в целом позволяют предсказывать будущие ставки спот, хотя и не отличаются большой точностью.

4 Напротив, краткосрочные определенные денежные потоки (например, получаемые платежи по контрактам) можно хеджировать на форвардных рынках и притом практически бесплатно.

5 Заметьте, что отчеты по прибылям и убыткам британских компаний показывают налоги, начисленные на корпорацию, а не уплаченные.

6 Подробнее см. в главе 3 (приложение).

7 Зарубежные стратегические подразделения бизнеса (SBU) могут оцениваться отдельно.

8 См. например: Lakonishok, Schleifer and Vishny (1994); DeBondt and Thaler (1985, 1987).

9 Bulkley and Harris (1997).

10 В книге Эдвардса, Кея и Майера (Edwards, Kay and Mayer, 1987) предлагается великолепный анализ для детального обсуждения этого вопроса, а также вопроса том, как бухгалтерия может быть приспособлена для генерирования экономически полезной информации.

11 Внутренняя норма доходности IRR — это ставка дисконтирования, которая сводит чистую текущую стоимость к нулю, в принципе ее не следует использовать для принятия инвестиционных решений. Основанием для утверждения о том, что RONI не равно IRR является то, что последняя предполагает возможность реинвестирования отложенной наличности по ставке IRR (в нашем случае 11,4%), тогда как при оценивании предполагается, что в этот промежуток времени средства реинвестируются по альтернативной стоимости капитала компании (она может быть установлена либо компанией, либо акционерами, если все свободные денежные потоки выплачиваются в качестве дивидендов и новый выпуск акций производится при произведенном замещении активов.) Из этих соображений RONI на деле есть функция альтернативной стоимости используемого капитала.

12 Всегда можно определить подразумеваемый коэффициент РЕ (в нашем случае 14,4) но только если мы уже знаем теоретическую стоимость фирмы. Иными словами, мы не можем заранее, ex ante, определить, каким должен быть коэффициент РЕ.

13 Однако положение Модильяни и Миллера о «несоответствии дивидендов» означает, что, при отсутствии трансакционных издержек, для оценки фирмы не так уж важно, все ли свободные денежные потоки выплачиваются каждый год в качестве дивидендов при новых выпусках акций для финансирования замещения выбывающих активов.

14 Используя формулу: (1 + реальный темп) × (1 + норма инфляции) = (1 + номинальный темп).

15 Однако это требование становится затруднительным в случае долгоживущих активов. В этом примере, если продолжительность жизни активов составила десять лет, денежные потоки и доходы придется проектировать на год 17, прежде чем коэффициент РЕ, зависящий от устойчивого состояния, может быть использован.

16 Скорректированы незначительные ошибки округления.

Автор - А. Грегори

Глава из книги «Стратегическая оценка компаний: практическое руководство», пер. с англ. Л.И. Лопатников

Данная публикация размещена в «Энциклопедии менеджера E-xecutive.ru» в рамках сотрудничества с проектом www.cfin.ru

На портале www.cfin.ru она расположена здесь