| «Финансовое будущее» - жесткая, временами жестокая книга. Она – о том, как устроена финансовая машина России, что в ней – от Porsche, а что - от незабываемой «Антилопы – Гну». Академичность стиля не должна вводить в заблуждение. За ней – самая яркая демонстрация ошибок, сделанных в российских финансах за 20 лет, доказанная на огромном объеме международных сопоставлений. У автора – инженерное мышление, вся книга – по сути, объяснение «причин» и «следствий» в настоящем, приводящих к будущему. Книга дает реалистический прогноз, без всяких идеологических сожалений, яркой динамики бумов и катастроф, ожидающих нас в российских финансах, как части глобальных потоков капитала. Книгу нельзя читать на ночь, но можно и нужно в те короткие куски времени, когда мы пытаемся разобраться, что происходит с нашим бизнесом, с нашими активами, с нашей экономикой под действием не зависимых от нас финансовых сил». Наталья Евтихиева, кандидат экономических наук, генеральный директор Российской Ассоциации бизнес-образования |

Яков Миркин, «Финансовое будущее России: экстремумы, бумы, системные риски», – М., GELEOS Publishing House; Кэпитал Трейд Компани, 2011.

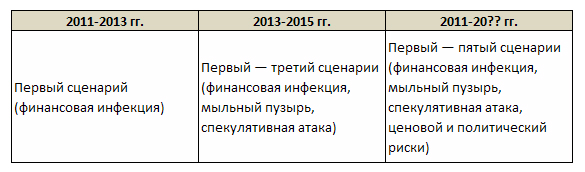

Степень близости к критическим параметрам: прогноз рыночных шоков в 2011-2020 гг.

Прогнозное множество ситуаций. Анализ сценариев финансового кризиса в России приведен выше:

Прогнозное множество ситуаций. Анализ сценариев финансового кризиса в России приведен выше:

– первый сценарий – импортированный кризис («финансовая инфекция»);

– второй сценарий – спекулятивная атака при позитивной экономической динамике и либерализации счета капиталов;

– третий сценарий – мыльный пузырь в России, перегрев одного из сегментов внутреннего финансового рынка (излишняя концентрация рыночного, кредитного, процентного рисков), эффект домино;

– четвертый сценарий – падение экспортных цен;

– пятый сценарий – политический риск.

В посткризисный период 2011–2013 гг. наибольшей вероятностью обладает первый сценарий локального финансового кризиса в России.

Первый сценарий (финансовая инфекция). В посткризисный период могут проявляться новые системные риски (рынок государственных долгов («европейский долговой кризис 2010 г.», поставивший глобальные финансы на грань возобновления мирового финансового кризиса), перегретые в 2009 г. рынки акций развивающихся экономик с динамикой роста более 80–100% за год (в т. ч. России).

Соответственно реальна вероятность того, что концентрации кредитного, рыночного, процентного рисков, дополнительно накопившихся за время кризиса 2008–2009 гг., приведут крыночным шокам в отдельных странах (новые индустриальные страны, развивающиеся экономики Азии и Латинской Америки), которые затем могут – в порядке финансовой инфекции – распространиться на финансовые системы стран-аналогов, или же стран, находящихся в тех же регионах, или же страны со схожими концентрациями рисков.

В этой связи российская финансовая система, как один из активов глобальных финансов, тесно связанная и коррелированная с международными финансовыми рынками, является – в силу своей низкой конкурентоспособности, подверженности спекулятивной деятельности — одним из объектов, наиболее уязвимых для финансовых инфекций.

При реализации данного сценария прогноз следующий:

– всплески системных рисков на финансовых рынках индустриальных стран будут погашаться эксцессивным предоставлением ликвидности со стороны центральных банков и расширенными мерами по абсорбции потерь со стороны квазигосударственных финансовых институтов и пулов коммерческих и инвестиционных банков;

– периодическая активизация системных рисков внутри России (на базе излишних концентраций кредитного, процентного, рыночного рисков) будет абсорбироваться на базе денежных потоков, поступающих в страну от сырьевого экспорта, внешнего долгового финансирования и наращенных международных резервов и резервных фондов;

– наибольшие вероятности цепной реакции и возникновения глобального кризиса лежат в рисках финансового кризиса в группе формирующихся рынков, которые будут переданы — через механизм взаимодействия, «финансовой инфекции» — и вызовут бегство спекулятивных капиталов нерезидентов из России, наравне с другими формирующимися рынками. Учитывая сверхвысокие риски emerging markets, нерезиденты могут принять решение вывести средства из портфелей по всей группе формирующихся рынков (как это было в 1997—1998 гг.), перераспределив их в пользу рынков индустриальных стран. В связи с объемной зависимостью внутреннего финансового рынка России от инвестиций нерезидентов, прежде всего от краткосрочных заимствований и спекулятивных портфелей акций, формируемых в значимой части крупными глобальными инвесторами и международными коммерческими и инвестиционными банками, такое бегство капитала может стать спусковым механизмом для цепной реакции реализации кредитных, процентных и рыночных рисков, относящихся к деятельности резидентов. Таким образом, будет создан потенциал для масштабного финансового кризиса в России.

Второй сценарий (спекулятивная/валютная атака) может стать возможным в течение 2-3 лет в том случае, если укрепление рубля (или фиксация его валютного курса) и негативная (или заторможенная) динамика цен на нефть приведут к дефициту торгового/платежного баланса страны (при условии, что в 1,5—2 раза вырастет степень насыщенности экономики страны финансовыми инструментами (монетизация, капитализация рынка акций, объемы рынка деривативов и забалансовых обязательств банков, прежде всего внебиржевых, и т.п.)). Такие тенденции могут стать индикатором возможности валютной атаки для глобальных инвесторов.

Данный сценарий может быть реализован, хотя, учитывая размеры международных резервов Банка России (третьи по объему в мире) и соответственно его способность к валютным интервенциям, имеет меньшую вероятность в сравнении с первым и особенно третьим сценариями.

Вместе с тем игра «всего рынка» против рубля, закончившаяся его девальвацией, повсеместный уход отечественных финансовых институтов в валютные активы была продемонстрирована в конце 2008-го — начале 2009 г. По существу, это была стихийная спекулятивная атака на рубль, основанная на ожиданиях его девальвации Банком России и стремлении получить спекулятивные прибыли, которые могли бы хотя бы частично покрыть потери от рыночных шоков осени 2009 г.

Третий сценарий (мыльный пузырь в России): посткризисная степень разогрева российского финансового рынка, уровень концентрации финансовых рисков внутри России и роль рублевых операций глобальных инвесторов еще не столь велики, чтобы на фоне высоких экспортных цен и позитивных макроэкономических индикаторов возник эффект домино с последующим перерастанием в системный финансовый кризис. Колебания на рынке акций или в других секторах финансового рынка, возникающие в связи с этим дефициты ликвидности коммерческих банков могут не вызывать цепной реакции, разрастаясь в общерыночные шоки и бегство капиталов нерезидентов, если будут гаситься рефинансированием центрального банка.

Вероятность третьего сценария будет нарастать с 2011—2012 гг. в той степени, в какой будет продолжена тенденция роста монетизации российской экономики (до 60—80%), ее насыщенности долгами, акциями (капитализация до 90—100% и выше к ВВП), деривативами за счет опережающего увеличения иностранных портфельных инвестиций, внешних долгов корпоративного и финансового секторов в сравнении с инвестициями резидентов. Продолжение после кризиса вывода «избыточной ликвидности» за пределы страны и замещение ее иностранными средствами может привести к реализации через 3—4 года «классического сценария» финансового кризиса развивающейся экономики.

Своих максимумов вероятность локального финансового кризиса в связи с перегревом внутреннего финансового рынка начнет достигать в 2012-2015 гг.

Будущий 1,5-2-кратный рост в концентрациях финансовых рисков в течение 3-4 лет сделает российскую экономику и ее финансовый сектор более «созревшими» и уязвимыми для реализации третьего сценария.

Примерные (по оценке) параметры следующие — уровень монетизации выше 70—80% ВВП (рублевая эмиссия против увеличения внешнего долга, потока горячих денег иностранных портфельных инвесторов), насыщенность банковскими активами — выше 80—90% ВВП, капитализация рынка акций — выше 95—100% (прежде всего за счет средств иностранных портфельных инвесторов), кредиты экономике и населению — выше 70—80% ВВП, иностранные портфельные инвестиции — более 50% ВВП, внебалансовые срочные сделки банков — более 35-40% ВВП.

По сути, это сценарий «мыльного пузыря» на российском финансовом рынке, сформированного за счет иностранных портфельных инвестиций, внешнего долгового финансирования корпоративного и банковского секторов.

При этом может отмечаться высокая волатильность и рыночные шоки на отдельных сегментах финансового рынка, прежде всего на рынке акций, которые могут не затрагивать другие сегменты финансового сектора, не реализуясь в системные риски эффекта домино и полномасштабного финансового кризиса (если центральный банк и другие государственные регуляторы будут последовательно проводить политику поддержки ликвидности отечественного финансового рынка и отдельных финансовых институтов).

Четвертый и пятый сценарии (падение экспортных цен и политический риск) могли бы стать значимыми при критическом для российской экономики уровне цен на нефть и газ в $ 15—25 (оценки начала 2000-х гг.) или прагматически, с учетом инфляции – в $ 30-35. Как показано выше, мировые цены на сырье, экспортируемое из России, являются одной из самых волатильных величин, диапазон их изменений неизвестен, прогнозы — обычно экстраполяции современного им уровня цен.

В этой связи финансовый кризис, обусловленный наступлением ценового риска, имеет вероятность, которую необходимо учитывать.

Разрыв между действующим ($ 90—100) и критическим ценовыми диапазонами предполагает, что при всей волатильности цен на нефть их эволюция до критических уровней и последующее кризисное воздействие на российскую экономику с возможными шоками на финансовом рынке, реализацией социальных и политических рисков должна занимать время в 1,5—2 года (с учетом запаса прочности, созданного в 2000-2007 гг.).

Даже в 1997-1998 гг. временной лаг между началом коррекции цен на нефть в сторону понижения и финансовым кризисом в августе 1998 г. составил примерно полтора года (при всем негативном состоянии государственных финансов).

Вместе с тем, по осторожным экспертным оценкам, мировые цены на топливо могли перейти в начале 2000-х гг. на более высокие исторические уровни, формируя резервные «финансовые подушки» для экономик стран, ориентированных на экспорт нефти и газа (что резко снизило бы вероятность пятого сценария).

Временная структура нарастания рисков финансового кризиса в России имеет следующий вид:

Вызовы 2011—2013 гг., связанные прежде всего с «финансовой инфекцией», со значимой вероятностью будут дополнены в 2013—2015 гг. сверхконцентрацией рисков, связанных с перегревом внутреннего финансового рынка, зависимостью от иностранных портфельных/долговых инвестиций в российские активы (на фоне укрепления рубля испособности глобальных инвесторов к валютным атакам при признаках его переоцененности).

В среднесрочной перспективе значимыми являются ценовой риск, связанный с высокой волатильностью цен на нефть, газ, металлы и другое экспортное сырье, и проблема «неожиданной остановки» иностранных инвестиций (sudden stop), в долгосрочной – политический риск, способный вызывать бегство капиталов и рыночные шоки как ответ на массовые ожидания потерь на финансовом рынке, возникшие у иностранных инвесторов.

Автор немного поленился.., на мой взгляд! Столь большое количество специфической информации в статье, скорее всего призвано завуалировать заранее прописанные парадигмы! То есть все то, что показалось автору или его группе актуальным в будущем - стало нужным обосновать читателю несведущему в его личных суждениях... вот и пришлось прибегнуть к демонстрации своих знаний из области финансов или знаний о некой ситуации, которую автор интерпретирует.

Есть один момент (я так понимаю в книге), который ''режет'' слух - в основе озвученных индикаторов заложен некий эмоциональный всплеск. То есть, сценарий будет возможен при наличии того или этого фактора!!! В стиле - ''это будет, если то...''!

Не совсем понятно какой же это прогноз?! Какая-то манипуляция с ситуацией в наличии..., а не прогноз.

Если бы кассандры знали, что за «вижу Трою павшей в прах» следует костёр, какая была бы «волатильность» их выкриков?

Я бы дров принёс. Потому что, в выкриках нет ничего позитивного. Нет выводов ЧТО ДЕЛАТЬ НАДО? Может они есть в остальных главах?

думаю, что врят ли

ну нет перспектив устойчивого развития ))) только хаос, хаос, хаос

а что Вы хотели это же жесткая взрослая экономика, вот такая она

Что ХАОС - да.

Только хаос - рукотворный, управляемый.

Еще раз перечитал материал, - думал, что просто вчера после работы что-то не так в голове складывалось, - нет, определенно, все-таки оставляет тягостное в профессиональном плане впечатление, - я не ошибся, когда писал первый комментарий. Если вся книга написана в подобном ключе, то это - пустая трата денег. Или попытка изобретения нового жанра в литературе, - какого-нибудь ''the economic/financial horror fiction'' или чего-то подобного. Также нет никакой вразумительной информации о заявленных в заглавии ''бумах'', - или я просто невнимательно прочел.

Николай Ю.Романов

----

Я вынес из этого текста только то, что кризис перепроизводства долговых бумажек от центральных банков, который возник как побочный эффект от выполнения тактических и стратегических задач по перераспределению добавленной мировой стоимости и мировых богатств различных глобальных игроков, так или иначе приведёт к мировой гиперинфляции и разрушению мировой финансовой системы, которая сама по себе является классическим пузырём.

Проблема в том, что собственники активов в реальном секторе, потеряв рынки сбыта из-за падения покупательской способности ни чего не создающего населения, могут вернуться к старому проверенному способу захвата этих самых рынков - к войне.

У России не самый плохой расклад. Финансовых активов нет всё равно (ну кроме депозитов Кудрина в США), реальный сектор тоже далёк от переоценённости - мы в такой попе, что уже ни чего особенно не стоим и сильно не упадём (в три-пять раз - это не падение в будущих сценариях. В развитых странах такое катастрофическое развитие событий обесценит активы в сотни раз при полной деморализации постиндустриальных ленивых сообществ)

А вот за воду, еду (территорию) и энергоносители (то есть то, что и будет главным богатством в тот период) мы ещё можем постоять и защитить.

Писать книги о Конце Света - это беспроигрышная лотерея - угадаешь всё равно. Но вот сценарий бы я ждал не столько для отдельной страны, а глобальный. Ну а там как карта ляжет - это я думаю, что не в одном расчёте земном не рассчитаешь.

Тем не менее, мысли интересные. И лишь подтверждающие тренд мирового развития.