Начиная с 2013 года, Центральный Банк РФ отозвал лицензии у более чем 300 банков и небанковских кредитных организаций. О том, с чем связаны такие агрессивные действия Центробанка, сколько еще банков потеряют лицензии и главное – как выбрать надежный банк, корреспонденту Executive.ru рассказал советник по макроэкономике генерального директора «Открытие Брокер», преподаватель Высшей школы экономики Сергей Хестанов.

Executive.ru: Существует ли условная «норма» количества банков в стране?

Сергей Хестанов: Официального критерия достаточности банков, тем более в штуках, не существует. Тем более что рассчитать капитализацию экономики тоже не всегда просто. Есть параметр: отношение денежного агрегата М2 к ВВП, который позволяет проводить параллели, достаточна ли капитализация экономики в стране или нет. Но даже такой подход не дает однозначного ответа, поскольку у похожих стран могут быть совершенно разные параметры капитализации экономики. Наука не может предложить способа, с помощью которого можно было бы объективно определить, сколько банков в штуках нужно той или иной экономике. Чтобы поддерживать конкуренцию, нужно четыре-пять банков. Но чтобы в достаточной мере поддерживать функционирование экономики, имеет значение не количество банков в штуках, а их капитализация, компетентность сотрудников, ресурсы, которыми они располагают, степень доверия, которая к ним испытывается субъектами экономики.

Executive.ru: То есть, если на каждом углу будет по банку, но у банков будет хорошая капитализация, то проблемы для страны это не составит?

С.Х.: Потребность экономики в финансировании зависит от очень многих причин, в том числе и от фазы экономического цикла. Сейчас российская экономика находится в состоянии спада и большой потребности в финансовых ресурсах, в общем-то, не испытывает. Косвенным признаком того, что российской экономике деньги сейчас не нужны, служит динамика ставок по банковским вкладам. Видно, что спрос на деньги устойчиво снижается, как следствие снижается процент по вкладам. Поэтому, как ни странно, если экономика находится в состоянии спада, то, в общем-то, много денег ей и не нужно. Поэтому сейчас значительная часть российских банков уже столкнулась с профицитом ликвидности. Ну, а большая часть банковской системы почувствует профицит ликвидности, то есть избыток финансовых ресурсов и недостаток возможности инвестирования, скорее всего, во втором квартале 2017 года.

Executive.ru: А существует ли условная «норма» капитализации, при которой банк можно считать «настоящим банком»?

С.Х.: Тоже, как ни странно, нет. Дело в том, что многое зависит от той бизнес-стратегии, которой банк придерживается. Можно быть универсальным банком, и тогда потребуются значительные ресурсы, а можно быть специализированным банком, который обслуживает одну компанию, так называемого якорного клиента, которая иногда является собственником банка. Поэтому здесь какие-то формальные критерии, которые были бы научно обоснованы, предложить довольно сложно. Есть некие эмпирические зависимости, но даже они в разных регионах и для компаний разного сектора могут довольно сильно отличаться.

Executive.ru: Давайте перейдем к ситуации, которая сложилась в российской банковской сфере. Чем обусловлено нынешнее сокращение банков в России?

С.Х.: Говоря о динамике числа банков в России, мы должны вспомнить предысторию. В 1990-е годы, когда только формировалась система коммерческих банков, банковская лицензия стоила аномально дешево, меньше, чем «Жигули» шестой модели. Открыть банк было очень легко. В результате был период, когда все крупные предприятия посчитали своим долгом иметь собственный банк. А когда эта эпоха «дикого запада» в банковской системе подошла к концу, прошло несколько волн отзывов лицензий. Первая затронула мелкие банки в уже достаточно далеком 1996 году. Затем после дефолта 1998 года исчезли гранды отечественного банковского рынка: «Менатеп», «Инкомбанк», «Столичный банк сбережений», «Империал», который всем запомнился своей рекламой. Потом 2004 год, тогда тоже достаточно много банков ушло с рынка. Нынешняя волна длится с 2013 года.

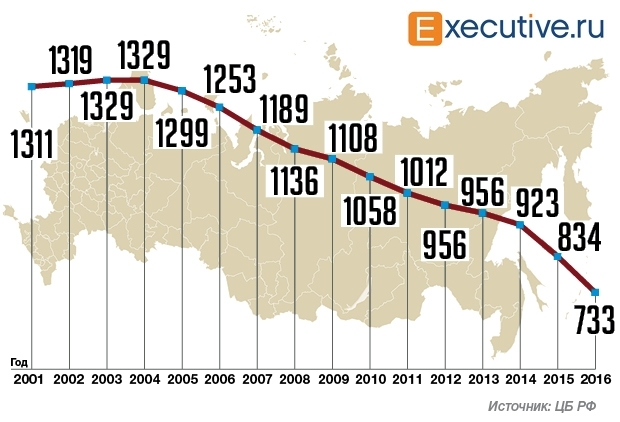

Так менялось количество банков в России

Executive.ru: Какие причины, кроме дешевизны лицензии, были для открытия большого количества банков в начале 1990-х годов?

С.Х.: Дешевизна лицензий сделала эту деятельность доступной для многих, но главная причина была в том, что после развала СССР для частного предпринимательства открылся целый сектор экономики – банковская сфера. Вот это и было основной причиной, почему банков стало так много. Ну, а дальше совершенно естественный процесс. Эпоха «дикого запада» сменяется другой, достаточно цивилизованной, когда с одной стороны проявляется конкуренция, с другой – повышение лицензионных требований. Эти факторы довольно быстро привели к нескольким волнам сокращения количества банков. Это характерно для большинства других индустрий. Когда открывается новое поле для деятельности, игроков сначала становится очень много, а потом конкуренция их число эффективно снижает. Нечто подобное в свое время пережила, например, авиационная промышленность. Был период в начале ХХ века, когда производителей авиатехники было очень много. Любой талантливый инженер мог основать компанию по производству самолетов. Сейчас, если посмотреть класс среднемагистральных и дальнемагистральных лайнеров, по существу имеет место олигополия, даже дуополия – Boeing и Airbus.

В целом такой сценарий ждет и банковский сектор. Весьма вероятно, что на горизонте трех-пяти лет с важной оговоркой – при сохранении нынешних тенденций – у нас останется от 50 до 150 банков. И этого количества более чем достаточно, чтобы обслуживать российскую экономику. Драматизировать сокращение числа банков, как ни странно, не стоит. Дело в том, что российская банковская система очень и очень неравномерна с точки зрения распределения капитала. Потому у топ-30 банков сосредоточено гораздо больше 90% активов банковской системы. То есть, парадоксально, но исчезновение примерно 540 банков будет соответствовать потере менее 10% активов. Поэтому, с одной стороны, отзывы лицензий беспокоят граждан и бизнес. Но с другой, для устойчивости финансовой системы страны это не особенно значимо.

Executive.ru: Почему сейчас началась новая волна отзыва лицензий?

С.Х.: В 2013 году было принято решение, судя по всему, на высочайшем уровне, навести порядок в банковской системе. Во-первых, решили строже требовать соблюдения норматива достаточности агрегата М1. Если раньше ЦБ довольно лояльно относился к разным способам формирования этого капитала, то с 2013 года строгость контроля возросла. Кстати говоря, ничего нового не внедрили. Просто более жестко потребовали соблюдать все ранее принятые положения.

Во-вторых, решили ужесточить борьбу с сомнительными операциями: отмыванием денег, уклонением от налогов, обналичкой и так далее. Ни для кого не секрет, что многие жертвы отзыва лицензий годами, чтобы не сказать десятилетиями, проводили операции, которые являются сомнительными, например, с точки зрения обналичивания. Все об этом знали, это был «секрет Полишинеля». Но, тем не менее, регулятор годами спокойно к этому относился. Начиная с 2013 года, все нормативные требования, которые, в общем-то, были и раньше, стали жестче контролироваться. Вот и все. И, как следствие, мы увидели тот процесс, который многих неспециалистов сейчас сильно беспокоит.

Executive.ru: А можно объяснить, почему этим решили заняться именно сейчас?

С.Х.: Заняться этим решили в незапамятные времена. Но степень решимости провести эти действия достаточно сильно менялась. С 2013 года от теоретических рассуждений перешли к практическим действиям.

Executive.ru: Это как-то связано с приходом на пост главы ЦБ Эльвиры Набиуллиной?

С.Х.: Скорее, эти события совпали. Обычно, когда меняется руководитель такой важной организации, происходит смена концепции. Какие-то идеи внедряются, какие-то, наоборот, перестают внедряться. Скорее всего, это была одна из концепций, которую поддержала новая глава ЦБ после назначения на должность. И я не сказал бы, что отзыв лицензий идет слишком высоким темпом. Два-три банка в неделю теряют свои лицензии. В 2015 и 2016 годах лицензии лишилось также чуть меньше 100 банков. В принципе, даже с учетом капитализации АСВ (Агентства по страхованию вкладов) при желании можно было бы и жестче проводить эту политику. Тем не менее, найден разумный компромисс, и ЦБ этого компромисса, по крайней мере пока, придерживается.

Executive.ru: Чем обусловлена такая скорость отзыва лицензий?

С.Х.: Стабильный темп отзыва лицензий наводит на мысль, что он ограничивается производительностью подразделения ЦБ, оформляющего прекращение лицензий. Процесс, связанный с банковским лицензированием, сильно формализован, и специалистов в этой сфере не так много. У этих сотрудников должна быть высокая и при этом достаточно специфическая квалификация. Это узкие специалисты, и просто так нанять их на рынке невозможно, их там просто нет. Поэтому скорость отзыва лицензий лимитируется скоростью работы этих специалистов.

Вторая причина, что при отзыве лицензии приходится тратить средства на капитализацию АСВ. Много лет до 2013 года сборы, которые агентство собирало с банков, устойчиво превышали выплаты. Поэтому страховой фонд АСВ даже рос. Не слишком интенсивно, но тем не менее. Как только ЦБ стал жестче подходить к проверкам, тут же число отзывов лицензий сильно возросло, и АСВ необходимо было делать все больше выплат, а сборы оставались стабильными. В этих условиях Центробанк был вынужден уже несколько раз выдать агентству кредиты. Тем не менее, каждый раз, когда ЦБ задают вопрос, до каких пор он собирается кредитовать АСВ, ответ очень простой: до тех пор, пока нужно. Пока кредит АСВ не выглядит чрезмерным, поскольку объем вкладов физлиц оценивается порядка 22 трлн рублей, а кредитование АСВ – это где-то 0,6 трлн рублей. С другой стороны, любые попытки снизить кредитование агентства грозят банковской паникой: вкладчики начнут массово забирать вклады. Именно поэтому ЦБ предпочитает кредитовать АСВ в необходимом объеме, и даже не декларирует каких-либо планов по ограничению этого процесса.

Executive.ru: Можно ли сказать, что у ЦБ есть какой-то список банков, у которых будет отобрана лицензия, но в силу ограничений, о которых вы говорили выше, они их отзывают постепенно?

С.Х.: Нет. Я думаю, что такого списка не существует и более того, дабы не создавать панику, Центробанк сознательно не собирается создавать такого рода списки. Просто идут плановые проверки, они что-то выявляют, как только выявили – происходит какая-то реакция. Внутри самих банков высшее руководство явно понимает свои перспективы и большой неожиданностью отзыв лицензии для самих банков, как правило, не является.

Executive.ru: Можно оценить, сколько банков еще будут закрыты?

С.Х.: Любые оценки такого типа возможны только с оговоркой: при прочих равных условиях. При прочих равных условиях темп отзыва лицензий чуть меньше 100 банков в год сохранится до достижения одного из двух условий. Либо, во-первых, у нас начнется мощный экономический рост. Потому что экономический рост, так или иначе, улучшает экономические показатели банков и, как правило, вероятность отзыва лицензий заметно снижается. Если экономика начнет заметно расти, то мы увидим снижение темпа отзыва лицензий. Либо, и это второй фактор, правда, до него пока далеко, но теоретически о нем говорить можно – сильное сокращение количества банков. Когда банков станет заметно меньше 150 и будет приближаться к 50 и тем более к 30, темп отзыва лицензий снизится почти до нуля, просто потому что большинство потенциальных жертв отзыва лицензий исчезнет и не у кого станет отзывать лицензии. Есть еще третий вариант – произойдет радикальная смена политики Центробанка, но в ближайшем будущем – это маловероятно.

Executive.ru: То есть, перспектива того, что в стране останется 30 банков, вполне реальна?

С.Х.: Тридцать – это уже совсем жесткий вариант, я думаю. По разным оценкам, получается от 50 до 150 в зависимости от жесткости контроля. Чем жестче, тем соответственно меньше.

Executive.ru: А государству удобнее иметь немного крупных банков, чем много мелких?

С.Х.: Есть свои «за» и «против», и банковские системы других стран эту мысль подтверждают. Например, в Германии топ-4 банков составляют значительную часть системы. Тем не менее, количество маленьких региональных банков там довольно велико. Там сильное расслоение – четыре крупных банка работают по всей стране, и в то же время есть большое количество банков малых, региональных, которые обслуживают узкую нишу, но в этой узкой нише чувствуют себя вполне уверенно.

Executive.ru: Насколько сейчас хорошо отработана система страховых выплат клиентам банков, у которых отобрана лицензия?

С.Х.: Система выплат физическим лицам отработана прекрасно. Надо отдать должное АСВ, проблемы физлиц решаются почти идеально, никаких претензий нет. Основная проблема – это счета юрлиц, которые не попадают под действие АСВ. При отзыве лицензии юрлица, как правило, теряют большую часть содержимого своего счета. Именно это заставляет компании перебегать в банки с большой долей участия государства. Возможно, стоило бы ввести аналог АСВ для юридических лиц, чтобы хотя бы не слишком крупные с точки зрения количества денег на счете юрлица были защищены. Скорее всего, нечто подобное будет сделано и для юридических лиц, но не быстро, потому что этот вопрос обсуждается в достаточно вялом режиме.

Executive.ru: Выгодно ли государству собрать юридических лиц в госбанках?

С.Х.: Здесь тоже есть разумные пределы. Чрезмерная концентрация капитала в нескольких банках создает определенные сложности. Поэтому государству, с одной стороны, процесс сокращения игроков выгоден. Хотя бы с точки зрения удобства контроля. С другой стороны, загонять всех в один банк тоже не имеет смысла, потому что это сильно увеличивает риски, снижает конкуренцию, способствует нерыночным решениям. Поэтому, я думаю, вряд ли такой сценарий является целью государства. Концентрация и консолидация выгодны, но до разумных пределов. Концентрация должна быть, с одной стороны, высокой, чтобы было легко контролировать. С другой стороны, число игроков этого рынка должно быть достаточно большим, чтобы между ними была хотя бы локальная конкуренция, чтобы поддерживать рыночные тарифы, чтобы не доминировало нерыночное картельное ценообразование, иначе придется начать новую борьбу уже с этими явлениями.

Executive.ru: Как влияет отзыв лицензий на рынок труда?

С.Х.: Жители крупных городов на себе уже давно почувствовали негативный эффект от этого процесса. Банк, даже если он небольшой по капитализации, вынужден иметь достаточно значительный штат, особенно в бэк-офисе. Банк не может обойтись без специалистов, которые связаны с учетом, отчетностью, IT и т.д. И, соответственно, этот массовый отзыв лицензий привел к тому, что напряженность на рынке труда возросла. Но и банкам, и финансовым компаниям сейчас гораздо легче найти специалиста, когда в этом возникает потребность.

Executive.ru: Сколько людей остается из-за отзыва лицензий без работы?

С.Х.: Официальную цифру назвать невозможно. ЦБ не собирает и не публикует такую статистику. Но неофициально по Москве цифра в 120 тыс. человек выглядит реалистичной.

Executive.ru: И, наконец, вопрос, который сейчас интересует людей больше всего. Как понять, что твой банк надежен?

С.Х.: Есть два подхода к ответу на этот вопрос. Что касается физлиц-неспециалистов – никак. Но в пределах лимита, который покрывает АСВ, об этом можно просто не беспокоиться.

А вот если речь идет о предприятиях, то здесь уже все гораздо сложнее. Можно предложить только такой неофициальный критерий: «Все звери равны, но некоторые равнее» (Джордж Оруэлл «Скотный двор»). Перефразируя к банкам: все банки равны, но некоторые равнее. Поэтому задача выбора банка для юрлица сводится к тому, чтобы понять, кто равнее. Здесь, к счастью, сильно подсказывают некоторые действия ЦБ. Есть список банков, которым раздали триллион рублей несколько лет назад – их аж 27 штук. Более жесткий критерий – это список так называемых системообразующих банков из девяти позиций. С практической точки зрения – это два критерия, которые официальными не являются. Но, с другой стороны, очень недвусмысленно намекают на то, что думает регулятор по поводу этих банков. А в случае с раздачей триллиона, мысли регулятора еще и подкреплены финансовыми действиями. Любая мысль, которая подкреплена финансовыми решениями и движением денежных средств, выглядит весьма достоверной.

Executive.ru: То есть, если предприятие хочет стопроцентно себя обезопасить, ему надо бежать в один из этих банков?

С.Х.: До тех пор, пока экономика России не перейдет к устойчивому росту, время останется непростым, и все эти негативные тенденции будут продолжаться. Компаниям имеет смысл посмотреть в сторону так называемых системообразующих банков, причем тех, кого признал системообразующими ЦБ. Все остальное – лирика.

Executive.ru: Почему сейчас началась новая волна отзыва лицензий?

С.Х.:" В 2013 году было принято решение, судя по всему, на высочайшем уровне, навести порядок в банковской системе....Если раньше ЦБ довольно лояльно относился к разным способам формирования этого капитала, то с 2013 года строгость контроля возросла. Кстати говоря, ничего нового не внедрили. Просто более жестко потребовали соблюдать все ранее принятые положения....Во-вторых, решили ужесточить борьбу с сомнительными операциями: .....Но, тем не менее, регулятор годами спокойно к этому относился. Начиная с 2013 года, все нормативные требования, которые, в общем-то, были и раньше, стали жестче контролироваться...." Конец цитаты.

А теперь читаем между строк. Как говорил юморист Задорнов "Все всегда из-за бабок и не надо лохматить бабушку"...)) В результате кризиса 2008 года и дальнейшей рецессии, элиты контролирующие основные отрасли российской экономики, а вся российская экономика это добыча и продажа углеводородов, потеряли значительный объем доходной ренты, которую они получали в "жирные" нефтяные годы. Снизились и доходы финансовых институтов, которые обслуживали эти элиты, связанные с государственной властью и их финансовые запросы. И если раньше растущего на нефтяных ценах экономического "пирога" хватало всем, то с 2008 года экономический "пирог" усыхал и сжимался. Поэтому пришла пора "отжать" активы и пассивы малых и средних банков в пользу более крупных финансовых организаций, в основном с государственным участием. А что такое активы и пассивы малых и средних банков- это депозиты физических и юридических лиц и кредитные портфели для малого и среднего бизнеса. В результате компании по отзыву лицензий и соответствующем информационном фоне, данной клиентской группе послан четкий сигнал-хотите сохранить деньги и бизнес переводите их сами знаете куда. И эта цель успешно достигается. Прибыль Сбербанка выросла в 2016 году в 2,4 раза. Прибыль ВТБ выросла в 30 раз по МСФО.

Цель номер два. За годы кризиса в экономику закачаны триллионы необеспеченных напечатанных рублей, часто для поддержки опять все тех же финансово - промышленных групп, приближенных к государственной власти. Теперь Центральному Банку РФ необходимо как то "высушить" эту излишнюю денежную массу, чтобы как то обуздать рост инфляции. В результате массового отзыва лицензий в рухнувших банках исчезают деньги ("высушиваются") малых и средних компаний, их средства не компенсируются со стороны АСВ, и деньги вкладчиков которые превысили сумму вклада в 1млн.400 тыс. руб. Цель номер два тоже успешно достигается Центральным банком в результате отзыва лицензий.

И цель номер три . Борьба с пресловутым "обналом". Что в итоге? Цена услуги подорожала с 2-3 % до 12-15%. Произошел предел данного рынка, услуга перекочевала в действующие банки.

За всеми этими макроэкономическими историями остаются незаметными картинки из российской жизни: Вот подъезды многоквартирного дома все в побелке. Это Управляющая компания начала ремонт в подъездах, но уже не сможет его закончить. Все деньги жильцов исчезли в банке с отозванной лицензией. Вот пожилую женщину увозят на скорой прямо из банка. Она продала свою квартиру за 7 млн. и оставила деньги в банке для безопасности на несколько дней, чтобы потом купить другую поменьше а остаток отдать дочери и ее семье. Через несколько дней ей сообщили что получит она только 1 млн.400 тыс., потому что у Банка отозвали лицензию. Вот предприниматель должен рассчитаться с поставщиками своей небольшой сети магазинов , но не может и вопрос стоит о продаже квартиры в которой проживает. Его деньги исчезли в банке с отозванной лицензией. Но это же все "мелочи".....

И остается еще один простой вопрос: Как компания по отзыву лицензий вяжется с принципами рыночной экономики и свободной конкуренции.