ЕленаЧиркова «Философия инвестирования Уоррена Баффетта, или о чем умалчивают биографы финансового гуру» - М.,: «Альпина Бизнес Букс», 2008

ЕленаЧиркова «Философия инвестирования Уоррена Баффетта, или о чем умалчивают биографы финансового гуру» - М.,: «Альпина Бизнес Букс», 2008

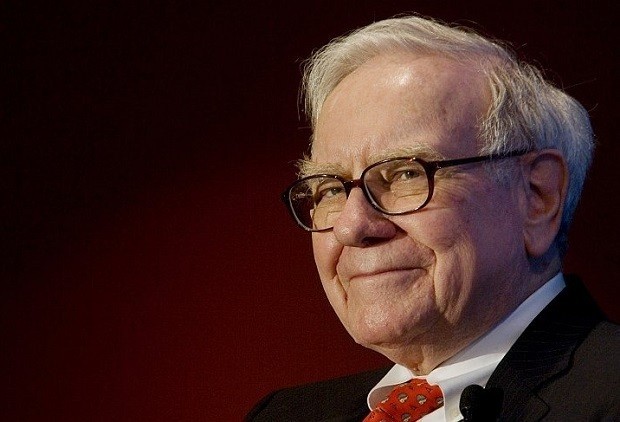

Книга Елены Чирковой посвящена «живущему святому стоимостного инвестирования» - Уоррену Баффетту. Проанализировав публичные выступления и публикации самого Баффетта, его ежегодные послания к акционерам возглавляемой им компании Berkshire Hathaway, работы его знаменитых учителей, труды многочисленных биографов и интерпретаторов, а также финансовую прессу, автор раскрывает секрет успеха великого финансового гуру.

Автор исследует историю возникновения идей Баффетта, его подходы к выбору активов для инвестирования, выработанные за долгую жизнь инвестиционные принципы и возможности их применения в современной практике, его взаимоотношения с бывшими владельцами купленных им компаний, тактику ведения сделок по слияниям и поглощениям, методы управления бизнесом, роль психологии и имиджевой составляющей в его успехе, отношение к рекламе и самопиару, взгляды на богатство и многие другие вопросы.

Книга содержит множество интересных историй о приобретениях компаний и активов в разных отраслях, удачах и неудачах. Широко цитируются афоризмы Баффетта.

Публикация предназначена для инвесторов, финансовых аналитиков, руководителей компаний, предпринимателей, преподавателей и студентов финансовых дисциплин и всех, кто интересуется проблемами инвестирования.

Инвестиционная стратегия Уоррена Баффетта: что может быть проще?

1. Тщательное изучение вопроса

Баффетт не перестает удивлять своих знакомых и контрагентов тем, насколько тщательно он изучает любой бизнес, прежде чем в него инвестировать, хотя для продавца это зачастую остается «за кадром» сделки.

По свидетельству Билла Гейтса, «если Баффетт инвестирует в компанию, он читает ее годовые отчеты, причем за столько лет, за сколько может найти». И эту фразу нужно понимать буквально! Например, в 1996г. Баффетт признался, что недавно изучал годовой отчет компании Coca-Cola за 1896г.

Вот характерный пример. Покупая компанию Star Furniture, Баффетт запросил у ее владельца Мелвина Вулфа финансовую отчетность за последние три года, изучив которую начал задавать дополнительные вопросы. Вулф вспоминает, что один из вопросов был таким: «В конце годового отчета за 1994 г. ваш аудитор сделал сноску, где отметил, что компания признает прибыль от финансовых операций по правилу 78 «Признание отсроченных финансовых операций», а в 1996 г. аудитор изменил формулировку этого абзаца. В чем суть данного изменения?» «Я чуть было не упал с кресла, — пишет Вулф. — Как много вы знаете людей, которые, во-первых, читали бы ссылки, подобные данной, во-вторых, читали бы годовой отчет двухлетней давности и помнили, что формулировка параграфа несколько изменилась? По сути все оставалось по-прежнему, и разница была лишь в формулировке, но тот факт, что он это заметил, был просто потрясающим. Выдающийся ум, потрясающая концентрация!»

А вот, например, свидетельство Кэтрин Грэхем о том, как он вникал в бизнес The Washington Post после приобретения пакета акций компании: «Баффетт провел несколько субботних ночей в комнате, в которой готовили к доставке воскресный выпуск газеты». Дело в том, что каждую газету нужно было обернуть в коричневую бумагу, приклеить к ней адрес, запечатать пакет и т. п. Что это — ностальгия по тем временам, когда он работал разносчиком The Post, или изучение бизнеса изнутри? Скорее — второе. Впоследствии Баффетт утверждал, что «этот опыт заставил его пересмотреть свои взгляды на цену воскресного выпуска».

Подобных примеров известно множество, но одного этого уже достаточно, чтобы получить представление о той глубине проработки вопроса, которая свойственна Баффетту. В данном разделе мы ограничимся этими эпизодами. Схожие ситуации я описываю в разделе «Выдающийся ум» главы 8, где речь пойдет о роли способностей Баффетта в его достижениях.

2. Долгосрочный горизонт

Многие, наверное, слышали, что Баффетт — инвестор, играющий вдлинную. Но такой характеристики будет явно недостаточно. Любимый горизонт инвестирования нашего героя— не просто надолго, а навсегда). Некоторые из своих инвестиций в письмах к акционерам он называет «постоянными вложениями». «Мы не продаем, — говорит Баффетт, — у нас есть стратегия входа, но нет стратегии выхода». «[При покупке бизнеса] мы смотрим на его экономические перспективы, на людей, которые ответственны за управление им, и на цену, которую мы платим. При этом мы не имеем в виду ни какое-либо конкретное время, ни цену продажи. На самом деле мы готовы держать акции бесконечно, при условии, что внутренняя (intrinsic) стоимость бизнеса возрастает удовлетворительными темпами. Когда мы инвестируем, мы рассматриваем наши вложения как бизнес-аналитики а не как аналитики рынка [имеется в виду, конечно же, финансовый рынок. — Е.Ч.], аналитики по макроэкономике или даже аналитики по акциям». Инвесторам он дает такой совет: «Если вы не собираетесь владеть акциями 10 лет, даже не думайте о том, чтобы владеть ими 10 минут».

У Баффетта есть потрясающее по пронзительности высказывание: «Когда в прошлом году один студент в Гарвардской школе бизнеса спросил меня, когда я планирую уйти на пенсию, я ответил: «Лет через пять-десять после своей смерти». Это гениальная мысль, и мне представляется, что, произнося эти слова, Баффетт имел в виду именно долгосрочный горизонт инвестирования. На мой взгляд, в этом высказывании Баффетт хочет донести до нас мысль, что он делает такие вложения, которые хороши в долгосрочном плане, и эффект от принятия этих решений будет ощущаться и в будущем, даже после его смерти.

С другой стороны, Баффетт не согласился бы с теми инвесторами, которые называют долгосрочными вложениями те инвестиции, которые изначально планировались как краткосрочные, но стали долгосрочными, поскольку быстрого результата достичь не удалось. Такое же отношение уместно и к «долгосрочности» вложений самих менеджеров компаний, принимающих инвестиционные решения: «Точно так же, как вы должны остерегаться менеджеров, которые накачивают краткосрочные прибыли за счет бухгалтерских уловок, продажи активов и т.п., вам следует с настороженностью относиться и к тем менеджерам, которые не показывают результатов в течение длительного времени, ссылаясь на долгосрочный фокус. (Даже Алиса, выслушав лекцию Королевы относительно «джема завтра», в результате стала настаивать на том, «что джем завтра иногда должен становиться джемом сегодня».)»

Покупки на длительный срок являются следствием рассмотренных ранее инвестиционных принципов Баффетта. Если пытаться инвестировать на основе анализа фундаментальной привлекательности отраслей и отдельных компаний и параллельно признавать, что финансовые рынки нерациональны, то такая стратегия будет успешной лишь при условии, что у инвестора есть возможность ждать того момента, когда рынок оценит его инвестиционные активы справедливо. Напомним здесь высказывание Баффетта: «время — друг прекрасного бизнеса и враг посредственного».

Примерно о том же и следующий пассаж Баффетта: «На титульном листе «Анализа ценных бумаг» Бен Грэхем и Дейв Додд цитируют Горация: «Многие, кто сейчас пали, должны воскреснуть, и многие, кто сейчас в чести, должны пасть». Через 52 года после того, как я впервые прочитал эти строки, мое восхищение тем, что они говорят о бизнесе и инвестициях, только возрастает».

В этой связи одним из примеров могут служить колебания акций компании Соса-Со1а. В 1992 г. Баффетт рассказывает такую историю: «Если бы вы в 1919г. купили акцию Coca-Cola за $40, то через год она стоила бы всего $19,5. Цены на сахар взлетели, и вы потеряли бы половину ваших денег. Сегодня эти $40, если вы реинвестировали все дивиденды, стоят $1,8 млн, и это все невзирая на войны и депрессии. Вот какую хорошую отдачу дает инвестирование в прекрасный бизнес!»

Баффетт утверждает, что «никогда не пытался делать деньги на фондовом рынке, Я покупаю, исходя из предположения, что рынок может быть закрыт на следующий день и открыт вновь лишь через пять лет». Можно привести и другое подобное высказывание: «Вы могли бы находиться в месте, где почта опаздывает на три недели, и инвестировать с прекрасным результатом». И вообще: «наша политика «покупать и держать», отражает наши взгляды на то, что фондовый рынок работает как центр перераспределения, в котором деньги переходят от активных к терпеливым».

Баффетт иронизирует по поводу тех, кто старается заработать на предсказании краткосрочных колебаний котировок. Так, еще в 1968 г. он процитировал одного из управляющих деньгами: «Сложности национальной и мировой экономики делают управление деньгами работой, занимающей все время. Хороший управляющий не может анализировать акции раз в неделю или даже раз в день. Ценные бумаги нужно исследовать в поминутном режиме». А потом от себя добавил: «Вот это да! После таких утверждений я чувствую себя виноватым, когда выхожу за бутылочкой Pepsi».

К тому же долгосрочный инвестиционный горизонт позволяет существенно экономить на транзакционных издержках, таких как брокерские комиссии и налоги, которые уплачиваются только с фактических доходов, а не с виртуального роста курсовой стоимости акции. Действительно, существенная часть «принадлежащих» инвесторам прибылей утекает из их карманов в другие руки — управляющих активами и финансовых консультантов, а также трейдеров, исполняющих сделки: «По моей оценке, — говорит Баффетт, — инвесторы в американские акции тратят около $100 млрд в год, скажем $130 млрд, на покупку советов относительно того, в какие акции им вкладываться. Допустим, $100 млрд из этой суммы относится к компаниям из списка Fortune 500. Другими словами, инвесторы тратят почти треть того, что компании из списка Fortune 500 для них зарабатывают (в 1998 г. эта сумма составила $334 млрд), отдавая деньги разного рода советникам. Я слышал как-то о карикатуре, на которой в уста комментатора новостей был вложен такой текст: «Сегодня на Нью-Йоркской фондовой бирже торгов не было. Все были довольны тем, что имеют». Если бы это случилось на самом деле, то инвесторы экономили бы ежегодно около $130 млрд...»

Баффетт не ликвидирует свои вложения даже тогда, когда они, на его взгляд, существенно переоценены. Как выражается он сам, «корпоративному миру, в котором подобная активность уже в порядке вещей, такое отношение, возможно, покажется старомодным. Современный менеджер говорит о том, что у него «портфель бизнесов», имея в виду, что все они являются кандидатами на реструктуризацию, когда такое движение диктуется предпочтениями Уолл-стрит, операционными условиями или новой корпоративной концепцией. (Реструктуризация определяется узко, однако она распространяется только на сброс разочаровывающих бизнесов, а не на увольнение в первую очередь директоров, которые купили эти бизнесы.) «Вы можете ненавидеть грех, но любите грешников» — такая теология одинаково популярна в компаниях из списка Fortune 500 и в Армии спасения».

3. Инвестирование в рамках круга компетенции

Эпиграфом к этому подразделу напрашивается баффетовское: «если мы ничего не привносим в игру, то мы в нее не играем». Поиск компаний, подходящих для инвестирования, ведется отнюдь не в масштабах всей экономики, а ограничивается так называемым «крутом компетенции» (термин придуман самим Баффеттом). Принцип «круга компетенции» является важнейшим в инвестиционной стратегии Баффетта. Как говорит Чарли Мангер, «инвестиционная игра состоит в том, чтобы делать лучшие предсказания будущего, чем другие люди. Как этого можно достичь? Способ один — ограничить ваши попытки кругом компетенции. Если вы пытаетесь предсказывать будущее для всего, вы замахнулись на слишком многое. Вы проиграете из-за отсутствия специализации».

А вот высказывания по этому поводу самого Баффетта: «Самое главное в вашем круге компетенции не то, насколько он широк, а то, как хорошо очерчен его периметр». «Каждый, кто говорит вам, что он может оценить все акции, представленные в Value Line, должен иметь очень преувеличенное мнение о своих способностях, потому что это нелегко. Но если вы можете посвятить некоторое время изучению отдельных отраслей, вы многое поймете про оценку». «Пропустить прекрасную возможность за пределами вашего круга компетенции — не грех».

Сам Баффетт сначала изучает различные компании теоретически, читая годовые отчеты и периодику, что создает платформу для последующих практических действий. В одном из интервью его попросили дать совет инвестору, который хочет заниматься инвестициями:

— «Если бы он начинал с маленьких сумм, то я рекомендовал бы ему поступить так, как я поступил сорок с лишним лет назад, а именно — выучить каждую компанию в Соединенных Штатах, у которой есть публично котируемые ценные бумаги; этот банк знаний со временем сослужит хорошую службу.

— Но ведь публичных компаний 27 000.

— Начните с буквы А, — последовал ответ Баффетта».

Именно так начинал сам Баффетт. Как пишут его биографы, «уже к 1957 г. Баффетт был знаком практически с каждой акцией и с каждым выпуском облигаций. Он штудировал страницы справочников Moody's, составлял портрет мышления Уолл-стрит». В молодости он читал около «пары тысяч» годовых отчетов в год. В настоящее время он изучает примерно 20 годовых отчетов в неделю (или около тысячи в год).

В письмах к акционерам в разделе, где описываются требования к приобретаемому им бизнесу, Баффетт любит повторять, что на любые предложения о покупке бизнеса он обычно отвечает в течение 5 минут. Такое утверждение определенно является сознательной демонстрацией его эрудированности и профессионализма.

Однако на практике (имеется в виду реальное инвестирование денег) расширение круга компетенции даже у Баффетта при его колоссальной работоспособности идет медленно. Тщательный анализ последовательности его инвестиций дает мне основания выделить несколько способов, которыми пользуется Баффетт, чтобы этот круг расширить.

Во-первых, среди его инвестиций есть приобретения в относительно новых для него отраслях, но по очень выгодным ценам и не на критичные суммы, с учетом размера его капитала. Самым ярким примером является покупка им мебельного магазина Nebraska Purniture Mart в его родном городе Омахе (штат Небраска). Баффетт никогда не имел вложений в мебельные магазины, а его опыт вложений в розницу (универмаги) к тому времени был скорее отрицательным, но он рискнул вложиться еще раз.

В 1970-е гг. Баффетт и Мангер (еще не под зонтиком Berkshire) вложили деньги в Hochschild, Kohn & Co. — холдинговую компанию, созданную для инвестирования в розничную торговлю. Компания приобрела универмаг в Балтиморе, но вскоре Баффетт и Мангер поняли, что конкуренция среди универмагов в этом городе очень сильна, и продали его с небольшим убытком. Другое приобретение того же времени — весьма прибыльной розничной сети Diversified Retailing— было совершено практически за бесценок и оказалось более удачным. Впоследствии акции Diversified Retailing были обменены на акции Berkshire.

Что касается мебельного магазина, то этот бизнес был приобретен с таким дисконтом, что делало эту покупку безопасной с финансовой точки зрения.

Во-вторых, когда Баффетт не понимает отрасль, он может вложиться в конвертируемые облигации компании. Такие инвестиции, с одной стороны, позволяют ему начать более активное изучение компании за счет получения информации от нее, а с другой стороны, ограничивают его риски, так как минимальная доходность инвестиций (банкротство я в расчет не беру) будет определяться процентами по облигациям. Кстати, нужно отметить, что из трех самых крупных и наиболее известных вложений Баффетта в конвертируемые облигации (бумаги инвестиционного банка Salomon Brothers, производителя лезвий для бритья Gillette и авиакомпании USAir) две инвестиции именно к этому и были сведены. Баффетт «торкнулся» в новые для него отрасли (авиацию и инвестиционные банки), но, изучив ситуацию, конвертировать облигации не стал и от дальнейших инвестиций в данные сегменты экономики навсегда отказался.

В-третьих, известны случаи вложений в диверсифицированные компании, основной бизнес которых Баффетту был уже знаком, а второстепенный — нет. Он изучал это новое для себя направление, будучи акционером данных компаний, а потом вкладывался уже совсем в другие предприятия, у которых это направление было уже основным бизнесом.

В-четвертых, Баффетт может заходить в компанию постепенно — сначала купить небольшой пакет акций, подержать его некоторое время, поизучать бизнес, чтобы, когда представится возможность, быть готовым к крупным приобретениям.

Мне представляется, что подобным образом можно классифицировать вхождение Баффетта в капитал Capital Cities, крупнейшего медиахолдинга, объединяющего издательский бизнес (газеты и журналы), телестанции и кабельное телевидение. В 1985 г. руководство Capital Cities обратилось к Баффетту с предложением купить крупный пакет акций новой эмиссии, чтобы профинансировать сделку по приобретению Capital Cities компании ABC. Баффетт немедленно (так и хочется сказать: «не раздумывая») согласился, предложив свою цену, которая соответствовала текущим рыночным котировкам. Сроки принятия решения впечатляют. Баффетт сделал свое предложение по цене вечером того же дня, в который состоялась его встреча с руководством Capital Cities в Нью-Йорке, успев вернуться самолетом в родную Омаху. Это означает, что еще до встречи домашняя работа была проделана — Баффетт знал цену, которую он готов был платить. Доля Баффетта в компании после приобретения эмиссии должна была составить 18%, а объем инвестиций — около $500 млн. Эта сумма в восемь раз превышала размер предыдущей сделки Баффетта (приобретение магазина Nebraska Furniture Mart) и в пять раз — размер первой сделки в данной отрасли.

Я надеюсь, читатель прекрасно понимает, что купить 18% акций инвестиционно привлекательной компании без премии к текущей рыночной цене на свободном рынке практически невозможно, иными словами, предложенная Баффеттом цена была очень низкой по сравнению со средними ценами подобных сделок.

А теперь проследим путь Баффетта к данной сделке, который и позволил ему действовать столь стремительно. Начнем от «Рождества Христова». Дед Баффетта по матери владел газетой, а отец одно время редактировал Daily Nebraskan — газету Университета Небраски. Сам Уоррен в детстве работал разносчиком The Washington Post и менеджером по дистрибуции газеты Lincoln Journal в Омахе. Его партнер по инвестированию Чарли Мангер, проживая в Калифорнии, водил знакомство с менеджерами The Los Angeles Times. По всей видимости, первым вложением Баффетта в печатной индустрии было приобретение The Sun — группы еженедельных изданий в Оклахоме, которая оказалась плохим бизнесом: когда газета повысила цены, ее тираж значительно упал. Для Баффетта это было неожиданностью.

Это событие подвигло его на то, чтобы узнать про газеты все. Он начал в деталях изучать экономику газетного бизнеса и других медийных компаний. В результате своего исследования Баффетт понял, что газета, которая является второй на какой-нибудь территории, по сути, безнадежна. Он написал одному из своих коллег: «В 1910г. в США было 1207 городов с ежедневными газетами, из них в 689 были конкурирующие газеты. В 1971г. было 1511 городов, и только 37 из них имели две или более конкурирующие газеты. Пока я писал это письмо, разорилась, несмотря на очень мощную поддержку сети Scipps-Howard, The Washington Daily News, пошли ко дну The Boston Herald Traveler и The Newark Evening News... Собственники осознали на своем горьком опыте, что владеть газетой, которая является второй в сознании потребителей и второй по важности для местного сообщества, означает «производить реку красных чернил» [в США красным цветом в отчете о прибылях и убытках выделяются убытки. — Е.Ч.], и с этим не могут бороться ни самый лучший менеджер, ни самый глубокий карман».

Но это понимание вселяло также и оптимизм. Нужно было только найти газету, которая является или сможет стать единственной на своем рынке. И Баффетт начинает поиски. Он ищет возможности в Калифорнии и Мэриленде, делает предложение о приобретении The Cincinnati Enquirer, но оно не принимается.

В 1977г. Баффетт становится акционером The Washington Post. Кстати, The Post, — это не только сама газета, но и целый холдинг, которому в тот момент принадлежали, например, журнал Newsweek, типографии, сеть телестанций и... миноритарный пакет акций Capital Cities. В 1977 г. Баффетт получил контроль над местной газетой The Buffalo Evening News, после того как данное приобретение отклонила The Post. Понятно, что к этой сделке Баффетт был уже хорошо подготовлен. У The Buffalo Evening News был прямой конкурент, но Баффетт, по всей видимости, с самого начала рассчитывал, что в конкурентной борьбе на местном рынке выживет именно его газета. Так, еще в 1972г. он писал одному из своих друзей: «В прошлые годы сотни владельцев бизнеса, инвестировавших свои деньги, так же, как и многие эксперты, считали, что в крупных городах может быть более одной прибыльной газеты. А это было совсем не так».

Баффетт также одно время владел акциями Affiliated Publications — материнской компании The Boston Globe, ему удалось собрать 4%-ный пакет акций The Times, который он впоследствии продал. В конце 1980-х гг. Баффетт обращался к совету директоров The Times для одобрения приобретения крупного пакета акций газеты, но получил отказ. По некоторым данным, он пытался купить журнал целиком. Наконец, в 1977 г. он короткое время был мелким акционером Capital Cities, но ликвидировал свою позицию после резкого роста курса акций, как он впоследствии сам выражался, «в состоянии временного помешательства». Кроме того, холдинг Capital Cities был известен Баффетту и по другой «линии». Так, в 1972 г. Чарли Мангер со своим лос-анджелесским партнером Риком Герином (Rick Guerin) купили контрольный пакет акций Fund of Letters, котировавшихся ниже балансовой стоимости акций, которыми этот фонд владел.

Поясним, что Fund of Letters инвестирует средства в так называемые letter stocks, что можно перевести как расписки на акции (предлагаемый российскими словарями перевод «акции-письма» мне не нравится). На инвестиционном жаргоне так называются ценные бумаги, которые продаются без регистрации их выпуска в Комиссии по ценным бумагам и биржам США, а потому не могут в течение определенного времени торговаться на рынке. Их могут покупать только так называемые квалифицированные инвесторы. В результате ликвидность таких ценных бумаг более низкая по сравнению с зарегистрированными бумагами.

Среди вложений этого фонда были акции Capital Cities, а также компании Daily Journal Corporation, которая выпускала одну из лос-анджелёсских юридических газет. К тому же на момент сделки по приобретению Capital Cities Баффетт был также акционером ABC, владея 2,5% ее акций. В скобках замечу, что Capital Cities имела вложения в Disney Corporation, и Баффетт впоследствии приобрел крупный пакет акций и этой компании (однако из этой инвестиции он успел выйти еще до начала проблем в Disney). Остается добавить, что с руководством Capital Cities Баффетта познакомила Кэтрин Грэхем, владелица The Washington Post, о роли которой в карьере Баффетта речь пойдет ниже.

Итак, имея за плечами такой опыт инвестирования в медийный бизнес, Баффетт отважился на вложение значительных для него на тот момент средств в Capital Cities. Это приобретение было отнюдь не последним в данной отрасли. В 1994г., например, крупнейший газетный холдинг Gannett сделал заявление о том, что Баффетт владеет 4,9% его акций.

И еще один подход к расширению круга компетенции. Баффетт вкладывается в смежный бизнес (по отношению к тому, которым он уже владеет). Например, сначала он приобретает мебельный магазин, а потом — ювелирный (оба бизнеса являются розничными) или сначала обувной магазин, а потом — обувное производство.

Вот какой совет дает сам Баффетт по поводу расширения круга компетенции: «Я бы взялся сначала за одну отрасль и таким образом получил бы опыт в полудюжине отраслей. Я бы не полагался на общепринятое мнение ни по одной отрасли, потому что оно ничего не значит. Я бы все осмыслил сам».

Прелесть принципа «круга компетенции» состоит в том, что менеджеры первой приобретенной компании являются носителями ценной информации о том, какие компании в своей отрасли они считают перспективными.

Нужно отметить, что инсайдерские знания менеджеров первой приобретенной компании использовали для дальнейших поглощений в данной отрасли многие успешные конгломераты. Успешные конгломераты на самом деле не очень широко диверсифицированы: они выстраивают цепочки приобретений всего в нескольких отраслях. Но это — предмет отдельного разговора.

Вот как выстраивалась, например, цепочка Баффетта в мебельном бизнесе. Я уже упоминала о том, как сначала в 1983 г. по демпинговой цене был куплен мебельный магазин Nebraska Furniture Mart. Затем Ирв Блюмкин, сын бывшей владелицы этого бизнеса, продавшей его Баффетту, порекомендовал ему присмотреться к сети мебельных магазинов R.C. Willey Home Furnituring в штате Юта, приобретение которой стало возможным в 1995 г. В свою очередь, владелец этой сети Билл Чайлд порекомендовал купить у техасского предпринимателя Мелвина Вулфа контролируемую им компанию Star Furniture of Houston. Сделка состоялась в 1997г. И, наконец, все трое — Блюмкин, Чайлд и Вулф — посоветовали Баффету приобрести Jordan's — сеть мебельных магазинов в Новой Англии, принадлежавшую братьям Тетельман, что и было сделано в 1999 г. В 2000 г. Nebraska Furniture Mart приобрела компанию Homemakers Furniture, которая не только была крупнейшим мебельным ретейлером в Айове, но и имела собственное производство мебели. Правда, эту покупку, строго говоря, нельзя отнести к приобретениям самого Баффетта, так как решение принималось на уровне руководства Nebraska Furniture Mart. К «мебельным» приобретениям можно отнести покупку компании CORT, специализирующейся на аренде мебели.

Цепочка приобретений ювелирных магазинов выглядит так. Покупку первой компании — Borsheim's, крупного ювелирного магазина в Омахе, посоветовали Блюмкины. Этим магазином владела семья Фридман — ближайших родственников Блюмкиных, выступивших, таким образом, посредниками в данной сделке. При приобретении такого непрозрачного бизнеса, как торговля драгоценностями и драгоценными камнями, важным для Баффетта был тот факт, что Фридманы были рекомендованы ему как очень порядочные люди, а рекомендациям Блюмкиных в этом плане Баффетт доверял (более подробно о приобретении Nebraska Furniture Mart и Borsheim's мы расскажем в главе 6). В 1995г. «по наводке» нового руководства компании Borsheim's была приобретена сеть ювелирных магазинов Helzberg Diamond Shops, а в 2000 г. еще одна сеть — Ben Bridge Jeweler.

Вполне возможно, что из очень удачной инвестиции в See's Candy, калифорнийскую сеть магазинов, торгующих фирменным шоколадом, «выросло» приобретение сети по продаже мороженого Dairy Queen в Небраске и т. д.

Самой длинной является «цепочка» приобретений в страховом бизнесе, но об этом подробнее мы расскажем в главе 5.

Иногда соблюдение принципа инвестиций в рамках круга компетенции вынуждает Баффетта продавать акции. Например, он избавился от пакета в издательском бизнесе Affiliated Publications, так как не понимал, какова стоимость крупного пакета акций McCaw Cellular, которым владела Affiliated. «Я пропустил игру с акциями мобильных операторов, потому что это вне круга моей компетенции», — признавался Баффетт.

Важность инвестирования в круге компетенции подтверждает тот факт, что даже соблюдение этого принципа и крайне осторожное «расширение» периметра не полностью страхует Баффетта от инвестиционных ошибок. Такой ошибкой стала, например, покупка в 1993 г. компании Dexter Shoe Company, специализирующейся на производстве обуви. Dexter не выдержала конкуренции с дешевым китайским импортом и в 2001г. была реструктурирована. В письмах к акционерам Баффетт отмечал, что покупка Dexter была двойной ошибкой. Во-первых, ошибкой был сам факт приобретения, а во-вторых, за акции компании Баффетт заплатил не деньгами, а акциями Berkshire, о чем он жалел, наверное, еще больше. Сделка состоялась в 1993 г., Баффетт отдал за компанию 2% акций Berkshire (на момент сделки стоимость этого пакета составляла около $420 млн). Вот как комментирует данную сделку Майлз: «Акции, которые стоили $420 млн на момент приобретения, стоят $2 млрд сегодня [напомним, что книга Майлза вышла в 2002г. — Е.Ч.]. И это за компанию, которая за это время заработала около $100 млн доналоговой прибыли. Согласно отраслевым стандартам, она должна стоить только $100 млн, т.е. примерно 1/2 от объема продаж, или 5% от все возрастающей цены акций [имеется в виду цена Dexter на момент написания книги Майлзом, измеренная в цене акций Berkshire. — Е.Ч.]. Не исключено, что Dexter может оказаться худшей инвестицией Баффета».

Казалось бы, у Баффетта было достаточно опыта, чтобы не допустить такого развития событий. Во-первых, к моменту, когда он покупал Dexter, текстильное производство самой Berkshire было уже закрыто, и именно по тем причинам, по которым впоследствии пришлось реструктурировать и Dexter. Во-вторых, Баффетт обладал прямым и косвенным опытом и в обувном бизнесе. Начнем с того, что семья первой жены Чарли Мангера владела обувным магазином. В 1990 г. Баффетт приобрел Н.Н. Brown Shoe — компанию из Коннектикута, специализирующуюся на производстве, импорте и продаже повседневной обуви и обуви для активного отдыха как через собственную сеть, так и через обувные отделы крупных универмагов. Кроме того, компания производила обувь и для нишевых сегментов рынка — спецобувь для шахтеров, монтеров телефонных линий и рабочих других специальностей. Бизнес Н.Н. Brown Shoe был успешным во многом благодаря тому, что производство в основном было выведено в Китай. Кроме того, в 1986г. Баффетт приобрел компанию Fleishmer, производителя рабочей одежды и униформы, у которого также было подразделение, изготавливавшее спецобувъ. Эта инвестиция также относится к числу успешных. Так что, как видим, опыт удачных инвестиций в этой сфере у Баффетта был, но в случае с Dexter он не помог — и на старуху бывает проруха...

Инвестирование в рамках круга компетенции является логичным продолжением требования инвестиций в простой и понятный бизнес. Мало того, что бизнес должен быть легок для понимания в принципе, нужно еще, чтобы он был понятен конкретному инвестору, а это определяется кругом его компетенции. Опять в той или иной форме мы слышим призыв к отказу от спекуляции!

4. Независимое мнение

По Баффетту, чтобы быть хорошим инвестором, мало получить соответствующее образование, отличать хороший бизнес от плохого и даже иметь нюх. Нужно еще обладать уверенностью в себе, чтобы иметь смелость на независимое от толпы мнение; выдержкой, чтобы не выходить за рамки тех ограничений, которые инвестор устанавливает для себя сам (примером является круг компетенции); нужно быть консервативным. Плюс к этому необходимо принимать решения самостоятельно. Баффетт считает, что подражание большинству — не самый лучший способ заработать большие деньги: «Меня всегда поражало, как бездумно занимаются подражанием люди с хорошими умственными способностями. Мне лично никогда не приходили в голову хорошие идеи в ходе разговоров с другими людьми». В одной из статей, посвященных урокам, которые можно извлечь из неудачных инвестиций, Баффетт так обращается к начинающим инвесторам: «Я дам вам совет, который я получил в Колумбийском университете от Бена Грэхема и который я никогда не забывал, а именно: «Ты не прав и не неправ, потому что другие люди согласны с тобой. Ты прав, потому что твои факты верны и твоя логика рассуждений верна — и только это делает тебя правым».

Независимое мнение является важнейшим компонентом инвестиционной доктрины Баффетта. Чарли Мангер уверяет, что «Баффетт верит в то, что удачное инвестирование принципиально является независимым по своей природе». Сам Уоррен с присущей ему образностью и «скромностью» выражается так: «Моя идея группового принятия решений состоит в том, чтобы посмотреть в зеркало». Еще в бытность управляющим Baffett Partnership он прилагал все усилия к тому, чтобы держать в секрете свои инвестиционные идеи. О них не знала даже его жена. Это связано не только с боязнью утечек, но и как раз с тем, что Баффетт старался избегать чьего-либо влияния (Чарли Мангер — не в счет, но об этом ниже). Он не доверял советчикам и не хотел любительских подсказок. Ну что из того, что мнение толпы о какой-то акции меняется?

Проще всего «теорема о независимости» доказывается методом «от противного»: «Многие начинают интересоваться акциями, когда ими интересуются все. А время интересоваться — когда ими не интересуется никто. Вы не можете купить то, что популярно, и показать хороший результат».

Баффетт так объясняет феномен стадного поведения с психологической точки зрения: «Когда начинается рынок быков и когда он доходит до точки, в которой все сделали деньги, независимо от того, кто какой системой пользовался, толпа, вовлеченная в игру, реагирует не в соответствии с уровнем процентных ставок, а просто из-за того, что представляется ошибкой быть вне игры... Б результате фактор под названием «я не могу пропустить вечеринку» накладывается поверх фундаментальных факторов, которые управляют рынком. Как собака Павлова, эти «инвесторы» понимают, что когда колокольчик звенит — а в данном случае он звенит в 9.30 утра, когда открывается Нью-Йоркская фондовая биржа, — они будут накормлены. Через каждодневное напоминание, они приходят к убеждению в том, что Бог есть и он хочет, чтобы они стали богатыми».

Между тем для достижения успешного результата покупать акции нужно в те моменты, когда рынок подвержен панике или депрессивным состояниям, так как это дает возможность совершить дешевую покупку: «самая распространенная причина низких цен — это пессимизм, иногда устойчивый, иногда специфичный для компании или отрасли. Мы хотим делать бизнес в такой среде не потому, что мы любим ее, а потому, что нам нравятся результаты, которые она продуцирует. Это оптимизм — враг рационального покупателя», «Страх — враг поклонника моды, но друг фундаменталиста», «Я научу вас, как разбогатеть. Закройте двери. Бойтесь, когда другие жадничают. Жадничайте, когда другие боятся».

Выражением принципиальной независимости Баффетта от Уолл-стрит является выбор им своей географической дислокации — он живет и работает в Омахе, где можно быть подальше от мнения толпы: «Тот факт, что я нахожусь в Омахе, — это, честно говоря, одно из преимуществ. Я пару лет работал в Нью-Йорке, и люди все нашептывали и нашептывали мне на углу улицы. Я продолжал слушать, что было еще хуже. Поэтому я вернулся в Омаху, где меньше шансов, что ты собьешься с пути».

Существует множество примеров того, как Баффетт действовал вопреки мнению большинства. Можно вспомнить, в частности, инвестиции в акции калифорнийского банка Wells Fargo в 1990 г. На момент начала скупки акций показатель Р/Е («цена/прибыль на одну акцию») составлял всего 3,7. Такая низкая цена, даже по меркам Грэхема— Баффетта, отражала тот факт, что банк, существенную долю бизнеса которого составляла выдача ипотечных кредитов, «погорел» в результате кризиса на рынке недвижимости в Калифорнии. Большинство аналитиков считали, что Wells Fargo не выкарабкается и что Баффетт, скупив акции, совершил стратегическую ошибку. Однако инвестиции оказались суперудачными. Банк быстро «оправился», чему способствовало и последовавшее оживление на рынке недвижимости, и дела пошли в гору. Баффетт инвестировал в акции Wells Fargo несколько десятков млн, а в 2003 г. его пакет оценивался в сумму около $3 млрд.

5. Формальные требования к приобретаемым компаниям

В конце данной главы я хотела бы коротко остановиться на формальных требованиях к бизнесу, который предлагается Баффетту для рассмотрения. Как уже говорилось, Баффетт рекламирует возможность продать ему бизнес в годовом отчете Berkshire, где сформулированы следующие требования:

1. Крупные покупки [понятие «крупный» менялось от $5 млн. доналоговой прибыли в 1982г. до $75 млн в настоящее время. — Е.Ч.].

2. Устойчивая способность зарабатывать прибыль, продемонстрированная в прошлом (прогнозы будущей прибыли нас не интересуют, так же как и поворотные (turnaround) ситуации).

3. Хорошая доходность на акционерный капитал при небольшом размере долга или его полном отсутствии.

4. Наличие менеджмента (мы не можем его предоставить).

5. Простой бизнес (если бизнес сильно технологичен, мы его просто не поймем).

6. Цена предложения (мы не хотим терять свое время и время продавца, обсуждая, даже предварительно, сделку, цена которой неизвестна).

На эту «рекламу» довольно часто реагируют, и Баффетту даже удается совершить выгодные покупки, хотя, конечно, в основном предлагается то, что его инвестиционным критериям совершенно не удовлетворяет: «когда люди говорят, что у них есть бизнес, который может меня заинтересовать, обычно оказывается, что у них есть лоток по продаже лимонада, который завтра станет следующей Microsoft». «Нам с Чарли часто предлагают приобретения, которые даже близко не соответствуют нашим критериям. Мы обнаружили, что, если вы даете объявление о том, что заинтересованы в покупке колли, многие будут звонить в надежде продать вам своих кокер-спаниелей. Строчка из деревенской песенки выражает наши чувства по отношению к новым предприятиям и предприятиям, нуждающимся в реструктуризации (turnaround) или продаже на аукционе: «Когда телефон не звонит, знай, что это я».

В 1978 г. Баффетт сформулировал свои требования так: «Мы с радостью вложим большую часть нашего чистого капитала (net worth) в акции, только если мы найдем бизнес: 1) который мы понимаем; 2) с благоприятными долгосрочными перспективами; 3) управляемый честными и компетентными людьми; 4) имеющий привлекательную оценку. Как правило, мы можем найти небольшое количество компаний, удовлетворяющих условиям 1, 2 и 3, но условие 4 зачастую становится препятствием для наших действий».

Мне хотелось бы обратить внимание читателя на то, что, строго говоря, низкая цена покупки не является формальным требованием Баффетта к объекту инвестирования и он не так часто признается в том, что хотел бы приобрести бизнес дешево. Вышеприведенная цитата — одна из немногочисленных, примечательно, что она ранняя. Между тем анализ того, что он делает, позволяет заключить, что Баффетт старается покупать очень дешево и много раз ему это удавалось. В 1974 г. — в период существенной коррекции на фондовых рынках — из-за финансовой депрессии Баффетту удалось скупить акции нескольких рекламных агентств по котировкам, соответствующим 3-4 годовым прибылям. Одним из примеров дешевой покупки открывается следующая глава. К дешевым покупкам можно отнести и приобретение Scott Fetzer, о котором речь пойдет там же, и все те приобретения, которые описываются в главе 9. Очень дешево были куплены акции The Washington Post, но об этом тоже ниже. Что характерно, иногда ему удается находить недооцененные компании и в наше время. Например, он сумел купить акции PetroChina по Р/Е = 6,3.

Когда подходящих объектов для инвестиций, удовлетворяющих его требованиям, Баффетт не находит, он просто ничего не покупает, иногда в течение нескольких лет подряд. В 1984 г. он высказался по этому поводу следующим образом: «Вот уже 10 лет как нам стало трудно находить инвестиции в акции, которые удовлетворяли бы нашим как качественным, так и количественным стандартам (соотношение «цена — качество»). Мы стараемся избежать компромисса с этими стандартами, хотя, мы находим, что ничегонеделание — это самая сложная задача из всех. (Один английский государственный деятель относит величие своей страны в XIX в. на счет политики мастерской неактивности. Эту стратегию историкам легче рекомендовать, чем участникам исторического процесса следовать ей на практике.)» Баффетту это удается. Если проанализировать его инвестиционную активность, то мы заметим, что он уходил с рынка как покупатель, особенно если дело касалось портфельных вложений, когда «пузырь» надувался, — как в 1960-е, так и в 1990-е гг.

Фото: spaceincome.com